会社を3年未満で退職する際に、これまで積み立ててきた企業型確定拠出年金(企業型DC)の資産がどうなるのか、悩んでいる方も多いのではないでしょうか。

そこで、本記事では3年未満退職時の企業型DCの取り扱いについて詳しく解説します。事業主返還が認められるケース・認められないケース、返還金額の算出方法、企業型DCの移換手続きについても触れているので、ぜひ参考にしてください。

1.退職時の企業型確定拠出年金(企業型DC)の基本手続き

企業型確定拠出年金(企業型DC)を導入している企業を60歳未満で退職した場合、ポータビリティ制度を利用し、これまで積み立てた年金資産を他の年金制度へ持ち運ぶことをおすすめします。

所属する会社が変わるたびに積み立てた資産がリセットされてしまっては、老後資金の計画が立てにくくなってしまいます。そこで、退職や転職により年金資産を途切れさせることなく持ち運び、継続して運用できるようにしたものがポータビリティ制度です。

移管先は退職後の状況によって異なりますが、転職先が企業型DCを導入していた場合はそちらに移換し、企業型DCを導入していなかった場合には個人型DC(iDeCo)へ移換する形が一般的です。

1-1.6カ月以内に移換手続きを済ませなければならない

60歳未満での退職により企業型DC加入者資格を喪失した場合、原則として6カ月以内に移換手続きを済ませる必要があります。

企業型DCの加入者は、退職日の翌日に加入者資格を喪失します。退職した月の翌月から数えて、6カ月以内に移換手続きをしなければ、確定拠出年金法第83条に基づき、年金資産が自動的に現金化され、国民年金基金連合会に移換されてしまいます。

自動移換された場合、以下のデメリットがあるため注意が必要です。

・運用指図ができず資産を増やせなくなる

・4カ月目以降になると管理手数料が発生する

・老齢給付金の受取時期が後ろ倒しになる可能性がある

・税制優遇による効果が低くなる

退職や転職の際は、期限内に移換手続きを必ず行うようにしましょう。

参照:確定拠出年金法第83条

2.3年未満で退職したら企業型DCの扱いはどうなる?

ここからは、本題の「3年未満で退職したら企業型DCはどうなるのか」について解説していきます。

2-1.年金規約によっては「事業主返還」の可能性がある

企業型DCの加入者が勤続3年未満で退職した場合、企業が設定する年金規約によっては「事業主返還」が適用される可能性があります。事業主返還とは、企業型DCにおいて、一定の条件下で退職した場合に、企業が拠出した掛金の一部または全額が企業に返還される制度です。

これは、従業員の早期退職を抑制し、人材の定着を図ることを目的とした制度です。確定拠出年金法第3条第3項第10号に基づき、事業主が企業型DCの年金規約に定めることにより、事業主返還が認められます。

事業主返還の要件や返還割合は年金規約により異なりますので、具体的な内容については、加入している企業の年金規約をよく確認するか、担当者に問い合わせるようにしましょう。

事業主返還の対象となるか否かの判断は、以下で詳しく解説します。

2-2.事業主返還が認められるケースと認められないケース

事業主返還が認められるのは、次の要件を全て満たしている場合に限られます。

・企業型DCの規約に事業主返還を実施する旨の規定があること

・勤続3年未満での退職(規約で3年より短い期間が定められている場合、その期間未満)であること

・退職理由が本人都合(規約で「懲戒免職」や「懲戒解雇」などに限定していればその理由)であること

一方、企業型DCの加入期間が3年未満であっても、会社での在籍期間が3年以上である場合や、懲戒解雇でも勤続年数が3年以上である場合には、事業主返還の対象とはなりません。

さらに、確定拠出年金法施行令第2条に基づき、以下の条件に該当する場合は、勤続年数が3年未満でも事業主返還は認められません。

・企業型DC加入者の資格を喪失した日に障害給付金の受給権がある者

・企業型DC加入者の資格喪失が以下の理由による者

(1)死亡したこと

(2)企業型DCが廃止されたこと

(3)企業型DC規約の変更により、企業型年金加入者の資格を喪失したこと

(4)60歳到達または、年金規約で61~65歳に達した場合に企業型年金加入者の資格を喪失することを定めた場合は、当該年齢に達したこと

参照:確定拠出年金法施行令2条

障害給付金を受給できる場合や、企業型DCを実施している企業の事情で加入者資格を喪失した場合などは、勤続年数3年未満でも事業主返還の対象外となるケースといえます。

3.3年未満退職で企業型DCの事業主返還対象となった場合

3-1.事業主返還となる金額

事業主返還の対象となる資産の範囲は、原則として企業型DCの事業主が拠出した掛金の額です。返還の割合は企業が設定している年金規約によって異なります。例えば1年未満の退職の場合は100%、2年未満の場合は50%といったケースもあります。

また、個人別管理資産の額が事業主掛金の額よりも少ない場合には、個人別管理資産の額が返還の対象となります。

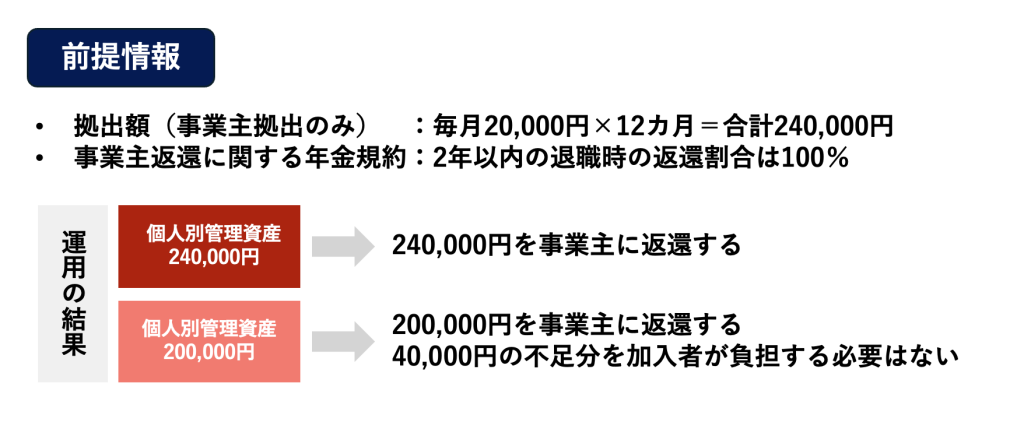

毎月20,000円を1年間(12カ月)、合計240,000円の事業主拠出があった場合を例に説明します。

この場合、返還割合が100%と規定されていれば、そのまま240,000円が事業主返還の対象となります。しかし、運用成績が悪く個人別管理資産が200,000円になっていた場合、返還の対象となるのはその200,000円で、40,000円の不足分を加入者が負担する必要はありません。

なお、返還対象となるのは、あくまで事業主が拠出した掛金のみです。

運用益や加入者掛金(マッチング拠出)、他の確定拠出年金制度および既存の退職給付制度などは、全て加入者本人の年金資産となり、事業主返還の金額には含まれません。

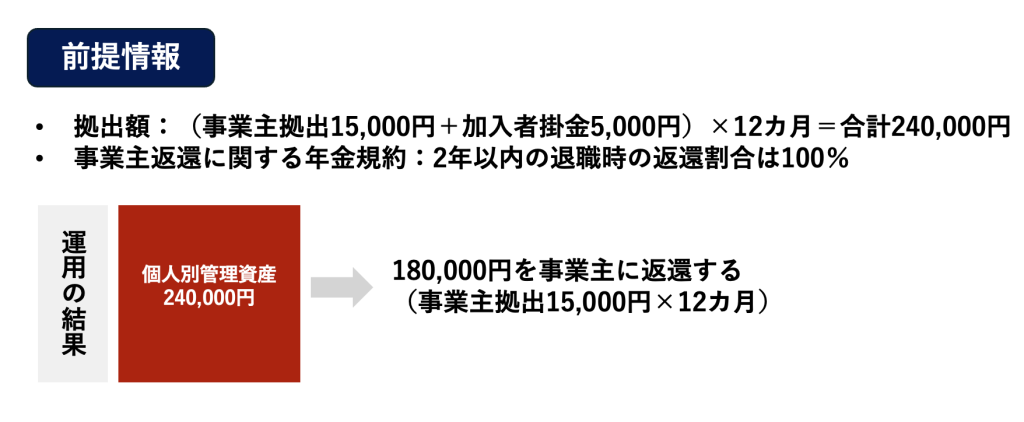

例えば、毎月の拠出額20,000円のうち、5,000円はマッチング拠出により加入者本人が上乗せしている掛金である場合などが該当します。

この場合、1年間で拠出した合計額240,000円のうち180,000円は事業主の拠出額となり、60,000円は加入者本人の拠出額となります。

したがって、事業主返還の対象となるのは、個人別管理資産240,000円から加入者拠出の60,000円を差し引いた180,000円になります。

3-2.対象者には「事業主返還のお知らせ」が届く

事業主返還の対象となった場合には、企業から「事業主返還のお知らせ」という通知が届きます。この通知には、返還される金額などが記載されているため、内容をしっかりと確認する必要があります。

通常、事業主返還の手続きは企業側が行いますが、不明な点があれば企業の担当者に問い合わせましょう。

4.3年未満で退職した際の企業型DCの手続きについて

勤続3年未満の退職により事業主返還が適用されても、運用益、加入者掛金、他の確定拠出年金制度などは、加入者自身に権利が残ります。したがって、ポータビリティ制度を利用して他の年金制度への移換手続きを行わなければなりません。

前述した通り、移換手続きについては退職後の状況によって異なるため、ここからは状況別に必要な手続きを解説します。

4-1.転職先に企業型DCがある場合

転職先に企業型DC制度がある場合は、今まで積み立ててきた資産を新しい勤務先の企業型DCに移すことができます。これにより、転職後も今までと変わらず、資産形成を継続できます。移換の手続きは通常、転職先の企業を通して行われるので、まずは入社時に企業から提供される企業型DCの案内を確認しましょう。

なお、転職先の企業が前の勤務先と異なる金融機関を利用している場合には、移換に際して運用商品を新たに選択し直す必要があります。この際、希望する商品が見つからない場合は、個人型確定拠出年金(iDeCo)に資産を移換するというのも選択肢の一つです。iDeCoに資産を移すことで、転職先の企業型DCと並行して掛金を積み立てることも、新たに拠出せず既存資産のみを運用することも可能です。自身の運用方針に合わせて最適な方法を選びましょう。

4-2.転職先に企業型DCがない、もしくは加入しない場合

転職先に企業型DC制度がない場合、あるいは制度はあるものの加入しない場合は、次の選択肢があります。

・iDeCoへの移換

・確定給付企業年金などに移換

・脱退一時金として受け取る

iDeCoに移換する際は、まずご自身が希望する金融機関でiDeCo口座を開設し、移換手続きを進めます。iDeCoへの移換では、掛金を継続して拠出する「加入者」になるか、掛金を拠出せずに、これまでの資産の運用のみを行う「運用指図者」になるかを、自身の状況に合わせて選択できます。

移換手続きには、2カ月〜3カ月ほどかかるため、速やかに退職後手続きを開始しましょう。

また、転職先の企業が確定給付企業年金制度を導入している場合、規約によっては、企業型DCで運用していた資産を移管できる可能性があります。ちなみに確定給付企業年金は、将来受け取る年金額が確定している年金制度です。

さらに、一定の要件を満たす場合は、企業型DCの資産を「脱退一時金」として受給することも選択肢の一つとして考えられます。脱退一時金の受け取りには、細かい条件があるため、詳細は後ほど説明します。

4-3.公務員になる場合

退職後に公務員として働く場合は、企業型DCの資産をiDeCoに移換することになります。

これは、国や地方自治体には企業型DCが存在しないためです。そのため、基本的な手続きは、上述した「転職先に確定拠出年金制度がない、もしくは加入しない場合」と同様の流れです。

なお、2024年12月1日から公務員のiDeCo掛金上限額が月額12,000円→20,000円に引き上げられます。これにより、より多くの資産を積み立てることが可能になります。

4-4.自営業者・フリーランス・専業主婦(夫)・無職になる場合

退職後、自営業者やフリーランス、専業主婦(夫)、無職になる場合も、企業型DC制度に加入することはできないので、iDeCoへの移換手続きを行いましょう。

4-5.全額を事業主へ返還する場合

企業型DC規約の定めにより、全額を事業主に返還しなければならないケースがあります。 この場合、自身の資産額が少額になったり、ゼロになってしまう可能性もあります。

資産額がゼロになった場合であっても、移換手続きが必要な金融機関と、不要な金融機関があります。移換手続きが必要な金融機関の場合、移換手続きを行うことで、掛金を拠出した期間を通算拠出期間として引き継ぐことが可能です。移換手続きを行わないと、この拠出期間が引き継がれず、60歳までの通算加入期間に影響を及ぼす恐れがあるので注意が必要です。

移換手続きが必要な金融機関の場合は速やかに手続きを行いましょう。

4-6.脱退一時金として受け取れるケースも

企業型DCは、60歳以降の老後資金を準備するための制度です。そのため、中途退職した場合でも、基本的には60歳までポータビリティ制度を活用して資産運用を続けなければなりません。

しかし、特定の条件に該当する場合には、60歳未満でも企業型DCから脱退し、一時金として資産を受け取ることが認められています。これが「脱退一時金」です。

以下、それぞれの要件を全て満たす場合に限り、脱退一時金を受け取ることができます。

<ケース① 個人別管理資産額が1.5万円以下である場合>

・企業型DCやiDeCoの加入者・運用指図者でないこと

・企業型DCの資格を喪失した日の翌月から6カ月を経過していないこと

<ケース② 個人別管理資産額が1.5万円を超える場合>

・企業型DCやiDeCoの加入者・運用指図者でないこと

・企業型DCの資格を喪失した日の翌月から6カ月を経過していないこと

・60歳未満であること

・iDeCoに加入できない者であること

・日本国籍を有する海外居住者(20歳以上60歳未満)でないこと

・障害給付金の受給権者でないこと

・企業型DCやiDeCoの掛金拠出期間が5年以内、または個人別管理資産額が25万円以下であること

上記の「iDeCoに加入できない者」については、こちらをご確認ください。

なお、脱退一時金は、本来60歳以降に受け取るべき老齢給付金を前倒しで受け取ることになるため、税制上の優遇措置は受けられず、一時所得として課税対象となります。

5.まとめ

本記事では勤続3年未満で退職する場合の「事業主返還」について詳しく解説しました。

事業主返還の有無や返還額の算出方法は企業が定めている年金規約によって異なります。したがって、企業型DC加入者は将来の資産形成に支障をきたさないようにするためにも、退職前にしっかりと規約を確認しておくことが大切です。また、企業側も事業主返還を設定している場合は、従業員に対し事前に十分な説明をしておく必要があるでしょう。

企業型確定拠出年金制度の導入に関心がありましたら、600社を超える企業に導入支援実績がある当社まで、ぜひ一度お問い合わせください。

.png)