確定拠出年金の受け取り方には、一時金、年金、併用の3種類があります。しかしながら、「受け取り方の違いがわからない」という方も多いのではないでしょうか。企業型確定拠出年金を導入している場合、受け取り方を従業員に説明する必要があるので、企業担当者は制度を把握しておくことが重要です。

本記事では、確定拠出年金の受け取り方を説明し、一時金と年金の平均受取額を紹介します。さらに、一時金、年金、併用して受け取る場合の計算方法やシミュレーション、おすすめの受け取り方も解説しています。

記事の最後には、確定拠出年金の受け取りにまつわる質問にも回答しているので、確定拠出年金の利用を検討している方は、ぜひ参考にしてください。

1.確定拠出年金の受け取り方は4つ!違いを比較

確定拠出年金の受け取り方には、老齢給付金、障害給付金、死亡一時金、脱退一時金の4種類があります。ここでは、それぞれの受け取る条件やタイミングを解説します。

| 確定拠出年金の受け取り方 | ||

| 老齢給付金 | 一時金 | 一括で受け取る方法 |

| 年金 | 5年以上20年以下の期間で、分割して受け取る方法 | |

| 一時金と年金の併給 | 上記2つを組み合わせた方法 | |

| 障害給付金 | 病気や事故などで一定の障害があると認められた場合に請求できる給付金。受給権の取得後から75歳までいつでも受け取りの手続きができる | |

| 死亡一時金 | 確定拠出年金の加入者が死亡した場合、遺族に受給される一時金。一括払いのみで、年金では受け取れない。亡くなった加入者が生前に受取人を指定していない場合、配偶者、子、父母、孫、祖父母、兄弟姉妹の順で受取人を決定する | |

| 脱退一時金 | 法令で定められた一定条件を満たしている場合、60歳未満でも確定拠出年金から脱退して受け取れる給付金。一時所得として扱われるため、課税対象となる | |

1-1.老齢給付金

老齢給付金とは、確定拠出年金の加入者に支給される一時金または年金のことです。原則として、加入期間が10年以上で、加入者が60歳以降のタイミングで受け取れます。受け取り方には、一時金、年金、一時金と年金の併給があり、加入者のライフプランにあわせて選択できる点が特徴です。

1-2.障害給付金

障害給付金とは、病気や事故などで一定の障害があると認められた場合に請求できる給付金のことです。身体障害者手帳や療育手帳などが交付された加入者は、確定拠出年金に積み立てた資産を障害給付金として受け取れます。

老齢給付金とは異なり、受給権の取得後から75歳までいつでも受け取りの手続きを行える点が特徴です。受け取り方には「一時金」「年金」「一時金と年金の併給」の3種類 があり、どれを選択しても所得と見なされないので非課税となります。

1-3.死亡一時金

死亡一時金とは、確定拠出年金の加入者が死亡した場合、遺族に受給される一時金のことです。一括払いのみで、年金では受け取れない点に注意が必要です。亡くなった加入者が生前に受取人を指定していない場合、配偶者、子、父母、孫、祖父母、兄弟姉妹の順で受取人を決定します。また、死亡一時金は、死亡後3年以内なら「みなし相続財産」となり、課税対象となります。

1-4. 脱退一時金

脱退一時金とは、法令で定められた一定条件を満たしている場合、確定拠出年金から脱退して受け取れる給付金のことです。老齢給付金とは異なり、60歳未満でも受け取れます。例えば、管理資産額が1.5万円以下であるケースなど、複数の条件を満たすと脱退一時金の請求が可能です。また、脱退一時金は、一時所得として扱われるため、課税対象となります。

2.確定拠出年金の受け取りは「一時金」が「年金」の2.5倍

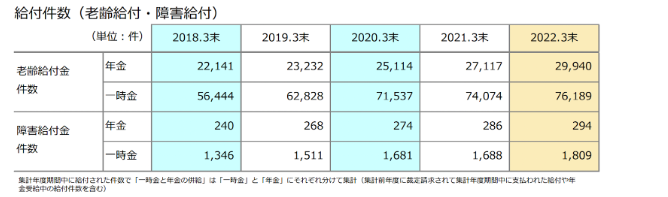

確定拠出年金を「一時金」と「年金」のどちらで受け取っている人が多いか確かめるために、2022年3月に運営管理機関連絡協議会が発表した「確定拠出年⾦統計資料」を見てみましょう。

2022年3月末時点で、確定拠出年金(老齢給付金)を「年金」として受け取った件数は約3万件、「一時金」として受け取った件数は約7.6万件と報告されています。「一時金」の方が、「年金」よりも2.5倍多いことがわかります。

では、なぜ一時金を選択する人の方が多いのでしょうか? その理由は、一時金の方が、税負担が軽くなるケースが多いからだと考えられます。「確定拠出年金を一時金として受け取る方法」で解説するように、一時金は退職所得として扱われ、一時金が退職所得控除よりも少ない場合、税負担は0円となります。対して、年金として受け取る場合は雑所得扱いとなり、所得が増えると税金や社会保険料の負担も大きくなると考えられます。

しかし、個人のライフプランによってどの受け取り方がおすすめかは異なるので、あらかじめシミュレーションしておくことが大切です。

2-1.確定拠出年金の平均受取額

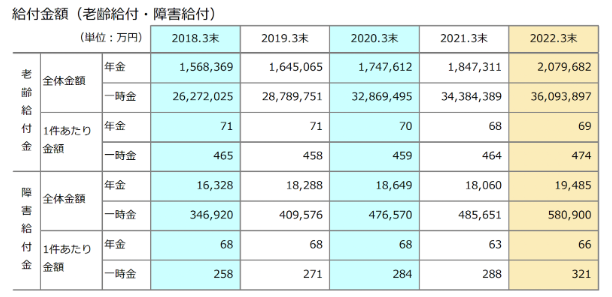

次に、上記と同じ「確定拠出年⾦統計資料」から、確定拠出年金の平均受取額を見てみましょう。

2022年3月末時点で、確定拠出年金(老齢給付金)の一件あたりの平均金額は、「年金」は69万円、「一時金」は474万円であったことがわかります。人によって受給金額はもちろん異なりますが、平均受取額を参考に、受け取り方や老後の生活を計画するのも一つの方法です。

3.確定拠出年金を一時金として受け取る方法

確定拠出年金を一時金として受け取る場合、一時金は「退職所得」に区分されます。退職所得は、以下の計算式で算出されます。

| 退職所得=(一時金 - 退職所得控除額)×1/2 |

退職所得は、一時金から控除を受け、さらにその半分だけが所得税の対象となります。退職所得控除額が一時金を上回る場合、課税されないことになるので税制メリットが大きい受け取り方です。

一時金が退職所得控除の範囲内である場合は、一時金として受け取るのがおすすめです。

では次に、退職所得控除額の計算方法を説明します。

3-1.退職所得控除額の計算方法

退職所得控除額は、確定拠出年金の加入年数によって以下のように異なります。

| 加入年数 | 退職所得控除額 |

| 20年以下 | 40万円×加入年数※80万円に満たない場合は80万円 |

| 21年以上 | 800万円+70万円×(加入年数ー20年) |

加入年数別で退職所得控除額を算出してみましょう。

| 加入年数 | 退職所得控除額 |

| 15年 | 40万円×15年=600万円 |

| 30年 | 800万円+70万円×(30年ー20年)=1,500万円 |

以上のように、加入年数が長いほど退職所得控除が大きくなり、税制優遇される可能性が高くなります。

3-2.所得税の計算方法

上記の計算式で算出した「退職所得」に対して、所得税が課税されます。国税庁が発表した退職所得の源泉徴収税額の速算表(令和3年分)は、次のとおりです。

| 課税対象になる退職所得 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超〜330万円以下 | 10% | 9.75万円 |

| 330万円超〜695万円以下 | 20% | 42.75万円 |

| 695万円超〜900万円以下 | 23% | 63.6万円 |

| 900万円超〜1,800万円以下 | 33% | 153.6万円 |

| 1,800万円超〜4,000万円以下 | 40% | 279.6万円 |

| 4,000万円超 | 45% | 4796万円 |

さらに、退職所得に対して住民税10%、所得税に対して復興特別所得税2.1%が課税されます。

確定拠出年金の税金に関しては、KW「確定拠出年金 税金」の記事に詳細を記載しています。あわせてぜひご覧ください。

3-3.一時金として受け取る場合のシミュレーション

一時金として受け取る場合、一時金の手取り額はいくらになるかシミュレーションを見てみましょう。一時金が2,000万円、加入年数30年の場合、計算式は次のとおりです。

| <一時金が2,000万円、加入年数30年の場合> ■退職控除額 800万円+(30年-20年)×70万円=1,500万円 ■課税対象となる退職所得 (2,000万円-1,500万円)×1/2=250万円 ■所得税 250万円×10%-97,500円=152,500円 ■住民税 250万円×10%=250,000円 ■復興特別所得税 152,500円×2.1%=3,202円 ■税金合計 152,500円+250,000円+3,202円=405,702円 ■一時金の手取り額 2,000万円-405,702円=約1,959万円 |

3-4.退職金制度がある場合の注意点

一時金として受け取ることを選択する場合は、会社に退職金制度があるかどうかを必ず確認するようにしましょう。なぜなら一時金を受け取るタイミングによっては、退職所得控除額が減額されてしまうからです。

2022年4月、確定拠出年金における一時金の受け取り年齢が75歳(変更前は70歳)までに変更されました。さらに、一時金を受け取った19年以内(変更前は14年)に会社の退職金を受け取っていた場合、確定拠出年金の加入期間と会社の勤務期間が重複していると、その期間は退職所得控除額が減額されることになったのです。

したがって、受け取るタイミングによっては退職所得控除が満額適用されなくなり、税金が増える可能性があります。そこで、以下の3つのパターンに分け、節税効果が高くなる受け取り時期を検討しました。

| 企業型確定拠出年金(一時金で受け取り)と退職金制度を併用している場合 | |

| 退職金を先に受け取る | 退職所得控除の満額適用を希望する場合、退職金を55歳までに受け取り、一時金を75歳までに受け取る必要がある。受け取り年齢の上限が75歳までなので、19年以内で調整することが重要。 企業に一時金と年金を併給できる制度があれば、利用した方が退職所得控除の満額適用を受けられる可能性が高い。 |

| 一時金を先に受け取る | 一時金を先に受け取って、5年以降に退職金を受け取るよう調整すると、退職所得控除の満額適用ができる。 |

| 同じタイミングで受け取る | 一時金と退職金を同じタイミングで受け取る場合、一時金が退職所得控除の金額をオーバーすると、その分、所得が増えて税金が増える可能性がある。税制優遇を受けるには、タイミングをずらす方が良い場合もある。 |

4.確定拠出年金を年金として受け取る方法

次に、確定拠出年金を年金として受け取るケースを見てみましょう。

年金での受け取りは、資産を取り崩しながら、確定拠出年金の運用を継続して資産をできる限り増やし続けたい方におすすめです。

年金で受け取る場合は「雑所得」に区分され、税金を計算することになります。計算式は、以下のとおりです。

| 公的年金等の雑所得=総収入額ー公的年金等控除額 |

総収入額から公的年金等控除額が差し引かれるため、通常の雑所得より優遇されています。しかし、公的年金等控除額は、公的年金や他の企業年金を含めて計算されるので、課税対象額が大きくなる点に注意が必要です。一時金で受け取るよりも、年金で受け取る方が、税金が高くなる可能性があるので、事前に確認しましょう。

国税庁が発表した公的年金等の雑所得に関する速算表(受け取り時の合計所得が1,000万円以下)は、次のとおりです。

| 年齢 | 総収入額 | 公的年金等の雑所得 |

| 65歳未満 | 60万円以下 | 0円 |

| 60万円超〜130万円未満 | 収入ー60万円 | |

| 130万円以上〜410万円未満 | 収入×0.75ー27.5万円 | |

| 410万円以上〜770万円未満 | 収入×0.85ー68.5万円 | |

| 770万円以上〜1,000万円未満 | 収入×0.95ー145.5万円 | |

| 1,000万円以上 | 収入ー195.5万円 | |

| 65歳以上 | 110万円以下 | 0円 |

| 110万円超〜330万円未満 | 収入ー110万円 | |

| 330万円以上〜410万円未満 | 収入×0.75ー27.5万円 | |

| 410万円以上〜770万円未満 | 収入×0.85ー68.5万円 | |

| 770万円以上〜1,000万円未満 | 収入×0.95ー145.5万円 | |

| 1,000万円以上 | 収入ー195.5万円 |

参考:国税庁

なお、受け取り時の合計所得が1,000万円以上のケースは、控除額が変わります。詳しくは国税庁の速算表をご覧ください。

4-1.公的年金等の収入金額が350万円のシミュレーション

公的年金等の収入金額が350万円の場合、雑所得はいくらになるか計算してみましょう。

| <公的年金等の収入金額が350万円、受け取り時の合計所得が1,000万円以下のケース> ■雑所得 350万円×0.75-27万5千円=235万円 |

雑所得235万円と給与や事業所得などを合算し、所得税の税額を算出します。合算した所得が大きいと、一時金よりも年金で受け取る方が、税金が高くなるケースが多く見られるので慎重に判断しましょう。

5.確定拠出年金を、一時金と年金を併用して受け取る方法

一時金と年金を併用して受け取ることも可能です。「退職金制度がある場合の注意点」で解説したように、一時金で受け取ると退職所得控除をオーバーしてしまう場合、年金を併用すると退職所得控除の満額適用を受けられる可能性が高くなります。

したがって、節税効果を高めたい人におすすめの受け取り方です。

6.確定拠出年金の受け取りに関するよくある質問

ここでは、確定拠出年金の受け取りに関するよくある質問をまとめました。受け取りの手続きや受け取り時期について回答しているので、ぜひ参考にしてください。

6-1.Q1. 受け取りの手続きはどうすればいいですか?

企業型確定拠出年金を導入している場合、加入者である従業員から「確定拠出年金を受け取るために、手続きはどうすればいいか」と質問されることがあります。

確定拠出年金を受け取るためには、従業員が自ら運営管理機関に対して請求手続きを実施する必要があります。企業側が従業員の代わりに手続きを行うことはできないので、企業担当者は運営管理機関の連絡先を従業員に知らせておきましょう。

6-2.Q2. 受け取りはいつからできますか?

確定拠出年金(老齢給付金)の受け取り時期は、原則として60歳から75歳までです。しかし、加入期間が通算で10年以上に満たない場合は、60歳になったとしても、受け取ることができません。例えば、60歳で退職して受給を希望する場合、50歳までに加入して運用を継続している必要があります。

また、受け取り開始年齢が60歳であるため、55歳で早期退職しても受給できない点が、企業の退職金制度との違いです。確定拠出年金の運用期間と受給できる年齢について、以下の表にまとめました。

| 加入期間(通算) | 受給開始年齢 |

| 10年以上 | 60歳 |

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1ヶ月以上2年未満 | 65歳 |

従業員に受け取り時期を案内する場合、確定拠出年金に通算でどれくらい加入しているか確認しましょう。

確定拠出年金は受け取り方法まで検討しよう

確定拠出年金の受け取り方には、一時金、年金、併給の3種類があり、どれを選択するかで税金が大きく変わることがあります。どの方法を選ぶかは加入者である従業員に委ねられていますが、企業担当者は受け取り方や計算式、どれくらいの税負担があるか従業員に説明する必要があります。

しかし、日々の業務に忙しい企業担当者が、従業員すべての運用状況を把握し、受け取りまでサポートするのは難しいでしょう。そこで、専門家による支援を受けることが重要です。

当社マウンティンは、企業型確定拠出年金の導入から運用、出口戦略までトータルサポートしています。

グループ企業内に、税理士だけでなく社会保険労務士、CFPなど専門家が揃っている点が強みです。事務手続きや従業員への投資教育も支援いたしますので、ぜひ一度お気軽にご相談ください。