確定拠出年金は、毎月掛金を積み立てて老後資金を準備できる制度です。拠出時、運用時、受け取り時に税制優遇を受けられるメリットがあるため、導入する企業が増えています。

企業が確定拠出年金を導入すると、「利回りについて詳しく教えてほしい」「平均利回りはどれくらい?」と従業員から尋ねられることがあるでしょう。企業担当者としてはあらかじめ利回りの意味を理解するだけでなく、平均でどれくらいの成果がでているのかを把握して、説明できるように準備しておくことが大切です。

本記事では、確定拠出年金の利回りに関する基礎知識や重要な理由、2021年度における確定拠出年金の平均利回り、運用時に注意すべきポイントを解説します。

企業型確定拠出年金の詳細については、こちらの記事で紹介しているのであわせてご覧ください。

企業型DC(企業型確定拠出年金)とは?導入に迷っている人事担当者必見

1.確定拠出年金の利回りとは

利回りとは、投資金額に対してどれくらいの割合で資産を運用できたかを表す数値のことです。

利回りの違いが将来の資産形成に大きな影響を与えます。例えば確定拠出年金を利用して月2万円を30年間積み立てる場合、利回りが資産にどのような影響を与えるか見てみましょう。

▼月2万円を30年間積み立てた場合の資産残高

| ・利回りが5%:約1,638万円 ・利回りが3%:約1,160万円 ・利回りが1%:約839万円 ・利回りが0%:720万円 |

1-1.評価損益率との違い

利回りと混同されがちな用語として「評価損益率」があります。そもそも評価損益とは、資産を売却した場合の損失や利益のことです。保有資産が元本よりも上がっている場合は「評価益がある」、下がっている場合は「評価損がある」といいます。評価損益率は、元本に対する割合を表します。

かんたんな例で評価損益率を計算してみましょう。たとえば購入時に100円だった投資商品の現在価格が110円になった場合、評価益は10円です。それを購入額の100円で割ると、評価損益率は10%であるとわかります。

▼評価損益率の計算

| (110円ー100円)÷100円×100=10% |

確定拠出年金の運用時に、評価損益が利益または損失になっているかを確認し、資産状況を把握します。

1-2.想定利回りとは

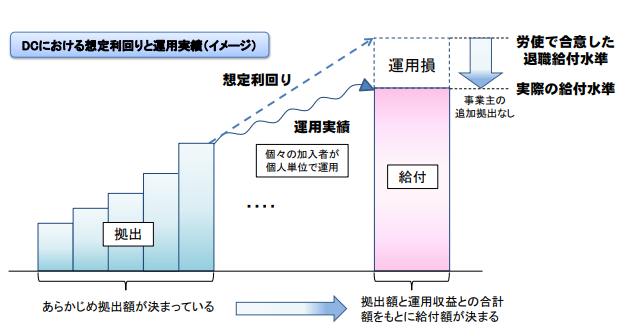

次に想定利回りとは、確定拠出年金より前の退職給付制度と同水準の給付額となるために必要な運用利回りのことです。

本来であれば、加入者である従業員の運用実績によって給付額が決まるため、企業は給付水準や利回りを設定する必要がありません。しかし、確定拠出年金の導入前に労使が合意した退職給付水準がある場合、それを下回らないように「想定利回り」が設定されます。

また加入者である従業員は、想定利回りを下回る運用をしてしまっては確定拠出年金に変わる前の制度と比べて損をしてしまいます。そこで、想定利回りを上回る利回りを長期で目指すことが大切です。

2.企業型確定拠出年金の運用で利回りが重要な理由

2-1.利回り1%、3%、5%の30年後の資産額を計算

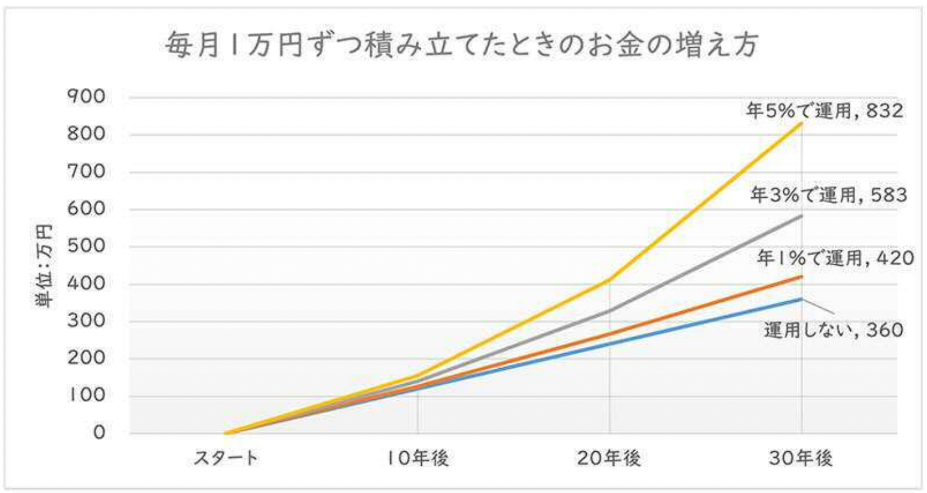

企業型確定拠出年金では毎月拠出する金額が決められているため、資産残高を増やすには高い利回りで運用する必要があります。ここでは、1%、3%、5%の利回りで毎月1万円を積み立てた場合、30年後にどれくらい違いが出るか見てみましょう。

上のグラフからわかるように、利回りによって運用結果に大きな違いが生まれます。年5%と1%では、400万円もの差が開いています。老後の生活資金を確保するには、高い利回りで長期運用することが大切です。

企業型確定拠出年金の運用で利回りが重要な理由として、インフレーション(インフレ)によって資産が目減りする点が挙げられます。日本はデフレーション(デフレ)が続いていました。しかし2023年2月、日本の総合インフレ率は40年ぶりに高水準に達しました。

例えばインフレ率が3%の場合、これまで100円で購入できたものに対して、103円を払わなければ購入できなくなります。物価が上昇し貨幣価値が下落するため、企業型確定拠出年金の運用時はインフレ率以上の利回りを目指さねばなりません。

インフレ率も将来の資産形成に大きな影響を与えるため、利回りを重視しながらの運用が必要です。

3.【2021年度】確定拠出年金の平均利回りと分布

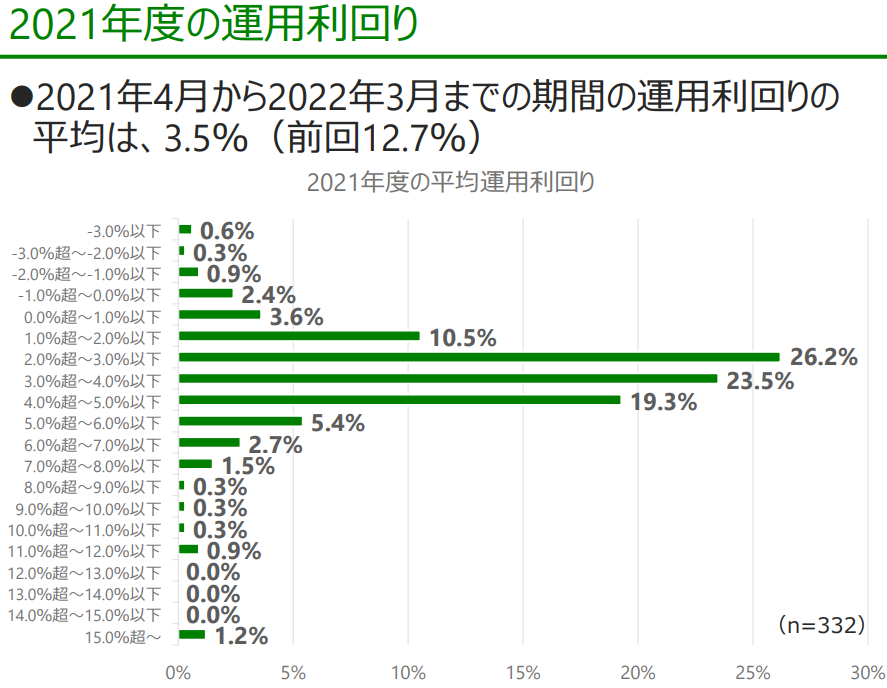

次に、2023年に企業年金連合会が報告した確定拠出年金の平均利回りと分布を見てみましょう。

2021年4月〜2022年3月における平均運用利回りは3.5%でした。分布を見ると、2.0%超〜3.0%以下の割合が最も多いことがわかります。また、制度導入から2021年までの平均運用利回りは3.8%となっています。

出典:2021(令和3)年度決算 確定拠出年金実態調査結果(概要版)|企業年金連合会

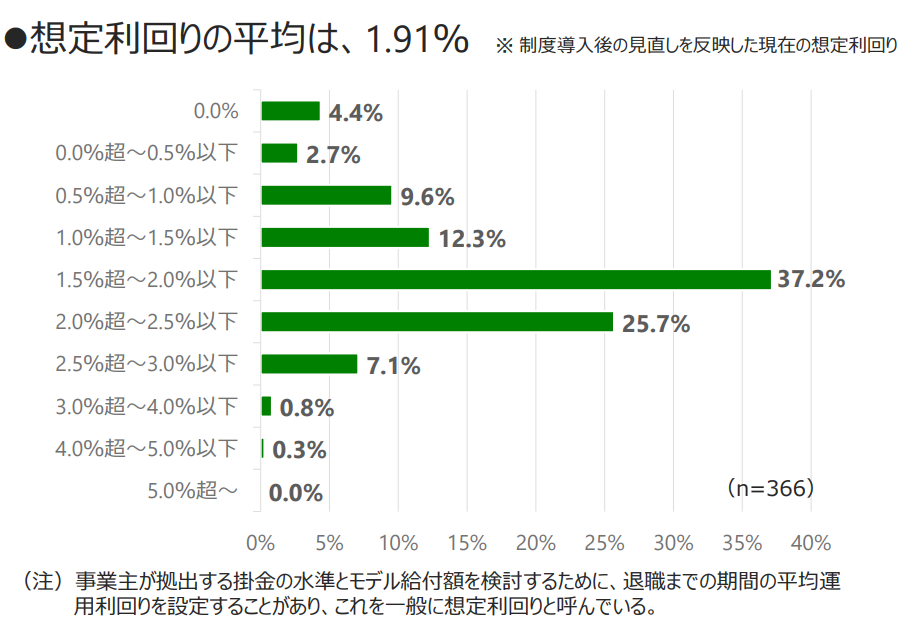

想定利回りの平均値は1.91%という結果となりました。

出典:2021(令和3)年度決算 確定拠出年金実態調査結果(概要版)|企業年金連合会

4.確定拠出年金の利回りで注意すべきポイント

続いて、確定拠出年金の利回りに関する注意すべきポイントを説明します。

4-1.まずは想定利回りを目安とする

企業型確定拠出年金では、想定利回りを目安として運用することが大切です。「想定利回りとは」で解説したように、想定利回りを下回ると受け取り額が確定拠出年金導入前の退職給付水準よりも低くなり、運用損となってしまうからです。

標準的な年金を満額で受け取れなくなり、老後の生活に支障が出る恐れがあります。そこで企業は加入者である従業員に、まずは想定利回りを目安とした運用方法を提案したり、定期的な投資教育の機会を与えたりすると良いでしょう。

4-2.老後いくら欲しいかで運用利回りの目標を決める

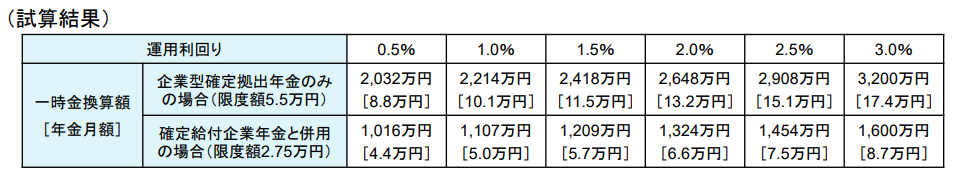

老後に必要となる金額から、運用利回りの目標を決めるのもひとつの方法です。2020年、厚生労働省が発表した「より公平なDC拠出限度額の設定の検討について」によると、勤続年数30年以上の場合、平均的な退職給付水準は2,400万円〜2,500万円です。

企業型確定拠出年金のみを運用して平均水準を目指す場合、運用利回りは1.5%で、毎月5.5万円を拠出して40年間運用する必要があります。そのようなケースで、退職時に一時金として2,418万円、年金月額として11.5万円を得られます。

出典:より公平なDC拠出限度額の設定の検討について|厚生労働省

上の試算結果表を参考に運用利回りの目標を把握できたら、元本確保型や投資信託などの運用商品を、どのように組み合わせて配分するかを検討しましょう。

4-3.物価上昇を考慮する

「企業型確定拠出年金の運用で利回りが重要な理由」でもお伝えしたように、利回りを決めるときはインフレによる物価上昇率を考慮することが大切です。

利回りが物価上昇率を下回ると、資産の実質的な価値が目減りしてしまうためです。したがって運用時は、物価上昇率を上回る利回りを確保する必要があります。

4-4.企業は利回りに関する情報を従業員に提供する

従業員の資産形成を支援するために、企業は投資教育を実施しましょう。投資教育では、従前の給付水準を確保するための想定利回りに関する情報を提供することが大切です。

また、定期的に資産状況を確認する機会を設け、目標を達成できていない従業員が多い場合は対策を取る必要があります。具体的には、継続的な教育活動や運用商品の再検討などが挙げられます。

4-5.元本確保型の利回りでは資産増加のチャンスを失う

元本確保型商品のみで運用していては、資産増加のチャンスを失うリスクがあります。

企業年金連合会が発行している「企業型確定拠出年金 投資教育ハンドブック」によると、2022年時点で元本確保型商品の平均利回りは0.002%程度と、極めて低い水準であることがわかりました。これは平均的な想定利回りよりも低く、元本確保型商品のみで運用すると損失が発生する可能性が高くなります。

従業員が初めて投資を行う場合、定期預金に入れておけばなんとなく安心感を得られるため、元本確保型商品が選択される傾向にあります。そこで企業は継続して投資教育を実施して、利回りに関する情報を積極的に提供する必要があるでしょう。

確定拠出年金の平均利回りを把握して運用を続けよう

確定拠出年金の運用商品は、利回りを考慮しながら加入者である従業員が決定します。そこで企業は、従業員が適切に運用計画を立てられるような投資教育を提供することが大切です。

しかし、確定拠出年金の平均利回りや運用商品ごとの利回りを、企業担当者が常に把握しておくことは容易ではありません。そこで、専門家からサポートを得ながら従業員に投資教育を実施することが大切です。

当社マウンティンは、グループ会社に税理士、社会保険労務士、CFPという専門家が在籍し、企業型確定拠出年金の導入から運用までトータルサポートしています。

導入後の投資教育はもちろん、導入前の従業員説明会からすべての手続きをサポートしています。

企業型確定拠出年金の導入を検討されているなら、ぜひ一度気軽にお問合せください。