従来の退職金制度は、勤続年数に基づいて退職金が決定されるという、年功序列や終身雇用の考え方に沿ったものでした。しかし、近年では成果主義の導入や給与体系、人事評価の変更などに伴って「ポイント制退職金制度」を採用する企業が増えてきています。

そこで今回は、ポイント制退職金制度の概要とメリット・デメリットを紹介した上で、ポイント制の種類について詳しく解説します。記事後半では、普及が進んでいる企業型確定拠出年金についても触れているので、ぜひ参考にしてください。

1.ポイント制の退職金制度とは

それでは、まずポイント制の退職金制度が注目されている背景も踏まえて解説します。

1-1.概要

ポイント制退職金制度は、従業員の勤続年数と企業貢献度をポイント化し、あらかじめ設定されたポイント単価を、累積ポイントに乗じて退職金額を算定する制度です。ポイントの付与については、社内での役職や資格に基づいて、毎年割り当てられるポイントを付与する方式が広く採用されています。

退職金の総支給額を調整する必要が生じた際には、ポイント単価を変更することで対応できます。また、勤続ポイントや等級ポイントのみで不十分な場合は、追加のポイント付与制度を導入するなど、企業それぞれの事情に合わせて柔軟に設計を行うことが可能です。

1-2.注目される背景

ポイント制退職金制度が注目される背景には、日本企業における終身雇用制度の衰退が挙げられます。これまでの退職金額の計算は、勤続年数が主な基準となっており、中途採用で入社した優秀な人材が十分な退職金を得られないという問題がありました。

しかし、ポイント制退職金制度が設けられたことで、たとえ中途採用で勤務年数が短い従業員であっても、実績に応じた適正な退職金を支給できるようになりました。

こうした制度の導入により、優秀な人材の確保と定着や、パフォーマンスの高い従業員のモチベーションアップなどが期待されています。

2.ポイント制のメリットとデメリット

ここからは、ポイント制退職金制度を導入することによるメリット・デメリットを解説します。

2-1.メリット

ポイント制退職金制度のメリットとして、まず挙げられるのが、仕事に対する従業員のモチベーション向上につながるということです。ポイントが毎年どれだけ加算されたかは、企業が個人別に管理しています。そのため、従業員が要求すればその時点における退職金の金額を算定することが可能です。

これにより従業員は、自分の頑張りを「見える化」 でき、「成果に応じて退職金が増える」 という実感を得られます。これは従業員のモチベーション向上につながります。

また、ポイント制退職金制度における退職金額は、「入社から退職までの貢献度」 に応じて算出されるため、企業と従業員双方が納得できる金額になりやすいこともメリットの一つといえるでしょう。

2-2.デメリット

ポイント制退職金制度において、企業は従業員一人ひとりの「入社から退職まで」の記録を全て管理しなければなりません。そのため、資料やデータの量が膨大になり、コストがかさむというデメリットがあります。

また、ポイント制退職金制度は、個人の能力や貢献度を可視化するため、従業員の理解や納得感を得ることがとても重要です。しかし、評価制度やポイント付与の仕組みが不透明だと、従業員間で不公平感が生じたり、モチベーション低下につながったりする恐れがあるため注意する必要があります。

3.ポイント制の種類

ポイント制退職金制度は、大きく「役割ポイント制単一制度」と「複合ポイント制度」の2種類に分類されます。ここからは、それぞれの制度の概要、ポイント例、計算例を紹介します。

3-1.役割ポイント制単一制度

まずは、役割ポイント制単一制度とはどのようなものかを見ていきましょう。

(1)概要

役割ポイント制単一制度は、従業員の等級や役職などの「職務要素」を重視し、勤続年数を考慮しない退職金制度です。この制度は、ポイント制退職金制度の中でも最も基本的な形であり、成果主義に基づいています。

従来の年功序列型退職金制度では、勤続年数が長ければ長いほど退職金が多くなりますが、退職金の額が必ずしも個人の能力や貢献度と比例するわけではありませんでした。一方、役割ポイント制単一制度では、企業が従業員それぞれの能力や成果を明確に評価するため、よりモチベーションの高い職場環境を作り出すことができます。

役割ポイント制単一制度における退職金額は、次の式から算出できます。

役割ポイント制単一制度における退職金額=役割等級ポイント総数(役割等級ポイント数×在位年数)×ポイント単価

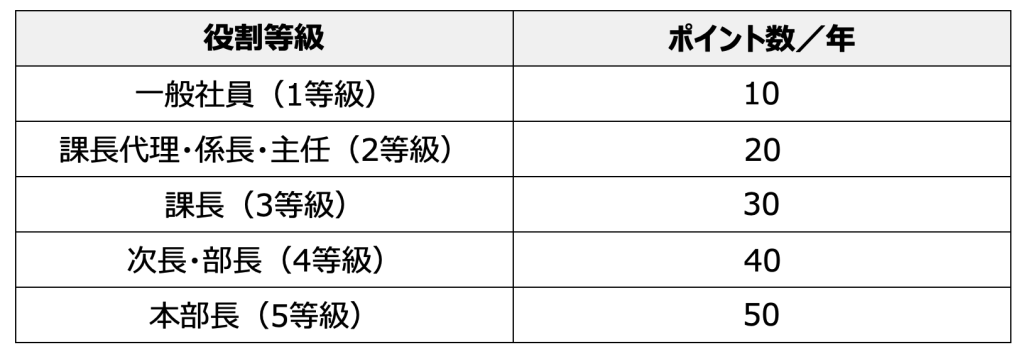

(2)ポイントの例

ここでは、役割等級をポイント要素として、具体的な例を紹介します。以下は、役割等級ごとに割り当てられるポイントのイメージです。

ポイント単価は、通常「1ポイント=1万円」のように、計算しやすい金額が採用されます。この単価は基本的に一定ですが、インフレなどの経済状況の変化に応じて、退職金の実質価値を保持するために調整が必要になる場合があります。

(3)計算例

それでは上記の役割等級ポイントを基に、次の従業員の退職金額を求めてみます。ここでは、ポイント単価を1万円と仮定します。

【退職者の例】

勤続年数:20年

役割等級の推移:1等級(5年)、2等級(7年)、3等級(8年)

これを先に述べた計算式に当てはめると、

役割ポイント制単一制度における退職金額=(10ポイント×5年+20ポイント×7年+30ポイント×8年)×1万円=430万円

となり、この退職者の退職金額は430万円と算出できました。

3-2.複合ポイント制度

続いては、複合ポイント制度について見ていきましょう。

(1)概要

ポイント制退職金制度を導入する企業の中には、役割等級ポイント制に完全に移行することなく、年功序列の要素を一部保持したいと考えるケースもあります。そのような企業に最適なのが、役割等級ポイントと勤続ポイントを組み合わせた「複合ポイント制度」です。勤続ポイントは、勤続年数に応じて毎年一定のポイントが付与される仕組みとなっています。

複合ポイント制度における退職金額は、次の式から算出できます。

複合ポイント制度における退職金額=(役割等級ポイント総数 × ポイント単価)+( 勤続ポイント総数 × ポイント単価)

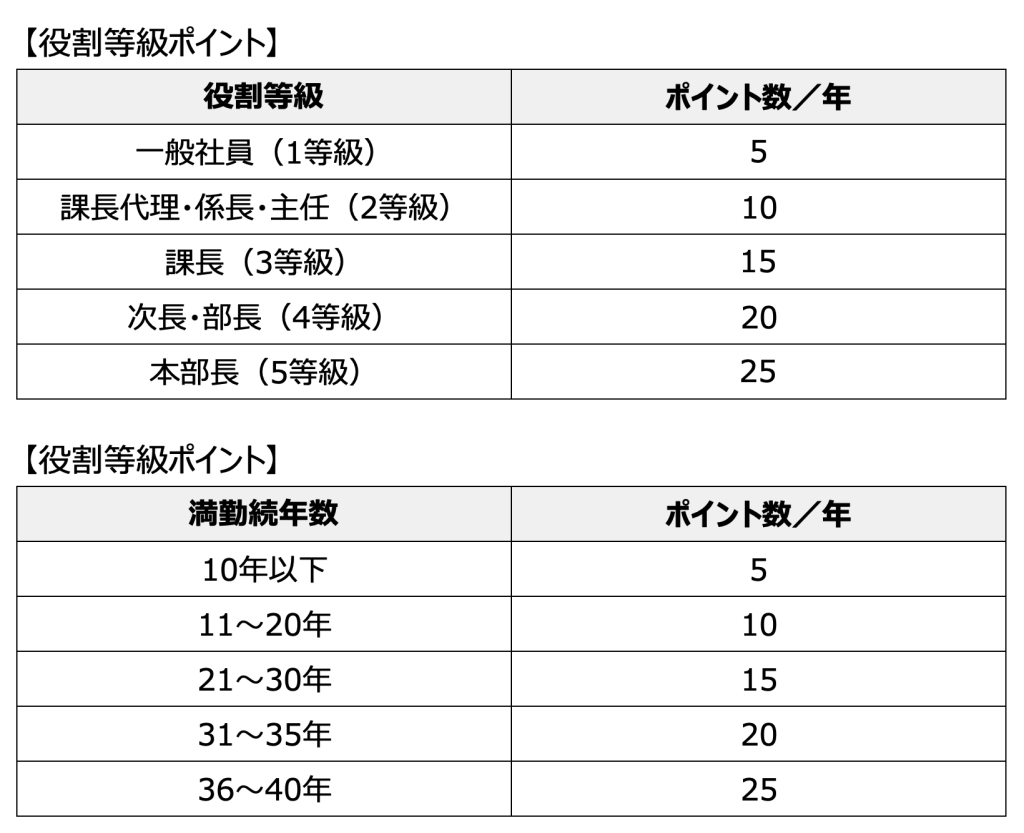

(2)ポイントの例

複合ポイント制度における退職金額の算出には、次の表にあるような「役割等級ポイント」と「勤続ポイント」を用います。

通常、ポイント単価は「役割等級ポイント」「勤続ポイント」ともに、同一の金額が設定されます。ただし、将来の社会経済の動向や会社の状況に応じて、ポイント単価を変更したり、両者の単価を異なる数値に設定したりすることも可能です。

(3)計算例

それでは上記の役割等級ポイントと勤続ポイントを基に、次の従業員の退職金額を算出してみましょう。ここでは、ポイント単価をいずれも1万円と仮定します。

【退職者の例】

勤続年数:20年

役割等級の推移:1等級(5年)、2等級(7年)、3等級(8年)

ここから役割等級ポイント総数と勤続ポイント総数をそれぞれ求めると、

役割等級ポイント総数:(5ポイント×5年+10ポイント×7年+15ポイント×8年)×1万円=215万円

勤続ポイント総数:(5ポイント×10年+10ポイント×10年)×1万円=150万円

となります。そして、さらにこれを先に述べた計算式に当てはめると、

複合ポイント制度における退職金額=215万円+150万円=365万円

この退職者の退職金額は365万円と算出できました。

4.ポイント制導入の流れと注意点

4-1.流れ

実際にポイント制退職金制度を導入する際は、通常以下のステップで進めていきます。

- 現行制度の分析

ポイント制退職金制度を導入する前に、まずは就業規則や既存の退職金の規定に目を通します。従業員一人ひとりが現行制度でどれくらいの退職金を受け取る見込みなのかを算出しましょう。

- 制度設計を行う

現行制度の分析を終えたら、さまざまなシナリオを想定したポイント制退職金のモデルを設計していきます。これには、昇進が順調でないケースや順調にキャリアアップしていくケースでの退職金の概算などが含まれます。

- ポイント制退職金制度の検証を行う

制度設計が完成した段階で、具体的なキャリアパスに即した複数のモデルを構築し、現行制度と新制度の退職金額を比較検証します。何らかの課題が見つかれば、この時点でポイント設計を見直す必要があります。

- 新制度に移行

新しい制度への移行準備が整ったら、現在の従業員の保有ポイントを計算し、その初期値を設定しましょう。その後、更新された就業規則や退職金規程を策定し、改定作業に移ります。従業員に対して新たなポイント制退職金制度の導入を告知し、内容について詳しく説明することも忘れてはいけません。

4-2.注意点

ポイント制退職金制度の導入時の注意点は、主に以下の4つです。

・制度が会社の状況にマッチしているかを検討すること

・社内の人事体制を適切に整備すること

・年功重視とならないような運用を心がけること

・ポイント単価や資格制度を定期的に見直すこと

ポイント制退職金制度の導入には、単に退職金体制の見直しのみならず、企業の人事制度全体の再編が不可欠です。透明性を確保するための人事等級の明確化や、ポイントデータ管理システムの構築が重要な要素となります。そのため「とりあえず」という考えで導入するのではなく、綿密な計画と戦略に基づいた導入が重要です。

さらに、市場や経済状況の変化に応じて、ポイント単価や資格体系を定期的に見直すことで、退職金の適正水準を保持することも大切です。

5.企業型確定拠出年金という選択肢

従来の退職金制度といえば、企業が将来の給付額を約束する「確定給付型」が一般的でした。今回紹介したポイント制退職金制度も、この確定給付型の一種です。

近年、これとは逆の発想で「将来、従業員の退職時にいくらの退職金額を支給するかは定めずに、毎月の掛金のみを拠出する」企業型確定拠出年金が注目を集めています。

企業型確定拠出年金は、企業が従業員ごとに毎月一定の掛金を拠出し、従業員がその資金を自ら投資信託などの金融商品に運用する制度です。将来の退職金額は、運用成績によって変動するのが特徴です。また、役員も加入できます。

ポイント制退職金制度は、職能等級や役職などの要素に基づいてポイントが付与され、そのポイント数に応じて退職金が算定されるため、資産運用効果は期待できません。一方、企業型確定拠出年金では、従業員が自主的に掛金の額を選択できるため、ライフプランや経済状況に合わせて、無理なく資産形成を進めることができます。将来の資産形成に向けて有効な制度であることに加え、企業型確定拠出年金には高い節税効果も期待できます。

企業型確定拠出年金導入を検討する際には、既存の退職金制度との整合性などを考慮しなければなりません。また、制度導入後の運用や従業員への教育など、継続的な管理体制の構築も必要です。導入にあたっては、現行制度の整理も含めて、一度専門家に相談してみるとよいでしょう。

6.まとめ

本記事では、ポイント制退職金制度の導入によるメリット・デメリットを紹介した上で、ポイント制の2つの種類について詳しく解説しました。

ポイント制退職金制度は、従業員が自分の立場を明確に理解し、将来の目標を定めることで、個々のモチベーションと能力を発揮する「人材育成効果」も期待されています。この制度を取り入れる際には、本文で触れた実施時の重要なポイント4点をきちんと把握し、有効に活用することが大切です。

また、従業員の将来の安定した生活を考慮し、資産運用の機会を提供したい企業には「企業型確定拠出年金制度」という選択肢もあります。企業型確定拠出年金には、高い節税効果も期待できるため、企業、役員、従業員にとってメリットのある制度ということができます。

自社に合った制度をお探しの場合は、グループ企業内に、税理士だけでなく社会保険労務士、CFPなどの専門家が揃っている当社まで、ぜひ一度お気軽にお問い合わせください。

.png)