NISAを利用した資産運用は、投資初心者の方でも始めやすいといわれています。2024年1月から新しい制度でのNISAがスタートして「この機会に始めてみよう」とお考えの方も多いでしょう。

しかし世間の一部から「デメリットしかない」といわれているところもあり、始めるのを躊躇する方もいらっしゃるのではないでしょうか?

本記事では、NISA制度が「デメリットしかない」といわれる理由と制度のメリット、また安定した運用のための注意点やポイントについて詳しく解説しています。企業および企業で働く役員や従業員の節税対策に寄与する、企業型確定拠出年金についても解説していますので、ぜひ最後までお読みください。

1.そもそもNISAとはどんな制度

NISAとは、正式名称が「少額投資非課税制度」となります。投資による利益が発生しても非課税となる制度で、2014年1月からスタートしました。

通常、投資で得られた売却益や配当金には、約20%の税金がかかります。しかしNISA口座で運用した場合、それらの税金が非課税となります。つまり、投資による利益をそのまま手元に残すことができるのです。

2024年には新しいNISAへ制度が改正され、投資枠が拡大するなど内容も拡充されました。この制度は、少額から長期的に積立投資を行うのに向いているため、幅広い年齢層で利用しやすく、投資初心者の方でも始めやすい制度といえます。

2.NISAにデメリットしかないといわれる理由

NISAは、投資初心者でも始めやすい制度ですが、世間の一部では「デメリットしかない」ともいわれています。なぜ、そのように言われるのか、NISAのデメリットを確認しましょう。NISAのデメリットとして、主に以下の5つが挙げられます。

・元本割れのリスクがある

・資金に余裕がないと続けられない

・1年間に投資できる金額に上限がある

・1人1口座までしか開設できない

・損益通算ができない

ここでは、それぞれのデメリットについて、詳しく解説していきます。

2-1.元本割れのリスクがある

NISAは投資初心者の方でも始めやすい制度ですが、元本割れのリスクを理解しておきましょう。NISAの対象である株式や投資信託といった金融商品は、価格が変動するため、評価額が投資金額を下回る可能性があります。

特にまとまった金額を一括で投資する方が、リスクが高いとされています。NISA口座で株式に投資したものの、企業の業績不振などによって株価が下落すると、元本を割り込むことがあるからです。

NISAは、あくまで金融商品の運用で発生した利益を非課税にする制度であり、投資した元本を保証するものではありません。NISA口座での投資は、元本割れのリスクをなくすことにはならないのです。

NISAで資産運用を考えている方は、自身で制度を学ぶとともに、専門家に相談するのもいいでしょう。長期的な視点を持って、慎重に商品を選ぶことが大切です。

2-2.資金に余裕がないと続けられない

NISAで長期的な資産運用をお考えの方にとっては、継続的な投資が重要です。そのためには、一定金額以上の余剰資金が必要です。手元の資金に余力がない状況では、投資を長期的に継続することは難しいでしょう。

NISAは、毎月コツコツと積立投資をしながら、長期的に資産を育てていくのが基本的な考え方です。そのため、一度投資した後に、資金不足などの理由ですぐに売却してしまうと、効果的な資産運用を行うことができません。

そもそも投資とは、生活費を削ってまで行うものではなく、余裕資金で行うことが大切です。NISAを利用した投資は、少額からでも始められますが、投資するための資金を捻出する余裕がない場合は、投資自体を見直すことをおすすめします。

2-3.1年間に投資できる金額に上限がある

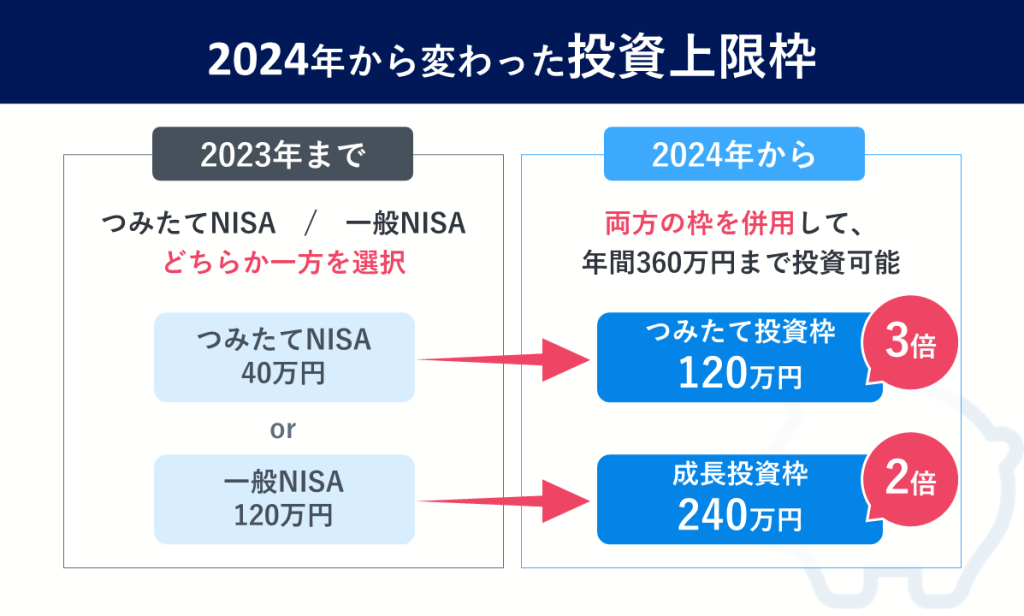

NISAは、1年間に投資できる金額に上限があります。具体的には、つみたて投資枠で年間120万円、成長投資枠で年間240万円です。

2023年までの旧NISAと比較して、非課税で投資できる上限金額は増えています。ただし上限を超える金額を投資したい場合は、特定口座や一般口座を開設して、そこに投資しなければならなくなるので注意が必要です。

2-4.1人1口座までしか開設できない

NISA口座は、1人で1口座しか開設できません。つまり、複数のNISA口座を持つことはできないということになります。また、NISA口座を開設する金融機関の変更は、年間に1回となっています。そのため、NISA口座の開設にあたっては、取扱商品や手数料などを十分比較して、慎重に金融機関を決めるようにしましょう。

1人で複数のNISA口座を開設できないのは、実際の運用でデメリットに感じるかもしれません。しかし、その分慎重に口座を開設するようになるため、自分のニーズにあった最適な金融機関を見つけることにも繋がります。

2-5.損益通算ができない

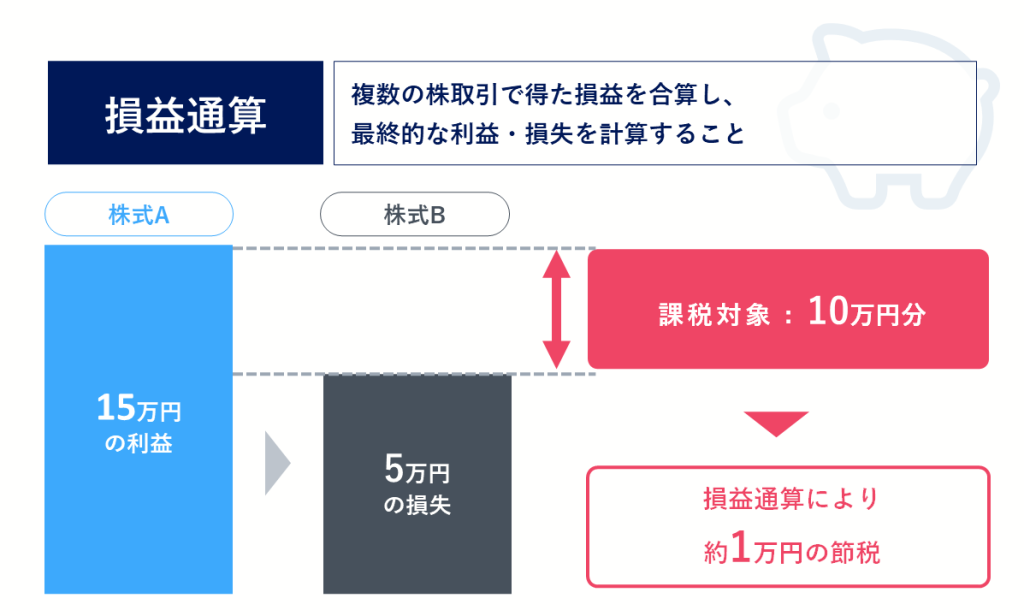

投資により発生した利益と損失を互いに相殺することで、支払う税額を少なくする計算方法があります。これを損益通算といいます。

NISA口座ではなく、特定口座や一般口座では、ある商品で損失が出た場合、別の商品で生じた利益との損益通算が可能です。例えば、A株式で15万円の利益、B株式で5万円の損失が出たとします。その場合の利益は損益通算により10万円となり、約20%の税率を乗じて、約2万円ほど税額が発生します。ただ損益通算により約1万円の節税ができました。

しかしNISA口座で損失が発生しても、特定口座や一般口座で生じた利益と損益通算ができません。つまり、NISA口座で生じた損失は穴埋めができず、税額を少なくすることができません。NISA口座を利用する際は、損益通算ができないことをよく理解し、慎重に商品を選ぶようにしましょう。

3.NISAで運用するメリットは?

デメリットしかないといわれるNISAですが、メリットも多い制度です。主なメリットは以下のとおりです。

・運用で得た利益は非課税になる

・少額から投資でき初心者でも始めやすい

・運用のコストを抑えられる

・いつでも引き出すことができる

運用を検討する際は、メリットとデメリットの両方を理解することが大切です。ここでは、NISAの主なメリットについて、それぞれ詳しく解説していきます。

3-1.運用で得た利益は非課税になる

NISAの一番のメリットは、運用で得た利益が非課税になることです。通常、株式や投資信託などの金融商品に投資したときの配当金や分配金、売却益などには、約20%の税金がかかります。しかし、NISA口座で投資した金融商品から得られる利益には、税金がかかりません。

また、2024年から始まった新NISAでは、非課税期間に制限もありません。投資は長期で運用すれば、得られる利益も大きくなります。NISAの非課税というメリットを最大限に活かし、賢く資産運用をしていきましょう。

3-2.少額から投資でき初心者でも始めやすい

NISAは投資初心者でも始めやすい制度といわれています。その理由の1つに、少額から投資ができることが挙げられます。NISAの最低投資金額は、金融機関によっても異なりますが、100円から始められるところもあります。

投資初心者や未経験者の方は、まず少額から投資を始め、経験を通して知識を深めながら、投資金額を増やしていくのもいいでしょう。自分の経済状況にあわせて投資金額を決め、長期的な視点で資産運用を行ってみるのもいいのではないでしょうか。

3-3.運用のコストを抑えられる

投資信託などの金融商品では、購入時手数料、運用管理費用などのコストが発生します。特につみたて投資枠の商品は、コストが抑えられている金融商品が多く、比較的始めやすいといえます。

投資はコストが高くなると利益が圧迫されるため、できるだけコストを少なくすることが重要です。自分に合った投資方法を選択し、低コストで効率的な資産運用を心がけていきましょう。

3-4.いつでも引き出すことができる

NISAは、運用期間中いつでも売却して現金を引き出すことができます。時として、急に資金が必要となる場合もあると思います。そんなとき、NISAでは資産をすぐに現金化できるので、もしものときの安心材料になるといえるでしょう。

ただし、NISAでの資産運用は、長期間継続する方がよい成果が期待できます。自分自身の資金計画に合わせて、計画的に運用していくことが大切です。

4.NISAの運用で注意すべきこと

NISA口座での資産運用は、以下のように注意すべきことがあります。

・口座開設は18歳以上

・投資は余裕資金で

・投資できる商品は限定されている(つみたて投資枠)

ここでは、それぞれの注意点について詳しく解説していきます。

4-1.口座開設は18歳以上

NISA口座を開設できるのは、18歳以上の方に限られています。具体的には、口座を開設する年の1月1日時点で18歳以上、また日本国内に住んでいる必要があります。

2023年までは、ジュニアNISAという制度があり、18歳未満の方でも口座開設ができていました。しかし、2024年以降の新しいNISAでは、ジュニアNISAに相当する制度がないため、18歳未満の口座開設はできなくなっています。

このようにNISA口座の開設には、年齢制限が設けられています。2023年までは口座が開設できていた年齢の方が、2024年以降では開設できなくなっているので注意が必要です。

4-2.投資は余裕資金で

投資を始める際には、生活に必要となる資金を使うのではなく、余裕のある資金で投資するようにしましょう。

NISAで投資する金融商品は、価格が変動するリスクがあり、元本割れしてしまう恐れがあります。例えば、子どもの進学やマイホームの購入など、将来のために備えて貯めていたお金を、すべてNISA口座の投資に充てたとします。その場合、お金が必要となって売却し現金化したときに、元本割れをしている可能性があります。売却資金が予定していた資金に達しておらず、資金不足になる事態が懸念されます。

投資による資産形成をする際は、損失が出ても影響がない程度の余裕資金を充てることが現実的といえるでしょう。生活する資金はしっかり確保したうえで、余裕のある資金で投資するようにしましょう。

4-3.投資できる商品は限定されている

NISAを利用する際は、投資できる商品が限定されていることを知っておく必要があります。日本国内には多くの金融商品が存在していますが、つみたて投資枠ではコストが抑えられている一方、利用可能な対象商品が限られています。

NISAを利用できる対象商品のリストは、つみたて投資枠については金融庁のホームページから、成長投資枠については一般社団法人投資信託協会のホームページから確認ができます。どちらのリストも変更があれば情報が更新されるので、NISA口座で投資を始める際には、自分に合った商品が含まれているかチェックしておきましょう。

出典元URL:金融庁「つみたて投資枠対象商品」

出典元URL:投資信託協会「成長投資枠の対象商品」

5.NISAで運用するポイント

NISAで安定した運用をするためには、以下のポイントを押さえておくことが重要です。

・長期投資

・積立投資

・分散投資

ここでは、それぞれのポイントについて詳しく解説していきます。

5-1.長期で運用する

NISAで運用する際は、長期的な視野を持つことが重要です。同じ商品に長期間投資をすれば、損益がプラスの時とマイナスの時があります。一時的な損失を気にするのではなく、長期的に投資を継続できれば、プラスとマイナスが相殺され、リスクも安定してきます。

また、2024年1月1日以降の新NISAでは、非課税保有期間が無期限になったことで長期間の投資が可能となりました。これにより、資産が大きく増加する可能性があります。

さらに長期的な運用では、複利効果も高まります。複利効果は、運用で得た利益を元本と合わせて投資することで、得られる利益が多くなることです。複利効果を高めるためには、短期的な損失や利益に振り回されることなく、長期投資を基本として、運用を継続していくのがよいでしょう。

5-2.少額からコツコツ積み立てる

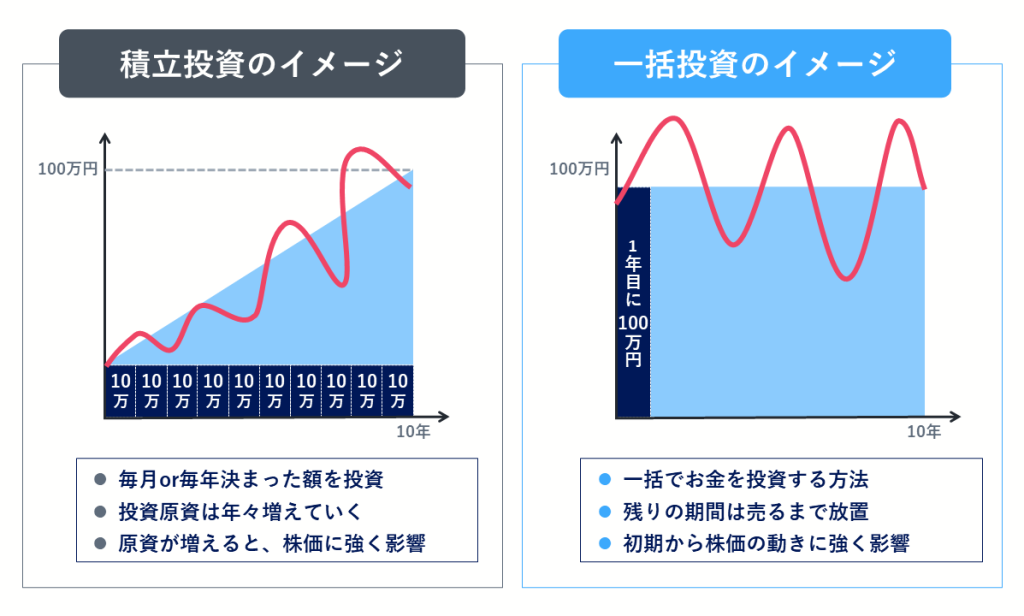

NISA口座の運用は、少額からコツコツ積み立てるのがポイントです。一定の金額で同じ金融商品を買い続ける方法をドルコスト平均法とよびます。このドルコスト平均法は、投資リスクを抑制する効果が期待できます。

つみたて投資枠は、年間120万円まで投資ができ、投資方法についても一度に大きな額を投資するより、毎月一定金額を投資した方が、価格変動によるリスクを抑えることができます。

また、少額での積立投資であれば、投資を長期間継続しやすいでしょう。少額の金額をコツコツ投資することを習慣化できれば、価格変動のリスクを抑えながら着実な資産運用を続けることができます。

5-3.分散して投資する

NISA口座の資産運用では、分散投資がリスクを抑えるのに有効だといえます。分散投資は、特定の金融商品に偏った投資ではなく、複数の金融商品に分散して投資することで、リスクを抑制する方法です。

つまり、数種類の金融商品に分けて投資し、そのどれか1つの商品に損失が出ても、他の金融商品でカバーし、全体の損失が大きくならずに済むようになります。

NISAの対象には投資信託も含まれます。投資信託は投資の専門家が、多種多様な金融商品に投資をするもので、分散投資の仕組みが既に備わっています。リスクを抑えるために分散投資を行いたい人は、投資信託を選ぶことをおすすめします。

6.自ら資産運用できる企業型確定拠出年金

投資の選択肢としてNISAと同様に検討いただきたいものに企業型確定拠出年金があります。企業型確定拠出年金は、役員や従業員が自ら資産運用ができる制度です。さらに、税制面でたくさんのメリットがあります。ここでは、制度の概要とメリットについて、それぞれ詳しく解説していきます。

6-1.企業型確定拠出年金の概要

企業型確定拠出年金は、役員や従業員の資産形成に活用できます。企業側にとっては掛金の拠出が必要ですが、運用の手間と責任は、役員や従業員が自ら行うため、運用面の負担はありません。

また、税制面で手厚い優遇措置を受けられるのも特徴です。

また企業側にとってもメリットの多い制度です。退職金の準備や福利厚生の拡充などの観点から、企業側にとっても選択肢の1つとして、検討の余地があるでしょう。

6-2.企業型確定拠出年金のメリット

企業型確定拠出年金の大きなメリットは、役員や従業員が自ら資産運用できるところです。将来に向けた資産作りのため、商品ラインナップの中から自分の判断で運用する商品を選ぶことができます。

運用商品には、投資信託以外にも、定期預金や保険などの元本確保型商品もあり、ラインナップが幅広い点も特徴の1つです。制度上60歳まで引き出せないといったルールもありますが、これは裏を返すと長期運用が可能ということでもあります。長期間の運用は、複利効果も期待できるため、資産形成に対する期待値も高まるでしょう。

また、役員や従業員に対する運用益は非課税です。さらに、選択制では掛金の拠出により所得税、住民税、社会保険料の負担が軽減されます。運用益が非課税なのはNISAと同じです。しかし、確定拠出年金にはNISAにはない掛金を拠出するだけで得られる節税メリットもあります。

また企業にとっては、掛金の全額を損金算入できるため、節税効果が期待できます。他にも福利厚生の充実にもつながり、優秀な人材の確保や従業員の定着率向上にも役立てることができます。

企業型確定拠出年金は、役員や従業員の資産形成の支援をしつつ、企業の福利厚生の充実と節税にも寄与する、メリットの大きい制度といえるでしょう。

7.まとめ

NISA口座での投資は、元本割れのリスクや資金不足による継続の難しさ、投資金額の上限、損益通算ができないなどの観点から「デメリットしかない」とよばれることがあります。

一方、「運用益が非課税となること」「少額から始められること」「運用コストが抑えられること」などメリットもたくさんある制度です。

NISA口座で安定した投資をするために、メリットとデメリットの両方を理解しておくことが大切です。また、運用を始める際も、注意点やポイントを押さえながら、長期的にコツコツと無理のない範囲で継続することが望ましいといえます。

また、企業型確定拠出年金は、上述したNISAと同様のメリットを得られるほか、さらに従業員、役員、会社が節税効果を享受しながら資産形成に活用できる制度です。

「節税効果の高く、資産形成にもつながる企業型確定拠出年金について知りたい」というご希望があれば、500社を超える企業の支援実績がある当社まで、ぜひ一度お気軽にお問い合わせください。