老後資金の準備として注目されている確定拠出年金は加入者数も増加しています。確定拠出年金では、一般的には毎月掛金を拠出して投資信託などの運用商品を購入していきます。その際に理解しておくべき用語に「スイッチング」があります。

今回はスイッチングの概要、意味を混同しやすい「配分変更」との違いについて説明し、資産配分をどのような時に見直すべきかについても解説します。

1.スイッチングとは

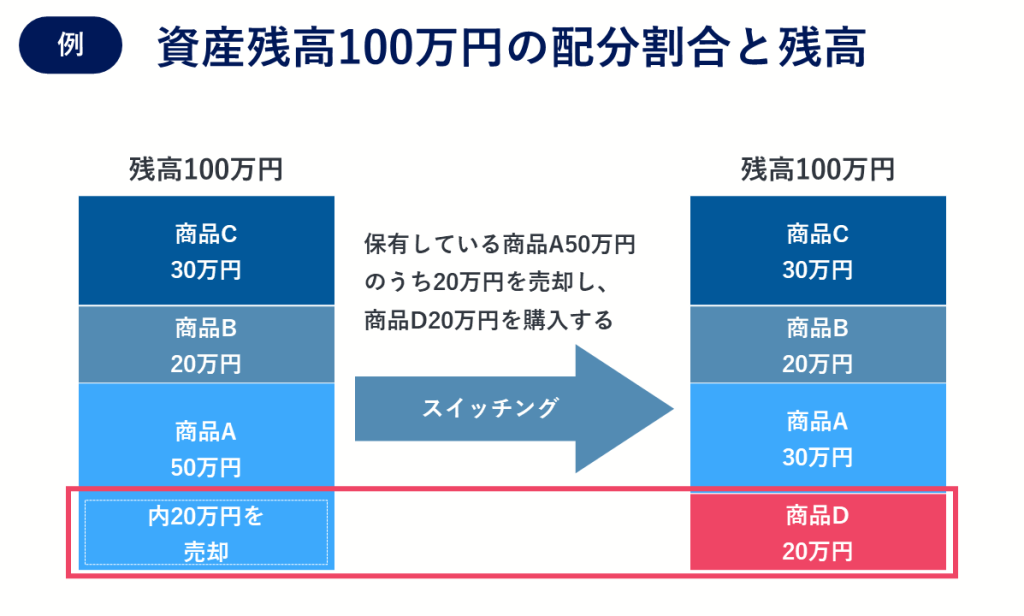

スイッチングは資産の入れ替えのことであり、これまで積み立てた資産の構成を変更することを指します。例えば、商品Aを売却して構成比率を下げ、その資金で商品Bを購入してその比率を上げることで、全体の構成比を調整することを言います。

資産が株式型投資信託などに集中すると、リスクが増大する可能性があります。ポートフォリオが偏った場合、スイッチングを行うことがあります。個々のリスク許容度に応じた適切なポートフォリオを検討する際は、専門家に相談することをお勧めします。

一部の投資信託では、売却時に「信託財産留保額」という解約コストが発生するケースもあります。詳細は後ほど解説します。

スイッチングは一般的に利益確定をする場合と、リバランス(資産の再配分)を実施する場合に行います。

1-1.利益確定をする場合

確定拠出年金では原則として60歳以降に給付請求を行うことで、積み立てた金額を老齢給付金として受け取ります。仮に運用中に投資信託の価格が値上がりして資産が大きく増加したとしても、60歳までは原則として給付を受けられません。

しかし、値上がりして利益が出た資産をそのままにしておくと、給付が開始されるまでに値下がりし、利益が減ったり損失が出てしまう可能性があります。給付金を受け取る前に利益が出ている投資信託を売却して定期預金などの元本確保型商品に変更すれば、利益を確保することできます。

1-2.リバランスする場合

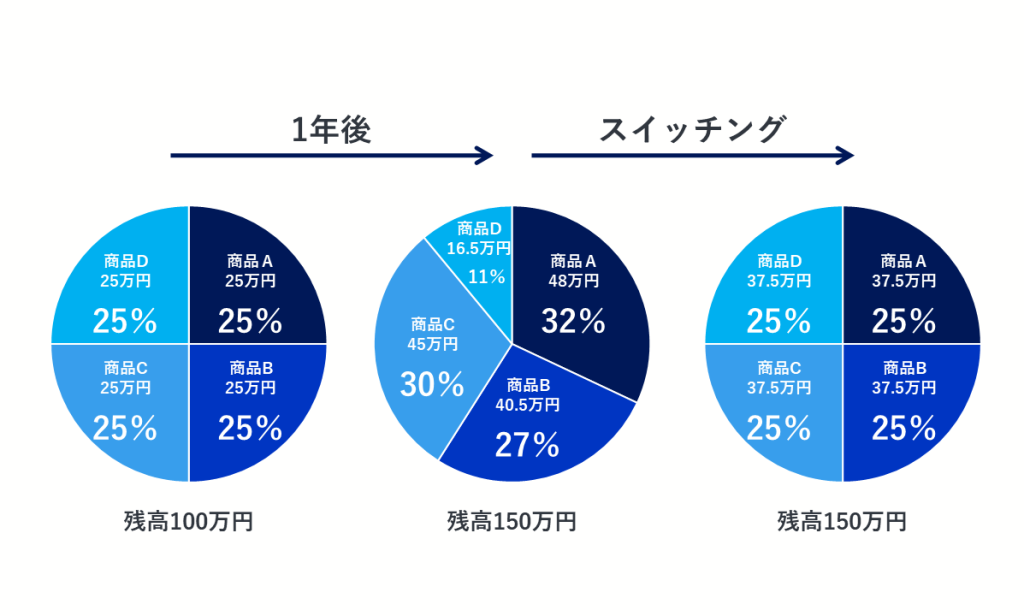

一般的に運用を続けると期間の経過とともに資産残高の配分が変化していきます。例えば、株価が下がることで商品AとBの資産全体に占める割合が減り、商品CとDの割合が増えるというようなことが起こります。そこでスイッチングを行い、資産配分を当初の割合に戻すことで、個々のリスク許容度に応じた適切なポートフォリオを維持することができます。

2.配分変更とは

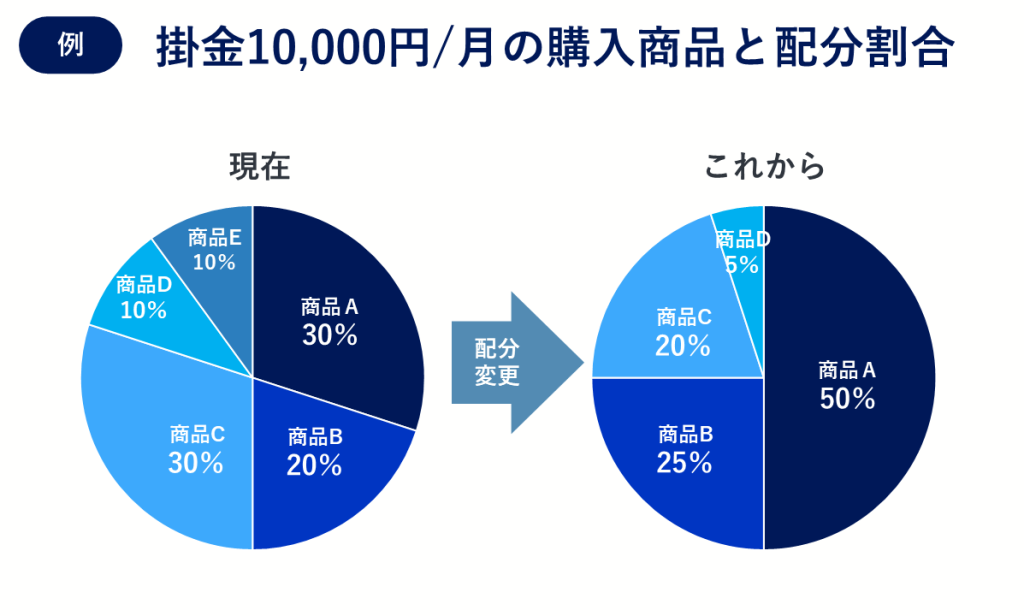

「配分変更」とは毎月の掛金で購入する運用商品の種類などを変更することを意味します。年齢や運用環境の変化に応じてリスクとリターンへの考え方を見直し、投資する商品の配分を変更したい場合などに行います。

配分変更でリスクの高いファンドの割合を増やすと変更前よりも資産の増減が大きくなる可能性があるため、配分変更は十分注意して実施する必要があります。

確定拠出年金は基本的に長期運用を前提とした制度であるため、短期的な目線で運用方針を変更することは避け、頻繁に配分変更は行わないよう注意しましょう。

3.iDeCo(個人型確定拠出年金)におけるスイッチングのメリットとデメリット

この章ではiDeCo(個人型確定拠出年金)を例に取り、スイッチングのメリットとデメリットについて解説します。

3-1.iDeCoについて改めて確認

iDeCoは個人が掛金を拠出、自ら運用し、老後の資産を形成する年金制度です。

iDeCoは、公的年金(国民年金や厚生年金)に加えて老後の資金を積み立てるための制度です。加入者は自ら掛金を拠出し、金融商品を選んで運用を行い、60歳以降に給付金を一括または分割で受け取ることができます。運用の成績次第で受け取る給付金が変動する仕組みです。

掛金はすべて所得控除の対象となり、運用益も全て非課税となります。さらに、積み立てた資産を受け取る際にも所得控除が適用されます。

毎月の掛金が全額所得控除の対象となるため、所得税や住民税の軽減効果があります。また、運用期間中に生じた利益はすべて非課税であり、給付金を受け取る際には、一括受取りの場合には退職所得控除、分割受取りの場合には公的年金等控除が適用されます。

3-2.iDeCoにおけるスイッチングのメリット

先述の通り、スイッチングを実施すればこれまでの運用で得た利益を確保することができます。これは大きなメリットであると言えます。

iDeCoでは原則として60歳まで資産を引き出すことができません。そのため、資産の値上がり分の利益を確保したい場合は、元本確保型の商品へのスイッチングを検討してください。

特に給付金を受け取ることができる年齢が近づいている場合、スイッチングによって利益を確保することで、受給前の大きな損失の発生を避けることができます。

3-3.iDeCoにおけるスイッチングのデメリット

スイッチングの手続きには時間を要します。そのため、頻繁なスイッチングを行っても、運用商品の価格変動には対応できません。iDeCoは老後の資産形成を目的としていますので、長期的な視点による運用が重要です。

①手続きには時間がかかる

iDeCoのスイッチングは、以下の通り売却と買付の手続きを経て行われます。

・スイッチングの指図

・売却の手続き

・購入の手続き

・約定結果を管理画面に表示

リアルタイムではなく数日を要する場合がありますので、注意が必要です。スイッチングの手続きに必要な日数の例を表にまとめました。

そのため、スイッチングによる短期的な利益追求は推奨できません。資産のメンテナンスや戦略的な運用目的を意識して、スイッチングを検討しましょう。

②値上がりのチャンスを逃すリスク

スイッチングは利益を確保する一方で、売却した商品がさらに値上がりするチャンスを逃すリスクもあります。

たとえば、値上がりした商品Aを利益確定し、預金Bにスイッチングしたものの、商品Aがさらに値上がりして利益拡大の機会を逃してしまうケースがあります。このような事態を避けるためには、資産の特性や運用目的、目標額に基づいてスイッチングの実施を慎重に決定する必要があります。

短期的な視点でなく、あくまでも長期的な運用を意識しながら、スイッチングの有効活用を検討しましょう

4.スイッチングおよび配分変更の注意点

この章ではスイッチングおよび配分変更の注意点について解説します。

4-1.運用効率が低下する恐れがある

確定拠出年金では資産の運用期間中に運用効率が低下するケースがあるため、定期的に運用状況を確認することが重要です。意図している資産配分から大きく変わっている場合は、リバランスを実施してリスクとリターンのバランスを調整しましょう。

前述の通り、運用状況の確認は年に1回程度が目安です。金融機関から運用状況に関する報告書が届くタイミングに合わせてチェックすると良いでしょう。

頻繁に商品を変更すると、短期の価格変動による影響を受けやすくなり、損失のリスクが高まる可能性があります。確定拠出年金では基本的には同じ商品を長期的に運用し続けることが推奨されます。

4-2.手数料が発生する恐れがある

スイッチングは基本的に手数料が無料です。ただし、以下の場合には手数料がかかるケースがありますので、注意が必要です。

①信託財産留保額が設定されている場合

スイッチングの手続き自体には手数料はかかりませんが、投資信託には信託財産留保額が設定されているケースがあります。信託財産留保額とは、換金時に発生する費用、つまり解約ペナルティのことです。この額は通常、換金時の基準価格の0.2〜0.3%程度です。

信託財産留保額は、短期的な売買を抑制し、投資信託の運用を安定させる目的があります。設定されているかどうかは、投資信託の説明書などで確認できます。

②購入時手数料が設定されている場合

信託財産留保額が売却時にかかる手数料であるのに対し、購入時にかかる手数料も存在します。これは、商品を取り扱う証券会社に支払うもので、購入代金の2~3%が手数料として徴収されます。この割合は証券会社によって異なります。

一部の証券会社では、購入時手数料がかからないノーロード商品を取り扱っています。まずは、購入時手数料のかからない商品を選ぶと良いでしょう。投資信託の取引にかかる費用については、目論見書などで確認することができます。

4-3.見直しの際には年齢やライフスタイルを考慮する

確定拠出年金の資産配分は年齢やライフスタイルを考慮して見直すことが大切です。老後までの期間、家計の状況、家族構成などにより許容できるリスクは個々人によって異なります。

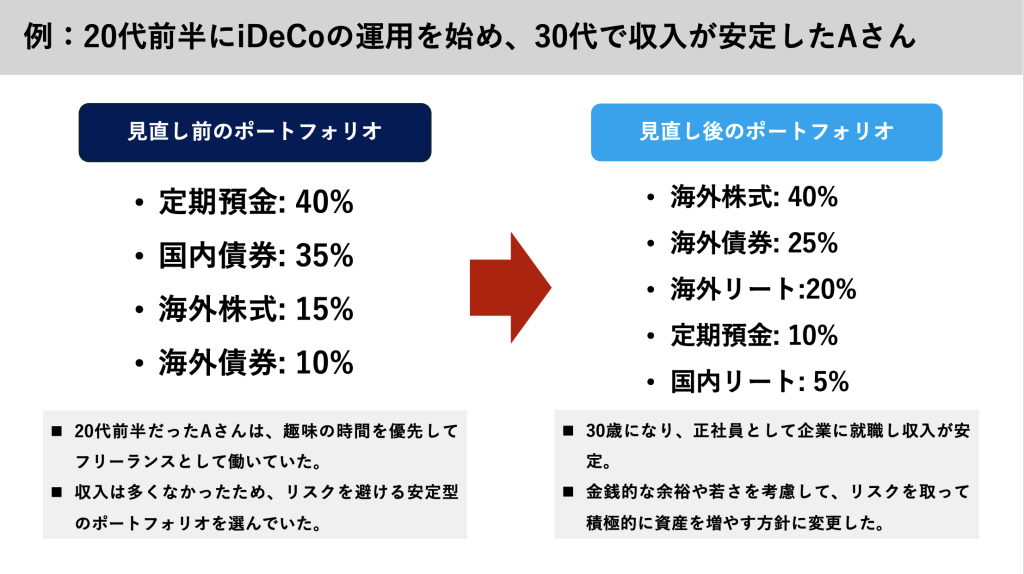

例えば、20~30代では値動きの大きい商品の比率を高めて、大きなリターンを狙う方法もあります。受給年齢まで時間が十分にあるため、一時的に損失が生じても取り戻せるチャンスがあります。

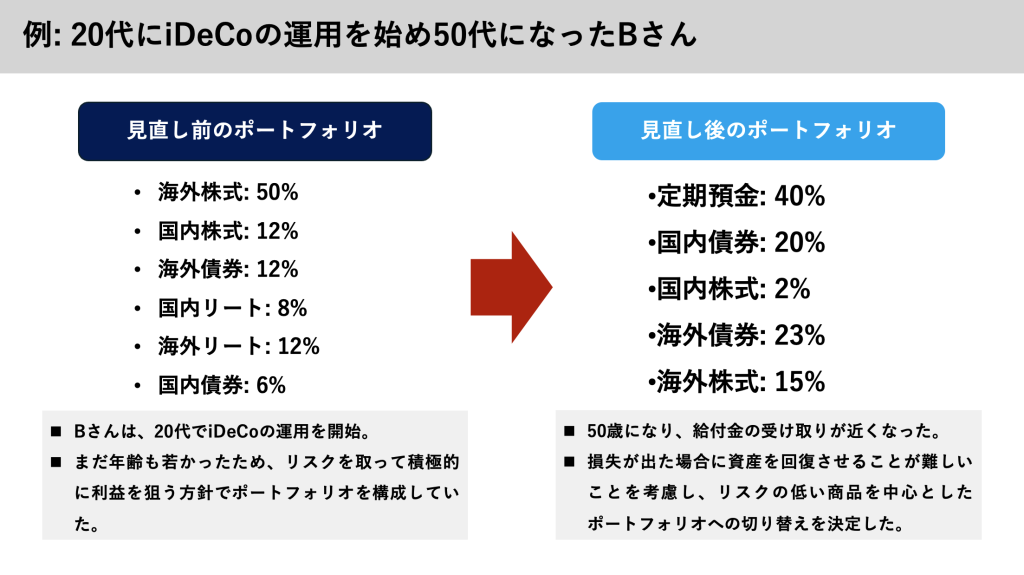

一方、受給開始年齢が近づく50代の場合は、資産を減らさない運用方法への見直しが考えられます。定期預金などの元本が確保された商品にシフトするのも一つの方法です。

確定拠出年金の最適な資産配分は人により異なります。将来受け取りたい額を明確にし、リターンとリスクのバランスを調整することが重要です。

4-4.確定拠出年金以外の資産も含めて運用を見直す

運用戦略を見直す際には、確定拠出年金だけではなく保有している他の資産も総合的に考慮することが重要です。例えばiDeCoでは運用益が非課税であるため、相対的に高いリターンが期待できる株式などを中心に運用し、課税対象口座では、リターンが低く安定した債券などを運用すると、全体の資産でリスクとリターンのバランスをとりながら、非課税のメリットを最大限に活かすことができるでしょう。

5.運用の見直し例

この章では、「リスクの変化に応じた見直し例」と「年齢の変化に応じた見直し例」を紹介します。

人の生活環境や収入は生涯一定ではなく、何かをきっかけに大きく変わることがあります。置かれた状況によってリスクの許容度も変わります。iDeCoの運用においては、自分の生活状況やリスク許容度の変化に合わせて見直しを行うことが重要です。

1つ目の見直し例として、20代前半でiDeCoの運用を始め、30代で収入が安定したAさんについて確認しましょう。

若いうちはハイリスク・ハイリターン型のポートフォリオが推奨されることが多いですが、ミドル層(35歳〜54歳)以降にはローリスク・ローリターン型の投資が一般的です。これは、年齢を経て定年退職までの期間が短くなり、家族がいることも考慮すると、リスクを許容できる範囲が限られるためです。

2つ目の見直し例として、20代でiDeCoの運用を始め、50代になったBさんについて確認しましょう。

6.まとめ

確定拠出年金での運用は、一般的に数十年という長期間を見据えたものです。

長期的なリターンで重要なのは、どの資産にどのくらい配分するかという資産配分です。

一方、保有資産の価値は時間経過とともに変化する可能性があるため、スイッチングと配分変更を利用して、運用資産のメンテナンスを行ってください。

当社マウンティンは、企業型確定拠出年金の導入から運用までトータルサポートしています。企業型確定拠出年金を活用した場合の節税効果をシミュレーションすることもできるため、制度に関心がある方は、ぜひお気軽にお問い合わせください。