老後の備えとして注目されているのが「確定拠出年金(401k)」です。確定拠出年金には、企業型確定拠出年金(企業型DC)と個人型確定拠出年金(iDeCo)の2種類がありますが、それぞれの特徴や違いが分かりづらいと感じる方も多いでしょう。

そこで、本記事では企業型DCとiDeCoの違いをさまざまな観点から詳しく解説します。また、企業型DCとiDeCoの併用についても触れていますので、ぜひ参考にしてください。

1.確定拠出年金(401k)とは

確定拠出年金(401k)は、加入者が自らの老後資金を積み立てるための年金制度です。

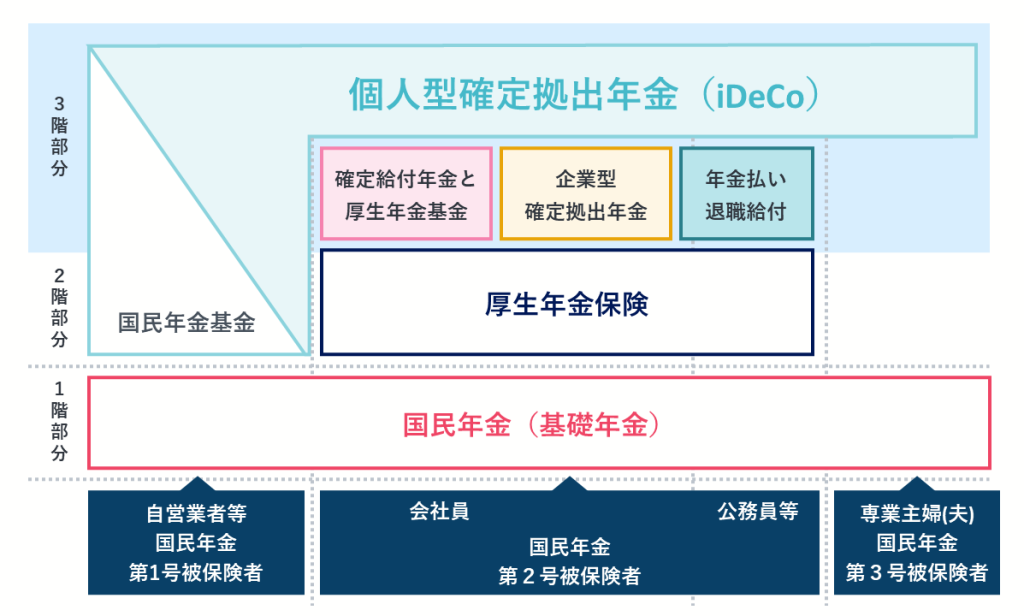

日本の年金制度は3階建てで構成されており、全国民が加入する基礎年金(1階部分)、会社員・公務員が加入する厚生年金(2階部分)、そして企業年金や個人年金などの私的年金(3階部分)に分かれています。

確定拠出年金は、この3階部分に位置し、公的年金に上乗せする形で個人や企業が追加で積み立てを行う制度です。

この制度は、アメリカの内国歳入法第401条(k)項に規定された制度(401k)を元に設計されていることから、日本では「401k」と呼ばれることもあります。401kプランは、アメリカで広く利用されている年金制度で、自己責任で運用を行う点が特徴です。日本の確定拠出年金もこの概念を引き継ぎ、加入者自身が資産運用を行い、その成果に応じて年金を受け取る仕組みとなっています。

確定拠出年金の特徴として、次の点が挙げられます。

・拠出された掛金を加入者自身が運用する

・運用結果に応じて将来の給付額が決まる

・年金資産の持ち運び(ポータビリティ)ができる

・掛金拠出時、運用時、給付時において税制優遇がある

2.確定拠出年金は個人型(iDeCo)と企業型(企業型DC)の2種類がある

確定拠出年金には個人型確定拠出年金(iDeCo)と企業型確定拠出年金(企業型DC)の2種類が存在します。

2-1.個人型確定拠出年金(iDeCo)|個人が加入する制度

iDeCoは、国民年金基金連合会が運営する制度で、個人が自ら加入し、掛金を積み立てていく制度です。掛け金を自身で積み立て、あらかじめ用意された金融商品のなかから選んで運用し60歳以降に老齢給付金として受け取ります。

毎月いくら積み立てるか、運用する商品はどれにするか、将来年金資産をどのように受け取るかも自分で選択することができます。

加入対象は自営業者や会社員、専業主婦(夫)など、20歳以上65歳未満で国民年金に加入している人であれば原則として誰でも加入できるのが特徴です。特に、自営業者やフリーランスの人にとっては、老後資金を確保するための重要な手段となっています。

2-2.企業型DC|退職金制度として会社が導入する制度

企業型DCは、企業が従業員や役員のために導入する年金制度です。この制度は、企業が拠出する掛金を従業員が運用し、将来の退職金として受け取る仕組みになっています。企業型DCは、企業が退職金制度の一環として導入することが多く、従業員は企業が指定した金融機関が取り扱う複数の投資商品の中から、自分のリスク許容度に合わせて商品を選択できます。

企業型DCは、従来の確定給付年金(DB)とは異なり、受取額があらかじめ確定しているわけではありません。掛金の運用成果に応じて受取額が変動するため、運用次第では多くの年金を受け取ることも可能ですが、逆に運用がうまくいかない場合には受取額が減少するリスクもあります。

3.確定拠出年金「iDeCo」と「企業型DC」の違いとは?

iDeCoと企業型DCは、どちらも老後の資産づくりに活用できる年金制度ですが、実施主体や積立期間、掛金限度額、手数料負担者などに違いがあります。

以下の表は、iDeCoと企業型DCの違いをまとめたものです。

(※)掛金上限額の月額68,000円は国民年金第1号被保険者(自営業者、フリーランスなど)

3-1.実施主体の違い

まずは、実施主体の違いです。iDeCoは、国民年金基金連合会が運営する制度です。国民年金基金連合会は、複数の国民年金基金によって構成されており、それぞれの基金がiDeCoの運営を担っています。そのためiDeCoは、国民年金と同様に、国が主体となって運営している制度といえます。

一方、企業型DCは企業が従業員のために導入し、運営する制度です。自社の従業員に退職金制度として企業型DCを提供し、その運営を金融機関などに委託する場合もあります。つまり、企業型DCは企業が主体となって従業員の老後資産形成を支援する制度です。その他にも、役員の退職金準備などに活用されます。

3-2.積立期間の違い

iDeCoと企業型DCは積立期間も異なります。iDeCoにおいては、国民年金あるいは厚生年金の被保険者になった年齢から、最長で65歳まで積み立てが可能です。

一方、企業型DCは厚生年金の被保険者になった年齢から、最長で70歳まで積み立てることができます。ただし、会社によって積み立ての上限年齢が異なるため、確認が必要です。

3-3.掛金上限額の違い

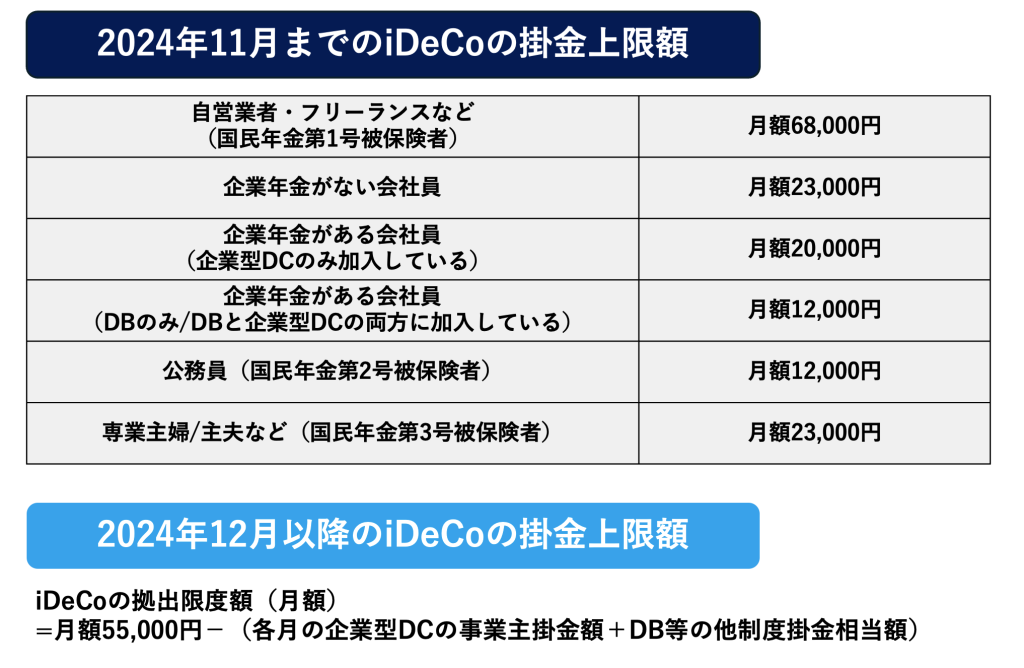

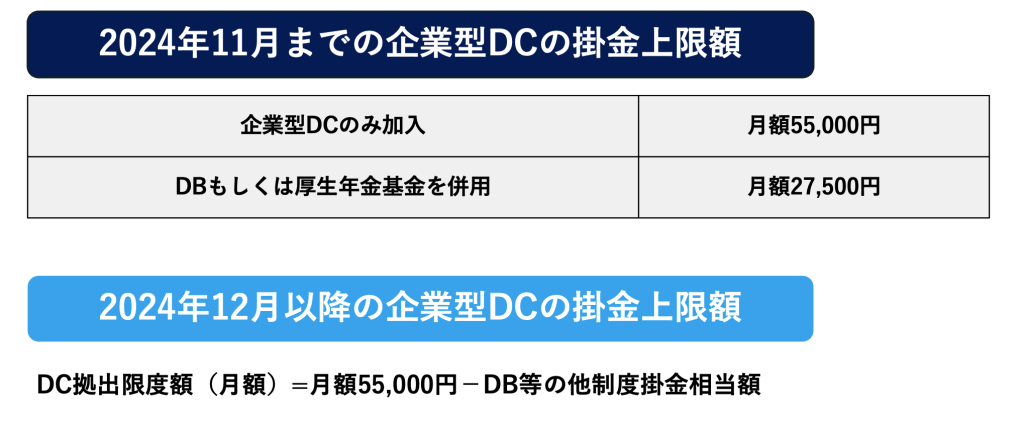

企業型DCは勤務先が用意している企業年金への加入状況によって、拠出限度額が決まりますが、iDeCoは企業型DCの要件に加えて、職種も拠出限度額に影響します。

具体的には以下の通りです。

このように、iDeCoは自営業者や企業年金がない会社員にとって、より多くの掛金を積み立てることができる仕組みになっています。

3-4.手数料負担者の違い

iDeCoと企業型DCは、手数料負担面でも違いがあります。まず、企業型DCにかかる手数料は、会社負担の場合が多いです。一方で、iDeCoの手数料は全て加入者本人の負担となります。

必ず発生するiDeCoの手数料は以下の4つです。

・加入時・移管時の手数料:2,829円

・国民年金基金連合会への手数料(掛金拠出ごと):105円/回

・資産管理機関(信託銀行)への手数料:66円/月

・給付時の手数料:440円/回

なお、口座を開設する金融機関によっては「運営管理手数料」と「移換時手数料」が上記にプラスされます。高いところでは運営管理手数料が440円/月、移換時手数料が4,400円となっています。

3-5.税制優遇の違い

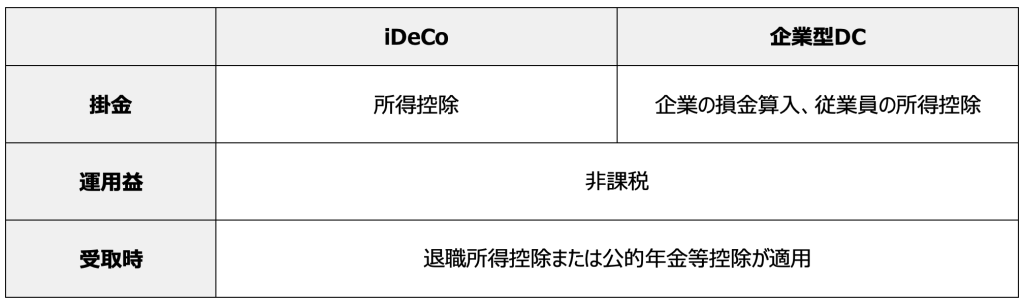

iDeCoと企業型DCは税制優遇の面でも異なります。iDeCoで拠出した掛金は、全額が所得控除の対象となります。一方、企業型DCは、事業主分の掛金が非課税、従業員負担分の掛金は所得控除の対象となるため、いずれも節税効果を得ることが可能です。また、企業側にとっても掛金を全額損金算入することができるため、法人税の節税にもつながります。

なお、投資などで得た利益には通常20.315%の税が課せられますが、iDeCoと企業型DCではいずれにおいても運用益に対しては課税されません。受取時に関しても、一時金として受け取る場合には退職所得控除、年金として受け取る場合には公的年金等控除が適用されます。

両者の税制優遇の違いをまとめると、以下のようになります。

3-6.運用商品の違い

iDeCoと企業型DCでは、運用できる商品の種類や選択の自由度が大きく異なります。

iDeCoに関しては、加入者が自ら金融機関を選定し、その金融機関が取り扱う多様な商品ラインアップから自由に選択できます。株式、債券、投資信託など、リスクとリターンのバランスが異なるさまざまな商品が用意されているため、自身の投資目標やリスク許容度に合わせて商品を選ぶことが可能です。

一方、企業型DCは、企業が選択した金融機関が用意した商品の中から選択します。

3-7.企業型DCはマッチング拠出が利用できる

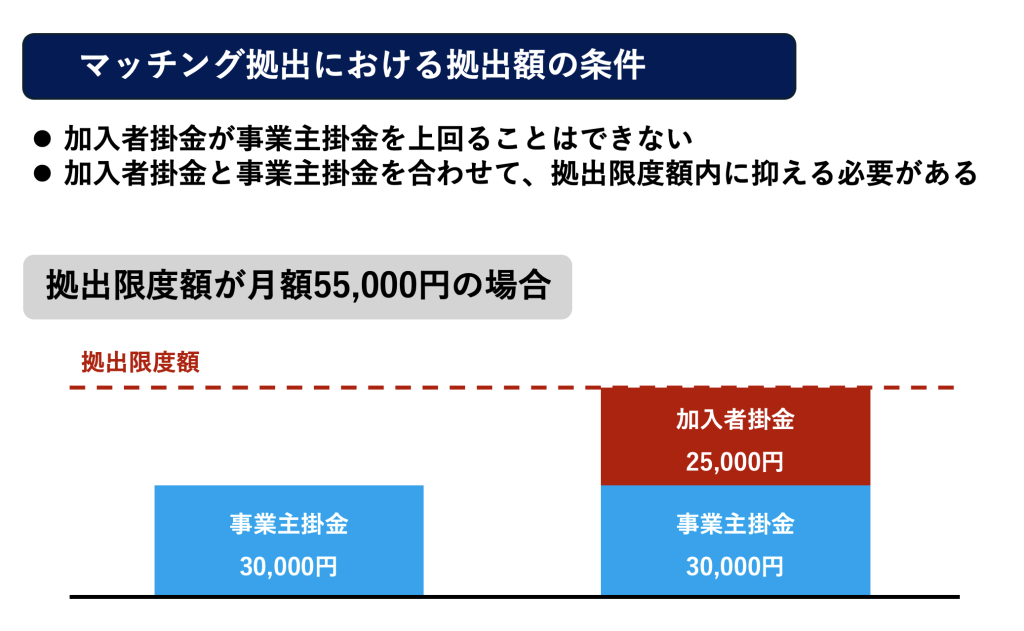

企業型DCでは、企業が拠出する掛金に加えて、従業員自身が追加で掛金を拠出できる「マッチング拠出」という仕組みがあります。これは、従業員が老後資金をより積極的に準備したい場合や、税制上の優遇を受けたい場合に有効です。

拠出できる金額は、事業主掛金を上回らず、かつ事業主掛金と合わせて拠出限度額内に抑える必要があります。ここでは、企業型DCのみ加入している従業員がマッチング拠出を利用するケースで考えてみましょう。

例えば、会社が月額30,000円を拠出している場合、この金額を上回らないためには従業員が拠出できるのは30,000円以下となります。ただし、30,000円を追加拠出してしまうと合計拠出額が60,000円となり、掛金上限額の55,000円を超えてしまいます。マッチング拠出額は事業主掛金と合わせて拠出限度額内に抑えなければならないことを考えると、従業員の追加拠出が可能なのは25,000円までとなります。

マッチング拠出が可能かどうかは会社ごとの規定によって異なるため、企業型DC規約の確認が必要です。

3-8.企業型DCには選択制DCもある

企業型DCには選択制DCという制度もあります。選択制DCとは、従業員が、自身の給与の一部を企業型DCの掛金として拠出するか、従来通り給与として受け取るか、自ら選択できる制度のことです。この制度は、従業員のライフステージや資産運用の方針に応じて柔軟に対応できる点が特徴です。

「企業型DCの掛金として拠出する」を選択した場合は、毎月の給与から一定額を掛金として拠出していくこととなります。これにより毎月の手取り額は減少しますが、この掛金は給与としてはカウントされないため、所得税・住民税・社会保険料の算出対象外となり、長期的な節税効果が得られる点は大きなメリットとなります。

4.確定拠出年金「iDeCo」と「企業型DC」の加入者数の推移

iDeCoは、2017年の制度改正により加入対象が拡大されたことで急速に加入者数が増加しました。2023年3月時点でのiDeCoの加入者数は約290万人です。

<iDeCo加入者数の推移>

出典:厚生労働省「確定拠出年金統計資料 (2023年3月末)」

一方、企業型DCは、規模の大小を問わずあらゆる業種で導入が進んでおり、2023年3月時点での企業型DCの加入者数は約805万人です。毎年20〜30万人ずつ増えており、今後も右肩上がりの増加が続くと考えられます。企業型DCの増加は、企業が従業員の老後資金準備を支援する意識が高まり、従業員の働くモチベーションアップを目的とした導入が進んだ結果といえます。

<企業型DC加入者数の推移>

出典:厚生労働省「確定拠出年金統計資料 (2023年3月末)」

5.確定拠出年金「iDeCo」と「企業型DC」はどっちがお得?

確定拠出年金の企業型DCとiDeCo、どちらがお得かという疑問を持つ方も多いでしょう。しかし、どちらの制度においても掛金を運用するのは加入者自身です。そのため、最終的な受給額は、選択する運用商品や運用方法に左右されるという点においてどちらも変わりません。

その点、企業型DCは企業が従業員に対して投資教育を行うことが努力義務とされているため、投資初心者でも基本的な投資知識を学びながら始められます。そのため、投資に不慣れな従業員にとっては企業型DCは始めやすい制度といえます。

一方、iDeCoは完全に加入者本人が主体となる制度です。金融機関の選択から運用商品への投資判断まで、すべて自分で行う必要があります。したがって、既に一定の投資経験があり、自由に運用を行いたい人には適していますが、初めて投資を行う人には少し難しく感じる可能性があります。

6.企業型DCとiDeCoの併用もできる

確定拠出年金がスタートした2001年当初は、iDeCoと企業型DCの併用は認められていませんでしたが、2017年1月の法改正により、一定の要件をクリアした場合はiDeCoと企業型DCの併用ができるようになりました。

・企業型DCの事業主掛金が月の上限(55,000円)の範囲内で毎月拠出であること

・iDeCo の掛金が55,000円から各月の企業型DCの事業主掛金を控除した残余の範囲内(上限20,000円)で毎月拠出であること

・企業型DCのマッチング拠出(加入者掛金拠出)を利用していないこと

さらに、企業型DCとiDeCoが併用できるのは、会社の規約でiDeCo加入に関する定めがある場合に限られていましたが、2022年10月以降から、会社が規約を定めなくても、企業型DCのある会社に勤務している従業員はiDeCoに加入できるようになりました。

7.まとめ

確定拠出年金(401k)は、加入者が自らの老後資金を積み立てるための年金制度です。

本記事では、確定拠出年金である企業型DCとiDeCoの違いを実施主体、積立期間、掛金上限額などの観点から詳しく解説しました。

どちらの制度も加入者数が増加しており、今後も多くの人が利用すると予想されます。企業型DCとiDeCoでは、いずれも加入者自身が掛金を運用します。そのため、最終的な受給額は、選択する運用商品や運用方法に左右されます。

企業型DCは雇用者の支援を受けながら資産を形成することができ、役員も加入できる制度です。

当社マウンティンは、企業型確定拠出年金の導入から運用までトータルサポートしています。企業型確定拠出年金を活用した場合の節税効果や資産形成効果をシミュレーションすることができますので、制度に関心がある場合は、ぜひお気軽にお問い合わせください。