企業型DCの老齢給付金は、60歳以降、受け取るタイミングや方法を自由に選択できます。

「老齢給付金をすぐに受け取るか、それとも運用指図者として運用を続けていくか」という選択に悩む人も少なくありません。

また、定年退職後も再雇用などで働き続ける人は、受け取りのタイミングをどう設定するかも悩ましいところでしょう。

そこで、本記事では企業型DCの老齢給付金の受け取り方や、60歳以降も運用を継続する人の特徴やメリット、受取前に考慮すべきポイントをわかりやすく解説します。

1.企業型DCの老齢給付金はいつどのように受け取る?

企業型DCの老齢給付金は、60歳以降、受け取るタイミングや方法を自由に選択できます。では、受け取るタイミングとは具体的にいつからいつまでなのか、どのような受取方法があるのかを以下で詳しく見ていきましょう。

1-1.原則60歳から75歳の任意のタイミング・方法を選択できる

企業型DCの老齢給付金は、原則として60歳から75歳までの間で、受け取り開始のタイミングを自由に選ぶことができます。受給資格を得たからといって、必ずしもすぐに受け取る必要はありません。

「運用状況が芳しくない場合」や「当面資金が必要でない」、あるいは「非課税運用を続けたい」といった場合には、運用指図者として運用を続け、75歳までの間で状況に合わせて受給を開始することが可能です。

また、受取方法に関しては「一時金」と「年金」どちらかを選ぶことになりますが、会社によっては一時金と年金の併用が可能なケースもあります。「年金」方式を選択した場合は、さらに「確定年金コース」と「分割取崩コース」の2つから受給方法を選べます。

・確定年金コース:会社のルールに基づいて支給回数・期間を自分で選び、口座に積み立てられた資産を分割して受け取る方法

・分割取崩コース:自分が選ぶことができる運用商品の中に年金商品が含まれる場合、その商品を購入し、そこから年金として受け取る方法

1-2.通算加入期間によっては受取開始年齢が遅れることも

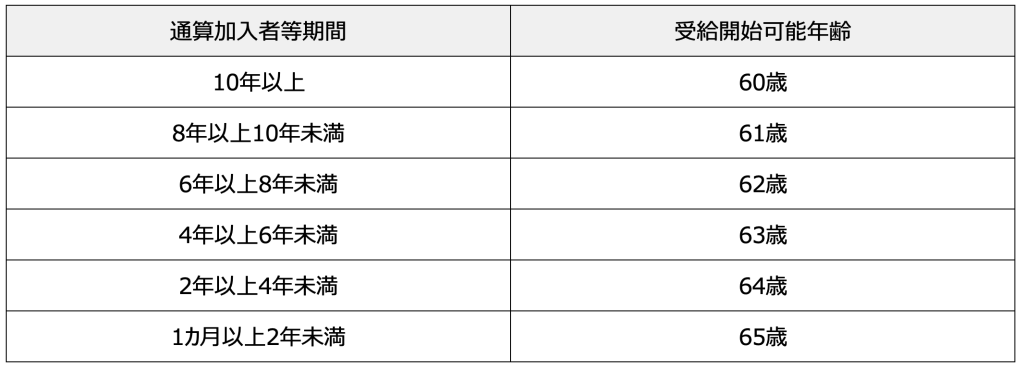

企業型DCの老齢給付金は、60歳を過ぎれば好きなタイミングで受け取りを開始できるとお伝えしましたが、「通算加入者等期間」が10年未満の場合には、その期間に応じた年齢に達するまで受け取りを始めることができません。

以下の通り、段階的に最高65歳まで受取開始年齢が後ろ倒しになります。

次の4つの期間を全て合計したものが「通算加入者等期間」です。ただし、60歳以降の期間はこの通算加入者等期間にカウントされないため、注意しましょう。

なお、企業型DCを開始する際に、それ以前に加入していた企業年金(厚生年金基金、確定給付企業年金等)から資産を移換した場合、その移換元の期間も「通算加入者等期間」に含めることができます。

また、会社よっては資格喪失年齢(拠出ができなくなる年齢)を60歳以降(最高でも70歳未満)に定めているケースもありますが、その場合は「資格喪失年齢に達すること」と「通算加入者等期間に基づく受給開始可能年齢に達すること」の2つの要件を満たして初めて受給権を取得できます。

資格喪失年齢を65歳と定めている会社を63歳で退職した場合などには、上記の受給開始可能年齢に達してさえいれば、資格喪失年齢に達していなくても受給手続きが可能です。

1-3.75歳を超えると強制的に「一時金」として受け取ることになる

企業型DCの老齢給付金は、75歳を過ぎても受取手続きを行わない場合、強制的に「一時金」として受け取ることになります。これにより、分割での年金受取ができなくなりますので、年金形式での受け取りを希望する人は、必ず75歳になる前までに手続きを済ませなければなりません。

運営管理機関からの通知や書類を見逃してしまうケースもあるようなので、注意しましょう。

2.企業型DCの老齢給付金は60歳で受け取るべきか?

企業型DCの老齢給付金を60歳で受け取るかどうかは、個々の収入状況やライフプランに大きく左右されます。他の退職金や給与所得、公的年金などの収入と合わせて考える必要があるため、一概に何歳で受け取るのが良いとは言い切れません。今後どのような生活を送りたいのか、どの程度の収入を期待できるのかを整理した上で、自分にとって最適な受取方法を検討することが重要です。

もし、60歳以降も働く予定があり、すぐに資金が必要ないのであれば、企業型DCの税制優遇を活かして運用を続けるのがおすすめです。

また、受け取り方法についても「年金」として分割で受け取るか、「一時金」として一括で受け取るかをよく検討しましょう。なかには、年金として受け取り始めた後に、大きな資金が必要になることが心配な方もいるかもしれません。

基本的に企業型DCは一度受給請求をすると、後から受取方法を変更することはできない仕組みとなっています。しかし、「年金受取を開始してから5年以上経過すれば、残りの資産を一時金で受け取ることができる」というルールを設けている会社もありますので、こうした受取方法の選択肢や変更の可否については、事前に確認しておくと安心です。

2-1.運用指図者になる場合は、各種管理費用が加入者負担となることに注意が必要

企業型DCでは、資格喪失年齢に達し「運用指図者」になると、多くのケースで各種管理手数料が自己負担となるため注意が必要です。例えば、口座管理手数料や運用商品に対する手数料などが発生すれば、これらの費用は運用益や資産残高から差し引かれることになります。

仮に、全資産を元本保証型の商品に投資していた場合でも、これらの手数料によって元本割れを起こすリスクも考えられます。元本を維持したいと考えるのであれば、リスクは高まるものの、投資信託などの運用商品への分散投資を検討することも重要でしょう。

3.60歳以降も企業型DCの運用を継続する人の特徴

ここまで企業型DCの老齢給付金の受け取り時期や方法について説明してきました。では実際に60歳以降も企業型DCの運用を続けている人とは、どのような人なのでしょうか。

以下では、60歳を過ぎても「運用指図者」として企業型DCの運用を継続している人の共通点や理由について詳しく解説します。

3-1.資金がすぐに必要でないためとりあえず運用を継続している

60歳以降も企業型DCの運用を継続する人の中には、資金が当面必要でないため、とりあえず運用を続けているという人が多くいます。このケースの人は、既に他の収入源があるか、年金や貯蓄が十分にあるため、急いで老齢給付金を受け取る必要がありません。そのため、運用を続けることで少しでも資産を増やしたいと考えています。

また、運用益が非課税であることも、時間をかけて資産を成長させる一因となっています。資産運用を継続することで、将来のライフイベントや不測の事態に備えることができるため、急いで資産を引き出すよりも、長期的な視点で運用を続けることが賢明と考える人も多いのです。

3-2.税制優遇のメリットを引き続き享受したい

企業型DCの運用を60歳以降も続ける理由の一つに、税制優遇のメリットを引き続き享受したいという考え方もあります。企業型DCでは、運用期間中に得られる運用益が非課税であるため、通常の投資よりも効率的に資産を増やすことが可能です。

特に、高額な所得税や住民税を避けたいと考える人にとって、この税制優遇は大きなメリットといえるでしょう。さらに、老齢給付金の受取時においても、退職所得控除や公的年金等控除などの税制優遇を受けられるため、総合的な税負担を軽減することができます。

このように、税制上のメリットを最大限に活用するために、可能な限り運用期間を延ばすことを選択する方が多いといえます。

3-3.目標利益を達成したら売却したい

なかには、特定の利益目標を設定し、その達成を待ってから資産を引き出そうと考えている人もいます。

こうした人は、定年後の生活資金や将来の大きな支出に備えるため、ある程度のリターンを見込んで計画的に運用を続けています。例えば、目標とする利回りや総額を達成した時点で老齢給付金の受け取りを開始しようとする考えです。

また、運用期間が長ければ長いほど、複利効果を活かして資産を大きく増やすことが可能になるため、焦らずにじっくりと運用に取り組みたいというケースも多いでしょう。

4.60歳以降も企業型DCの運用を続けるメリット

60歳以降も企業型DCの運用を続けるメリットは、主に老後資金を増やせることです。以下で詳しく解説します。

4-1.老後資金をさらに増やすことができる

60歳以降も企業型DCの運用を続けることで、資産寿命が延び、老後資金をさらに増やすことが期待できます。例えば、60歳時点で一時金として全額を受け取った場合、その後の資産は減少する一方です。

しかし、運用を継続しつつ年金形式で少しずつ受け取ることで、資産を増やしながら年金を受給できます。これにより、一時金として全額受け取る場合に比べ、総額でより多くの資産を手にすることが期待できるでしょう。

また、受け取りのタイミングを遅らせれば、全額を運用し続けられるため、老後資金をさらに増やせる可能性もあります。企業型DCの運用益が非課税であることを活かし、可能な限り長く運用を続けることで、老後資金を効率的に増やせる点が大きなメリットです。

5.企業型DCの老齢給付金を受け取る前に考えるべきこと

5-1.60歳以降も働くかどうか

まずは、60歳以降も働き続けるかどうかがポイントです。もし、60歳以降も再雇用などで働き続けるのであれば、その収入だけで生活費をまかなえるため、老齢給付金をすぐに受け取る必要はないかもしれません。

このような状況では、資産をできるだけ長く運用し続け、さらなる増加を目指すといった選択肢があります。場合によっては、75歳まで運用を続けることで、より多くの資産を形成することも可能です。

一方、60歳でリタイアし、以後働く予定がない場合は、65歳から始まる公的年金の受給までの生活費として企業型DCの受給を検討する必要性がでてきます。このように、60歳以降も働くかどうかをしっかりと考慮した上で、自分に最適な受給開始時期を選ぶことが重要です。

5-2.公的年金とのバランスも考慮する

企業型DCの老齢給付金の受取時期を決定する際には、公的年金とのバランスも考慮しましょう。会社員の場合、企業型DCの給付以外にも、公的年金として「国民年金(老齢基礎年金)」や「厚生年金(老齢厚生年金)」の受給があります。これらの年金は、通常65歳から受け取れる仕組みになっていますが、繰り下げ(遅らせて)受給することで受給額を大幅に増やすことが可能です。

例えば、通常であれば65歳で受給できるものを1カ月繰り下げることで、受給額が0.7%増加します。2022年4月からは、繰り下げ受給の最大年齢が75歳まで延長されたため、75歳で受け取る場合、受給額は最大で84%増やせるようになりました。

この仕組みを活用し、60歳以降にリタイアした時点で企業型DCの老齢給付金を先に受け取り、公的年金はできるだけ繰り下げれば、長生きによる老後資金の枯渇リスクを軽減できます。このように、公的年金の繰り下げと企業型DCのタイミングを工夫することで、老後をより安心して過ごすことができるでしょう。

6.60歳以降、企業型DCをiDeCoに移換するという選択肢も

60歳時点で企業型DCの資格喪失年齢に達したものの、そのまま再雇用などで働き続ける場合は、企業型DCをiDeCoに移換するというのも一つの方法です。

iDeCoでは、これまで加入できる年齢が59歳までと制限されていましたが、2022年5月の制度改正により、国民年金被保険者であれば、60歳以降もiDeCoに加入し、掛金を積み立てることが可能になりました。

一方、企業型DCでは、60歳以降の掛金拠出が停止され、運用指図者として運用を継続する形になるケースも少なくありません。60歳以降も働き続ける人にとっては、所得税や住民税の負担が続くため、効率的に資産を増やす方法を検討する必要があります。

このような場合、iDeCoへ移換することで掛金が全額所得控除の対象となるため、税負担を軽減しながら資産を効率的に増やすことが可能です。60歳でiDeCoに加入した場合、65歳まで掛金を拠出し続けられるため、引き続き有利に運用を続けられるでしょう。

7.まとめ

本記事では、企業型DCの老齢給付金の受取時期や方法、60歳以降も運用を継続する人の特徴、受取前に考慮すべきポイントなどを詳しく解説しました。

企業型DCの老齢給付金は、原則として60歳から75歳までの間に受け取ることができ、受取時期や方法については自身のライフプランに応じて選択できます。早く受け取りたいと考える人も少なくありませんが、再雇用などで60歳以降も働き続ける予定のある人で、すぐに資金が必要ないのであれば、企業型DCの税制優遇を活かして運用を続けるのがおすすめです。

企業型DC制度のことでお困りごとがありましたら、600社を超える企業に導入支援実績がある当社まで、ぜひ一度お気軽にお問い合わせください。