「マッチング拠出って何?」「iDeCoとどっちを選んだらいいの?併用できるの?」と疑問に思っている方も多いのではないでしょうか。

この記事では、マッチング拠出の制度内容やメリット・デメリットを解説します。また、マッチング拠出とiDeCoを比較し、選ぶときのポイントについてもお伝えします。

どちらにするか悩んでいる方は、ぜひ参考にしてください。

1.マッチング拠出とは

企業型確定拠出年金(企業型DC)におけるマッチング拠出制度の内容について詳しく解説します。掛金については、上限や変更方法などのルールなどもあるため、あわせて確認しましょう。

1-1.マッチング拠出の内容

マッチング拠出とは、会社の掛金のほかに、加入者(従業員)が一定条件のもと掛金を上乗せできる仕組みのことです。

マッチング拠出を利用するためには、会社が制度を採用していなければいけません。企業年金連合会の2020年度確定拠出年金実態調査結果によると、企業型DCを利用している会社のうち、過半数にあたる53.1%がマッチング拠出を導入しています。つまり、マッチング拠出制度を取り入れることは珍しいことではありません。

マッチング拠出を会社が導入していても、拠出するかどうかは従業員それぞれが選択できます。マッチング拠出をすると、節税効果を享受しながら老後資金を貯められるため、従業員にはおすすめの制度です。

掛金は全額所得控除の対象となり、所得税と住民税が減税されます。拠出した会社と従業員の掛金は、従業員が運用商品を選び運用します。運用した資金は、将来の老後資金として60歳以降に受け取り可能です。受け取り方法は、以下の3通りから選択が可能です。(当社マウンティン取扱いのプランでは、3番目の併用型は不可です)

- 一括で受け取れる「一時金」

- 分割して受け取る「年金」

- 一時金と年金の併用型

1-2.掛金のルール

マッチング拠出の掛金には、上限や変更方法にルールがあります。

まず掛金の限度額について、法令上の条件は以下のとおりです。

- 従業員の掛金が、会社の掛金を超えない

- 会社の掛金と従業員の掛金の期間合計額が掛金拠出限度額を超えない

※拠出金額の合計額は12月から翌年11月までの1年間で算出します。

また、掛金拠出限度額は他の企業年金(確定給付企業年金や厚生年金基金など)があるかどうかでも異なります。

- 他の企業年金がない場合:月額55,000円(年額660,000円)

- 他の企業年金がある場合:月額27,500円(年額330,000円)

他の企業年金がない場合の掛金拠出限度額は月額55,000円までですが、会社の掛金が20,000円のときは、従業員の掛金上限も20,000円です。会社が55,000円拠出していれば従業員は拠出できません。また掛金額の決定方法は、上限ルールの他に会社によって条件を定めている場合もあります。

従業員の掛金は年に1度しか変更できません。ただし掛金を停止(0円)する場合や、会社の掛金が引き下げられ従業員の掛金も下げざるを得ない場合などのときは、いつでも変更可能です。多くの会社では毎年決まった時期を掛金変更の受付期間として対応しています。

2.マッチング拠出のメリット・デメリット

従業員と会社それぞれの立場から見る、マッチング拠出のメリット・デメリットを解説します。

2-1.従業員のメリット

従業員にとって最大のメリットは、「拠出時」「運用時」「受け取り時」の3つのタイミングで税制優遇がある点です。

まず「拠出時」は、掛金全額が所得控除の対象となり、所得税と住民税が軽減されます。

例えば、年収500万円で適用税率が20%(所得税率10%、住民税率10%)の方が、マッチング拠出で毎月1万円を拠出した場合の節税額を計算してみましょう。

10,000円×12ヵ月×20%=24,000円

年間拠出額が12万円なので、24,000円節税できます。

仮に30歳から60歳までの30年間、同じ条件の下でマッチング拠出すれば、72万円の税制メリットになります。

次に「運用時」の税制優遇は、運用益が非課税になる点です。通常、投資信託や株式などを運用して得た運用益(売却益や配当など)には20.315%の税金がかかります。しかし、企業型DCの場合、運用益には税金がかかりません。運用中に税金が引かれないことで、より多くの資産を投資に回せるため、運用成果にプラスに働くでしょう。

運用資産額の「受け取り時」にも税制メリットがあります。年金として受給するときは「公的年金等控除」、一時金として受け取るときは「退職所得控除」が適用されます。

運用資産額の「受け取り時」には受給方法によって2通りの税制メリットが受けられます。

- 年金として受給するときは「公的年金等控除」

- 一時金として受け取るときは「退職所得控除」

- 年金として受給するときは「公的年金等控除」

企業型DCで受け取る年金は、所得税法上では公的年金と同じ雑所得です。年齢や年金等の収入額、その他の所得によって計算される公的年金等控除が適用されます。

- 一時金として受け取るときは「退職所得控除」

一時金として一括で受け取った場合は退職所得となり、確定拠出年金に加入した年数に応じた退職所得控除が受けられます。

このように、3つの税制優遇を活用しながら、マッチング拠出で老後の資産形成を図れることが従業員の大きなメリットです。

2-2.従業員のデメリット

従業員にとってのデメリットは、原則60歳まで引き出せないことと、運用結果によって元金を下回る可能性があることです。

企業型DCは、原則60歳まで解約できません。「運用資産額」や「企業型DC加入者の資格喪失をした期間」など一定条件を満たしていれば中途解約できますが、基本的には解約できないと思っておきましょう。また、掛金の変更にも回数や期間などの決まりがあるため、事前に規約を確認して毎月の掛金を決める必要があります。

運用結果によっては元本割れのリスクがあることも注意が必要です。一般的に、運用商品には以下の3種類があります。

- 定期預金

- 保険

- 投資信託

投資信託で運用した場合、大きなリターンを期待できる反面、元本の保証はありません。定期預金や保険は元本保証はありますが、資産を増やすことは難しいでしょう。選択した運用商品や経済状況によっては、予想通りの老後資金を準備できない可能性があります。定期的に運用状況を確認し、商品の見直しが必要か判断しましょう。

2-3.会社のメリット

つづいて、会社にとってのメリットは「拠出額の負担をせず福利厚生を充実できる」「運用のリスクを会社が負わない」の2点です。

マッチング拠出は、拠出額の負担をせずに社員の満足度を向上できます。拠出額は従業員が負担するため、会社の金銭的負担はかかりません。また、iDeCoやNISAといった非課税で運用できる制度の加入者数は年々増加しており、資産形成に興味を持っている方が増えています。そのため、税制優遇があるマッチング拠出を導入することは、人件費を増やさずに従業員の満足度向上、ひいては優秀な人材の確保・維持に繋がると言えるでしょう。

企業型DCでは運用結果によって元本割れの可能性がありますが、運用のリスクは会社が負いません。従業員のデメリットでも触れた通り、従業員自身が運用商品を選択するからです。

このように、会社に拠出や運用の金銭的負担がない点が大きな導入メリットと言えるでしょう。

2-4.会社のデメリット

会社側のデメリットは、「制度導入のコストがかかる」「従業員の説明・研修が必要になる」ことです。

マッチング拠出の掛金は天引きとなるため、給与計算のシステムを変更するコストがかかります。また企業型DCの規約や給与規定などの変更にも手間がかかるでしょう。こうした給与計算の事務負担を軽減するには、給与計算アウトソーシング(株式会社ペイロール)などの代行サービスを活用するのも一つの方法です。

マッチング拠出を導入するにあたっては従業員への説明・研修をしなければいけません。掛金の限度額や変更方法など、従業員の理解を得る必要があります。また、制度内容だけではなく、投資の基本や運用方法などの研修は継続的に行うことが望ましいと言えます。

自社のみで導入を進めるには手間と時間がかかるため、導入支援サービスを利用し手間の削減を図ることもおすすめです。

当社マウンティンでは、制度の導入前はもちろん導入した後まで、煩雑な事務手続きを代行しております。また従業員向けの制度説明会や投資教育のサポートも対応いたします。「マッチング拠出のメリットはわかったが手間はかけたくない」という経営者様や担当者様は、ぜひ一度当社にご相談ください。御社のご負担を軽減しつつ“導入から運用まで”ワンストップの支援をいたします。

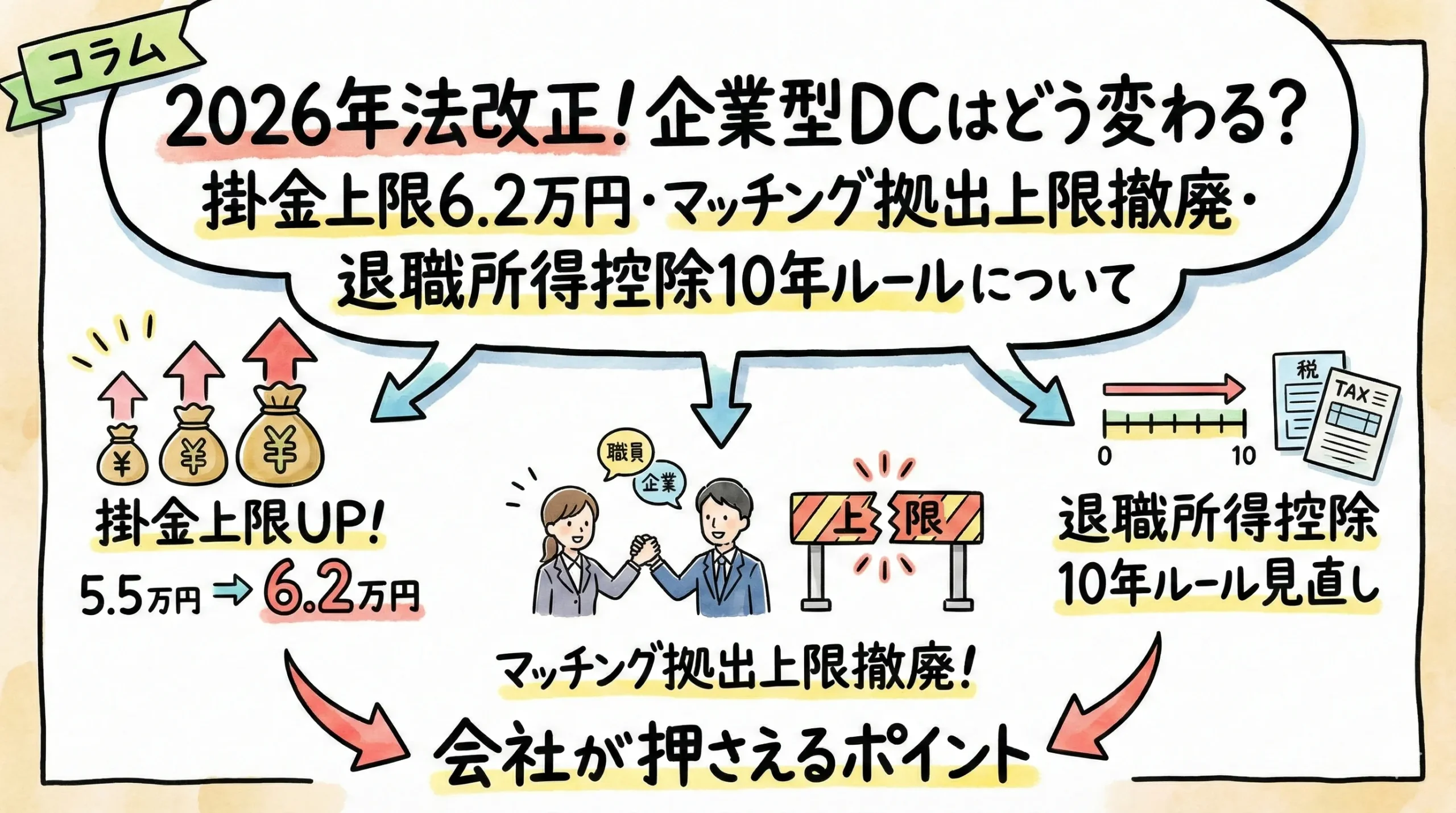

3.2022年法改正!マッチング拠出とiDeCoは併用できない?

2022年10月に確定拠出年金制度が法改正となりましたが、引き続きマッチング拠出とiDeCoは併用できません。では何が変わったのか、マッチング拠出とiDeCoの相違点やどちらを選択すればいいのかを解説します。

3-1.マッチング拠出とiDeCoとの違い

まず、マッチング拠出とiDeCoの大きな違いは、主体が「会社」か「個人」かにあります。マッチング拠出の基となる企業型DCの主体は会社である一方、iDeCoは加入者である個人が主体となります。

iDeCoは私的年金の制度で、個人が自分で申込みをして掛金を拠出し、将来に備えた資産形成を行う仕組みです。企業型DCと同様に税制優遇が受けられるメリットがありますが、60歳まで払い出しできない、運用成果によって受け取り額が増減するといったデメリットもあります。

企業型DCに加入している方が、マッチング拠出とiDeCoに加入する場合の違いを以下の表にまとめました。

| マッチング拠出(企業型DC) | iDeCo | |

| 運営管理機関の選択 | 会社が決める | 加入者(個人)が決める |

| 掛金の上限額 | 会社の掛金と同額までかつ掛金合計が他の企業年金がない場合:月額55,000円を超えない他の企業年金がある場合:月額27,500円 | 他の企業年金がない場合:月額20,000円まで他の企業年金がある場合:月額12,000円まで |

| 各種手数料 | 会社負担 | 加入者負担 |

3-2.2022年10月の法改正後もマッチング拠出とiDeCoは併用できない

2022年10月の法改正後もマッチング拠出とiDeCoの併用はできません。どちらかを選択する必要があります。

法改正によって、企業型DCの加入者がiDeCoへ加入できる条件が緩和されました。以前はiDeCoに加入する場合には、企業型DCの規約で認められていることが必須条件でした。改正後にはマッチング拠出を利用していなければ原則加入できます。

掛金には上限があり、以下の表のとおりです。また、掛金は毎月拠出でなければなりません。

| 企業型DCとiDeCoに加入する場合 | 他の企業年金がある方が企業型DCとiDeCoに加入する場合 | |

| ①企業型DCの事業主掛金 | 55,000円以内 | 27,500円以内 |

| ②iDeCoの掛金 | 20,000円以内 | 12,000円以内 |

| ①+② | 55,000円以内 | 27,500円以内 |

3-3.基本的にはマッチング拠出がおすすめ

従業員の方がマッチング拠出とiDeCoどちらを選ぶか悩んだときは、基本的にはマッチング拠出をおすすめします。

おすすめする理由は3つです。

- マッチング拠出は会社がコストを負担するため

- マッチング拠出は給与から天引きされ払い忘れがないため

- マッチング拠出なら管理の手間が増えないため

- マッチング拠出は会社がコストを負担するため

iDeCoは加入者(個人)負担で加入手数料や口座管理手数料がかかります。

- マッチング拠出は給与から天引きされ払い忘れがないため

iDeCoの場合は、一般的には口座振替で掛金を納付します。口座に残高がなければ振替されず、その月の掛金はなかったものとされます。

- マッチング拠出なら管理の手間が増えないため

iDeCoに加入すると、企業型DCと2つの運用状況を管理しなければいけません。手間をかけたくない方にはマッチング拠出がおすすめです。

3-4.iDeCoがおすすめな場合もあり

基本的にはマッチング拠出をおすすめしますが、人によってはiDeCoの方がおすすめの場合もあります。iDecoの方がおすすめな場合として想定されるのは、以下のとおりです。

- マッチング拠出できる掛金が少ない場合

- 企業型DCに魅力的な投資先がない場合

マッチング拠出できる掛金が少ない場合は、iDeCoがおすすめです。マッチング拠出の掛金は、会社の掛金と同額までと決まっています。会社の掛金は勤続年数や給与によって決まるため、入社間もない方で仮に会社が5千円なら従業員も5千円までです。iDeCoであれば、他の企業年金がない場合2万円まで拠出できます。

また、企業型DCに魅力的な投資先がない場合もiDeCoを検討しましょう。企業型DCは、会社が選択した金融機関の商品ラインナップからしか選択できません。iDeCoの方が商品ラインナップは豊富なため、企業型DCでは自分の運用方針に合った投資先がないという方はiDeCoをおすすめします。

ただし、将来会社の掛金が上がるとマッチング拠出の限度額も上がり、iDeCoよりマッチング拠出の方が有利になる可能性もあります。iDeCoを企業型DCに移す場合は、運用資金を現金化したり事務手数料がかかったりするため、iDeCoの加入は慎重に検討しましょう。

4.マッチング拠出に関するよくある質問

マッチング拠出に関してのよくある質問について回答します。

Q.選択制DCの場合、マッチング拠出はできる?

選択制DCの場合、マッチング拠出はできません。しかし、選択制DCでも従業員自身が拠出するかどうかや掛金をいくらにするかを決められます。

Q.マッチング拠出してる場合の年末調整や確定申告はどうする?

マッチング拠出をしていても、従業員が自分で年末調整や確定申告をする必要はありません。掛金は給与から天引きされる仕組みのため、会社で管理し年末調整を行います。源泉徴収票で掛金が反映されているかは確認しましょう。

Q.退職(転職)した場合のマッチング拠出はどうなる?

退職した場合は、企業型DCの移換手続きが必要です。

企業型DCがある会社に転職する場合は、転職先の企業型DCに移換します。マッチング拠出ができるかどうかは、転職先の規約によるため確認しましょう。転職先が企業型DCを導入していない、または退職した後会社に勤務しない場合はiDeCoへ加入し移換します。移管手続きを6カ月以上せずにいると、自動的に国民年金基金連合会に移換されます。運用していた資産は現金化され、事務手数料や管理手数料が資産から引かれるため忘れずに手続きしましょう。

Q.休職中も掛金を払う?

育児休業や介護休業、または自己都合による無給の休職(就業規則に私傷病休職の定めがある場合)などのときは、給与から天引きできないためマッチング拠出の掛金は停止されます。休職期間中は会社の掛金も中断されます。

拠出はしなくても運用は引き続き行えますので、定期的に運用状況の確認が必要です。

Q.マッチング拠出をやめることはできる?

従業員からの申し出でいつでもやめることができます。再開は規約で定められた月に申込みできます。

Q.iDeCoからマッチング拠出に移すことはできる?

iDeCoからマッチング拠出(企業型DC)に移すことは可能です。必要書類を運営管理機関に提出し手続きを行います。手数料がかかる場合もあるため確認しましょう。

iDeCoで運用していた資産は一度売却し現金化する必要がありますので、移管する際は慎重に判断してください。

マッチング拠出について理解して活用しよう!

この記事では、マッチング拠出について詳しく解説しました。

マッチング拠出はiDeCoよりも従業員の満足度が高くなることが多いですが、以下のようなデメリットもあります。

- 従業員は会社の掛金以上に拠出できない

- iDeCoと併用できない

一方で「選択制DC」のみであれば、他の企業年金がない場合月額55,000円まで拠出できます。また、原則iDeCoとの併用が可能です。

選択制DCの導入にあたっては、最新の法令や制度を十分に理解したうえで手続きを進める必要があります。当社マウンティンでは、法改正の要点をお伝えし制度導入のサポートから、従業員への説明会まで幅広く支援しております。

選択制DCについてもっと詳しく知りたいという方は、お気軽にご相談ください。