「社長や役員は退職金がもらえる?」「役員退職金をどのように準備すれば良いか分からない」などと悩んでいませんか。

社長や役員も退職金を受け取ることは可能です。効率的な準備のためには、正しい知識を持ち、早期に計画を立てることが重要です。

本記事では、退職金の仕組みや支給の流れ、計算方法、準備手段、税金の考え方まで幅広く解説します。

記事を読むことで、役員退職金制度の全体像を理解し、自社に合った準備方法が分かります。ぜひ参考にしてください。

なお、退職金制度の設計に関しては、実績豊富な専門家に相談することをおすすめします。

株式会社マウンティンは、退職金の準備にも活用できる企業型確定拠出年金の導入から運用までをトータルサポート!

これまでに850社以上*の企業導入を成功に導いた豊富な実績とノウハウで、貴社の課題に寄り添い、最適な支援を提供いたします。

*2025年6月時点

【このような方へおすすめ】

・退職金対策をしたい

・税負担を減らしたい

・社会保険料を減らしたい

・福利厚生を拡充したい など

まずは、こちらのボタンからお気軽に資料請求・お問い合わせください。

社長は退職金がもらえない?

代表取締役社長をはじめとする役員も、一般従業員と同じように退職金を受け取ることが可能です。

役員退職金は、会社の経営陣として負った責任やリスクに対する正当な報酬として位置づけられています。一般従業員の退職金が勤続年数をベースに算出されるのに対し、役員退職金は功績や貢献度に応じて設定されるという特徴があります。

具体的には、会社の業績向上への貢献、新規事業の立ち上げ成功、組織改革の推進といった実績が評価対象です。そのため、同じ役職や在職期間であっても個々の貢献内容によって支給額が大きく変動するケースも珍しくありません。

ただし、役員退職金の支給には明確なルールが必要です。支給額や支給条件は事前に定款や退職慰労金規程で定めておく必要があり、株主総会での承認も求められます。

適切な手続きを踏まずに支給すると、税務上の問題や株主からの異議申し立てにつながる可能性があるため注意が必要です。

社長の退職金が必要な2つの理由

社長や役員は高収入であるため、退職金は不要と考える人もいます。

しかし、役職を離れたあとも安定した暮らしを続けるためにはまとまった資金が必要です。また、後継者への円滑なバトンタッチを進めるうえでも、退職金は重要な役割を果たします。

ここでは、社長に退職金が必要とされる2つの理由について解説します。

1.老後資金の備えのため

社長にも退職金が必要な理由の一つは、老後の生活資金を確保するためです。

会社経営を続ける期間は限られており、引退後の生活費を現役時代の収入だけで賄うのは難しい場合があります。退職金を事前に準備しておけば、予期せぬ健康問題が発生した際にも安心して対応が可能です。

また、厚生年金には報酬月額上限が65万円と定められています。現役時代に高額な役員報酬を得ていたとしても、引退後の年金受給額との間には大きな差が生じ、老後の生活水準を維持するのが難しくなる可能性も考えられます。

このような状況を考慮すると、社長自身の安心した生活を守るためにも、退職金の準備は不可欠です。退職金には税制上の優遇措置もあるため、受け取り方を工夫することで効率良く老後資金を準備できます。

2.事業承継や経営引退の円滑化のため

社長の退職金は、事業承継や経営引退をスムーズに進めるうえで重要な役割を果たします。なぜなら、引退時に退職金を受け取ることで後継者との金銭的な利害関係を整理し、経営権の移譲を明確にできるからです。

例えば、先代の社長が役員報酬を受け取りながら企業に関わり続けた場合、後継者が自由に経営判断を下しづらくなる恐れがあります。そのような場合も退職金制度を活用して金銭的に整理をすることで、現経営者は経営から退き、組織の主導権を後継者に完全に移すことが可能です。

このように社長にも退職金制度を設けることで、前経営者は安心して引退でき、後継者への円滑な経営移行が実現します。

社長の役員退職金の計算方法

役員の退職金の計算には、「功績倍率法」が広く用いられています。

以下では、その計算方法と留意すべき点について解説します。

計算には「功績倍率法」が使われる

社長の退職金を算出する際には、一般的に「功績倍率法」が用いられています。功績倍率法は、最終報酬月額に在任年数と功績倍率をかけて退職金額を算出する方法です。

役員退職金 = 退任前の最終月額報酬 × 通算役員在任年数 × 功績倍率

功績倍率は役職や企業規模、貢献度などを踏まえて決定される係数であり、通常は1.0~3.0の範囲で設定されます。

【功績倍率の一例】

- 会長・社長:3.0倍

- 専務:2.5倍

- 常務:2.3倍

- 取締役:2.0倍

- 監査役:2.0倍

功績倍率の設定方法は企業によって考え方が異なるため、上記の数値はあくまで一例です。この倍率を高く設定しすぎると、税務上過大と判断される可能性があるため注意が必要です。

退職金のシミュレーション例

功績倍率法で、社長の具体的な退職金額を計算してみましょう。

例えば、最終役職が社長(代表取締役)、退任時の月額報酬が100万円、在任期間が15年、功績倍率を3.0とした場合、以下のように計算されます。

退職金額 = 100万円 × 15年 × 3.0 = 4,500万円

このように功績倍率法は、シンプルながらも信頼性の高い計算手法として活用されています。

なお、金額の妥当性を保つためには、社内規定の整備や取締役会・株主総会での承認を経て支給根拠を明確にする必要があります。

過大な退職金には注意が必要

社長の退職金を設定する際には、その金額が妥当かどうかに十分注意する必要があります。その理由は、過大と判断される金額は税務上「損金不算入」となり、法人税の負担が大きくなる可能性があるからです。

また、役員退職金は高額になりがちであり、その金額が過大であると判断されると株主や従業員からの批判につながる可能性があります。株主総会で否決されれば、代表取締役社長への退職金支給が困難になり、手続きが長期化することも考えられます。

そのため、関係者からの理解を得るためには退職金の金額を適切に算出、支給することが不可欠です。過大な退職金を避けるためには、事前に同業他社の支給水準を調査したり、自社の業績や役員の貢献度を客観的に評価したりすることが求められます。

退職金はどう受け取る?一時金と年金の違い

退職金の受け取り方には、一括で受け取る「一時金方式」と、分割して受け取る「年金方式」があり、それぞれに異なるメリットがあります。

一時金として受け取る場合は退職所得控除が適用され、税制上の優遇措置が大きいのが特徴です。一方で、一時金受給は多額の資金を一度に受け取るため、適切な資産運用や相続対策を講じる必要があります。

比べて年金方式は、長期的に安定した収入が得られる点が魅力です。退職後の生活費として定期的な収入があることで、老後の生活設計が立てやすくなります。

しかし、年金として受け取る退職金は雑所得として課税されるため、退職所得控除の恩恵を受けられません。また、年金形式で受け取る金額が増えると、健康保険や介護保険などの社会保険料が高くなる可能性があるため、注意が必要です。

さらに、両者を組み合わせて一部を一時金として受け取り、残りを年金として分割する併用型の方法も選択可能です。併用することでまとまった資金と毎月の生活費の両方を確保できるため、ライフプランに応じた柔軟な資金管理がしやすくなります。

退職金を受け取る際は、自身の将来設計や税務面の影響を踏まえたうえで、最適な受け取り方を選ぶようにしてください。

役員退職金にかかる税金

退職金にかかる税金は所得税・復興特別所得税と住民税の2種類で、それぞれ異なる計算方法により算出されます。退職金は一生に一度の収入と見なされるため、税制上の優遇措置が設けられています。

以下で、具体的な計算方法を解説します。

所得税の計算方法

退職金の所得税を計算する際は、まず以下の式で課税退職所得金額から算出します。

課税退職所得金額 = (収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1/2

退職所得控除額は勤続年数に応じて決定され、20年以下の場合は「40万円 × 勤続年数(最低80万円)」、20年超の場合は「800万円 + 70万円 × (勤続年数 - 20年)」となります。なお、勤続年数の計算では1年未満の端数は切り上げて計算するため、10年1ヶ月の勤続であれば11年として扱われます。

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円 × 勤続年数 |

| 20年超 | 800万円 + 70万円 × (勤続年数 - 20年) |

参照:国税局

例えば勤続30年の役員の場合、退職所得控除額は「800万円 + 70万円 × 10年 = 1,500万円」となります。

よって、仮に退職金が3,000万円だとすると、課税退職所得金額は「(3,000万円 - 1,500万円) × 1/2 = 750万円」となり、この金額に対応する税率で所得税が計算されます。

所得税率および控除額は、税法で課税退職所得金額ごとに定められています。算定式は次のとおりです。

退職金の所得税額 = 課税退職所得金額 × 所得税率 - 控除額

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

先ほどの例では、課税退職所得金額750万円に対して税率23%、控除額636,000円が適用されるため、所得税額は「750万円 × 23% - 636,000円 = 1,089,000円」となります。

次に、復興特別所得税の計算をします。復興特別所得税額は以下の算定式で計算されます。

復興特別所得税額 = 基準所得税額(上の式で算出された退職金の所得税額) × 2.1%

同じ例で復興特別所得税額を計算すると、「1,089,000円 × 2.1% = 22,869円」となります。よって退職金の所得税額1,089,000円と、復興特別所得税額22,869円の合計1,111,869円が納付する所得税額となります。

住民税の計算方法

退職金の住民税は、課税退職所得金額に一律10%の税率を適用します。住民税率の内訳は都道府県民税4%と市区町村民税6%で構成されます。

住民税額 = 課税退職所得金額 × 住民税率10%

前述の例では、課税退職所得金額750万円に対して住民税は「750万円 × 10% = 75万円」となります。

住民税には所得税のような累進税率が適用されないため、高額な退職金でも税率は一定です。

退職金の税負担を総合的に見ると、退職所得控除により大幅な軽減効果が得られます。ただし、退職金額が退職所得控除額を大幅に上回る場合は相応の税負担が発生するため、長期的な視点での退職金設計と税務対策が重要になります。

役員退職金を支払うまでの基本的な流れ

社長退職金の支給には、所定の社内手続きを経る必要があります。

一般的には、まず定款に退職金の支給についての記載があるかを確認し、明記されていない場合は株主総会での議決が必要です。多くの企業では、株主総会で退職金支給の決議を採り、具体的な金額や支給方法は取締役会に一任する方式が採用されています。

この取締役会では、役員退職金規程や過去の実績、業績、在任年数などをもとに金額を算出し、一括払いか分割払いかといった支給方法も決定します。

すべての承認が完了したのち、社長に対して正式に退職金が支給されます。支給方法によって必要な事務手続きも変わるため、社内での処理体制もあらかじめ整えておくことが求められます。

社長の退職金を準備する7つの方法

社長自身の退職金は、従業員のように自動的に退職金制度が整っているとは限らず、自社で仕組みを整えなければならない場合もあります。

準備の手段としては、制度型の積立方法や共済制度、金融資産の活用など、さまざまな選択肢があります。それぞれに特長や注意点があるため、自社の状況やライフプランに合わせた選定が欠かせません。

ここでは、社長が退職金を効率的に準備するための7つの具体的な方法を紹介します。

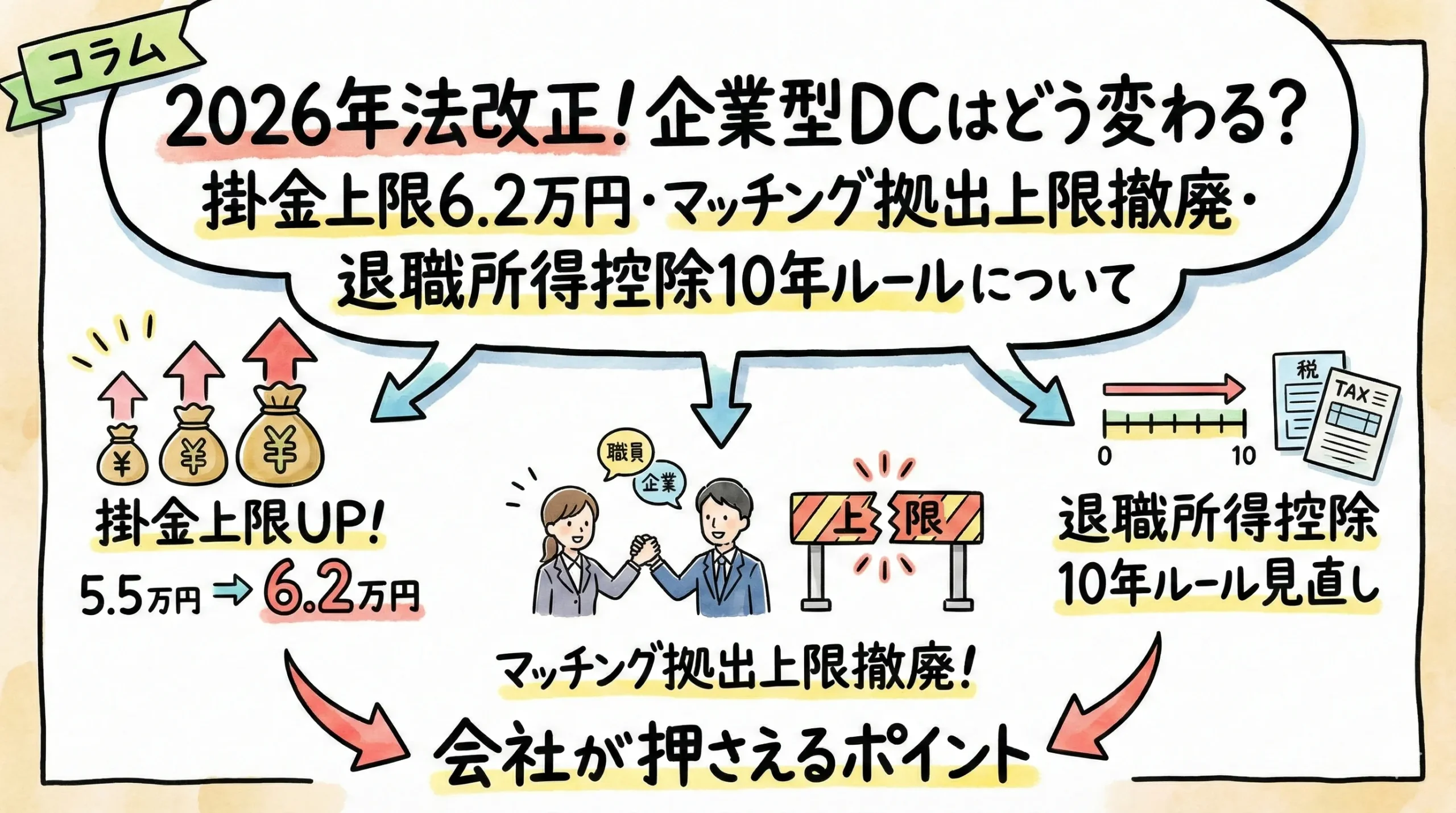

1.企業型確定拠出年金(企業型DC)

社長の退職金を効率的に準備する方法の一つに、企業型確定拠出年金(企業型DC)の導入があります。

企業型確定拠出年金では企業が掛金を拠出し、加入者本人が運用方法を選択して将来の資産を形成します。拠出された掛金は個人ごとに積み立てられ、60歳以降の定年や退職などのタイミングで年金や一時金として受け取ることが可能です。

株式や投資信託、定期預金など複数の商品から自分のリスク許容度に応じた運用を選べるため、運用成果によって資産を増やせる可能性がある点が特徴です。また、自社の経営状況に応じて拠出額や拠出方法も柔軟に設定できます。

ただし、元本割れのリスクがある商品も含まれるため、長期的な視点で運用プランを検討する必要があります。資産の運用状況は定期的に確認でき、優れた税制優遇もあるため、計画的な資産形成を目指す経営者にとって企業型確定拠出年金は特におすすめです。

以下の記事では、導入時にかかる費用や手数料の内訳、導入による具体的なメリットについて詳しく解説しています。ぜひご覧ください。

2.個人型確定拠出年金(iDeCo)

iDeCoは個人が任意で加入し、自ら掛金を拠出して資産を運用する制度であり、将来の受取時には年金または一時金として活用できます。

企業型確定拠出年金と同様、定期預金や投資信託などの金融商品を自分で選び、運用成果によって資産を増やすことが可能です。毎月一定額を積み立てる形で長期運用を続けることで、老後資金を計画的に確保できます。

企業型確定拠出年金と異なり、会社を通さず個人の判断で加入・運用できる点が大きな違いとなります。企業型確定拠出年金とiDeCoの違いや併用の考え方については以下の記事にて詳しく紹介しているので、あわせて参考にしてください。

3.小規模企業共済

小規模企業共済は、個人事業主や中小企業の役員が将来の廃業や退職に備えて加入できる共済制度です。国の機関である中小機構が運営する制度であり、毎月の掛金を積み立てることで、退職時に共済金として受け取れます。

月額1,000円から7万円までの範囲で自由に掛金を設定でき、途中で増減することも可能です。共済金は退職時に一時金または年金形式で受け取れ、掛金は全額所得控除の対象となる特徴があります。

一方、解約のタイミングによっては元本割れのリスクがあるため、長期的な運用を前提とした計画が求められます。

4.中小企業倒産防止共済

中小企業倒産防止共済は、取引先企業の倒産による連鎖倒産を防ぐための制度として知られていますが、資金準備にも活用できます。掛金は損金または経費として処理できるため、利益が出た年の節税対策としても機能します。

掛金は月額5,000円から20万円までの範囲で任意に設定でき、最大800万円まで積み立てられます。掛金を一定期間積み立てたうえで解約すれば、退職金資金としてその全額または一部を受け取ることが可能です。

ただし、解約のタイミングによっては受取額が掛金を下回る可能性があり、制度の仕組みを正しく理解したうえで活用する必要があります。

5.法人契約の生命保険

法人契約の生命保険は、会社が契約者・保険料負担者となって加入する生命保険制度で、退職金準備の手段としても利用されています。保険者を社長本人に設定することで保険期間中は死亡保障を確保し、満期や解約時には受け取る保険金を退職金の原資とすることが可能です。

保険の種類や契約形態によっては保険料の一部を損金処理できるため、節税効果と資金準備を同時に図れる場合があります。一方、途中解約すると返戻率が低下したり、損金扱いできる割合が契約内容によって制限されたりする可能性もあるので注意してください。

6. 有価証券

株式や債券などの有価証券による運用も、社長自身が退職金を準備する方法の一つです。資産運用をうまくできれば大きな収益が期待でき、売却益や配当金などの運用によって得られた利益を退職金に充当できます。

しかし市場環境により大きなリターンが期待できる反面、元本割れのリスクもあるため、長期的な視点での資産配分と定期的な見直しが重要です。投資に関する十分な知識と経験がない場合は、より安全性の高い制度を優先して検討しましょう。

7.預金

最もシンプルで安全性の高い退職金準備方法が、預金による積立です。

預金は元本保証があり、運用リスクがないため確実性が高い準備方法といえます。必要な時にすぐに現金化できる流動性の高さも、大きなメリットです。

一方で、現在の低金利環境では資金の増加はほとんど期待できません。インフレリスクにも対応できないため、長期間の積立では実質的な価値が目減りする可能性があります。

預金による退職金準備は税制上の優遇措置も受けられないため、節税効果がない点もデメリットです。

企業型DCを選ぶ中小企業が増えている3つの理由

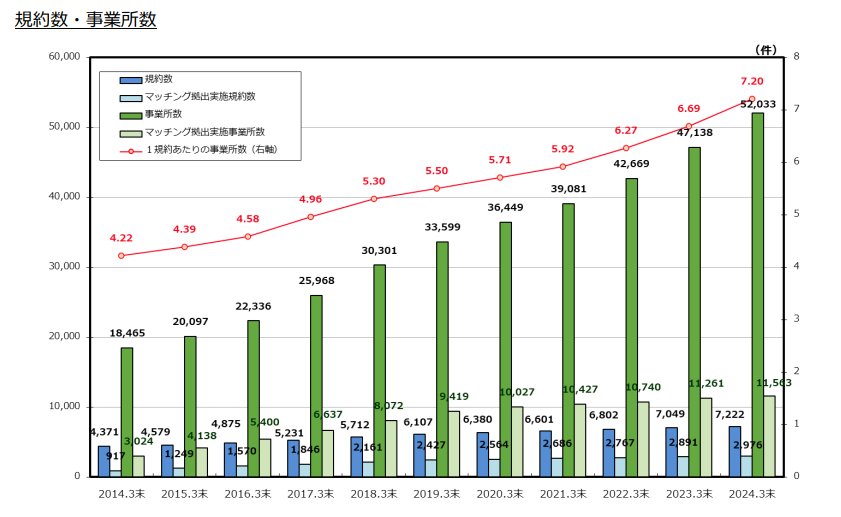

企業型確定拠出年金(企業型DC)は、これまで大企業を中心に導入が進んでいましたが、近年では中小企業においても導入が拡大しています。中小企業でも導入しやすい柔軟な制度設計が可能であり、実務面でも多くのメリットがあるため、選択肢として注目されています。

運営管理機関連絡協議会が発行した「確定拠出年金統計資料(2024年3月末)」によれば、2020年3月末時点では36,449社だった導入企業が、2024年3月末には約52,033社まで拡大しています。

出典:確定拠出年金統計資料(2024年3月末)/運営管理機関連絡協議会

中小企業の導入が着実に進んでいることからも、企業型確定拠出年金のニーズが高まっている現状がうかがえます。

ここからは、企業型DCが中小企業から選ばれる主な理由を3つに分けて詳しく解説します。

1.節税効果が高い

企業型確定拠出年金が中小企業から支持される理由の一つに、会社と経営者の双方にとって節税が期待できる点があげられます。企業型確定拠出年金では会社が拠出する掛金は全額を損金として処理できるため、法人税の負担を軽減する効果があります。

具体的には、役員報酬が100万円で月額掛金55,000円を拠出する場合、年間66万円の所得控除により約20万円前後の法人税の軽減が期待できます。

また、受け取る側である社長や従業員にとっても、将来の退職時には退職所得や公的年金等控除の対象となるため、受け取り時の税負担を抑えることが可能です。

このように節税と資産形成の両立ができる制度として、企業型拠出年金は中小企業経営者にとって魅力的な選択肢となっています。

2.一人社長でも導入可能

通常、福利厚生制度は従業員が複数在籍する企業を前提に設計されていますが、企業型DCは加入者が一人でも制度を開始できるプランもあります。例えば、法人を立ち上げたばかりの一人社長であっても会社として制度を導入し、自身の退職金準備を進めることが可能です。

また、拠出する掛金が役員報酬の一部として処理されるため役員報酬額が下がり、社会保険料の負担も軽減されます。会社規模の拡大にともない従業員が増えた際にも、制度をそのまま拡張して継続できます。

さらに、制度運営の事務負担も外部委託により軽減できるため、本業に集中しながら退職金制度を運営できる環境を整えられます。役員報酬だけに依存せず計画的に退職金原資を積み立てられる仕組みとして、企業型確定拠出年金は特におすすめです。

なお、株式会社マウンティンでは加入者一人でも制度を開始することができます。

3.福利厚生制度として活用できる

企業型確定拠出年金は、福利厚生制度としても活用が可能です。

企業型確定拠出年金を導入すれば、会社が掛金を拠出し従業員が個別に運用する仕組みを提供できるため、社員の将来設計を支援できます。

また、企業型確定拠出年金は制度が法的に整備されており、運用状況も定期的に開示されるため、社員にとっても安心材料となります。

中小企業では、コストの制約から福利厚生制度を十分に整備できていないケースもありますが、企業型DCは比較的導入しやすい制度の一つです。福利厚生として企業型DCを導入することで、経営者自身の資産形成だけでなく、従業員満足度の向上や人材確保の強化にもつながります。

社長の退職金対策は早期準備が成功の鍵

社長の退職金は、老後資金の確保だけでなく、事業承継の円滑化や企業の財務健全性にも影響します。退職金の準備方法は、企業型DCや小規模企業共済、法人契約生命保険など多岐にわたりますが、それぞれ異なる特徴を持っています。

しかし、制度の選定や資金の積み立てには専門的な知識が求められ、検討を先送りにしてしまう経営者も少なくありません。退職時に慌てないためには、早期から自社に合った制度を活用し、計画的に準備を進めることが何よりも大切です。

特に企業型確定拠出年金は税制優遇により高い節税効果が期待でき、中小企業での採用が急速に拡大している制度です。

株式会社マウンティンは、企業型確定拠出年金の導入から運用までをトータルサポート。これまでに850社以上*の企業導入を成功に導いた豊富な実績とノウハウで、貴社の課題に寄り添い、最適な支援を提供いたします。 *2025年6月時点

- ・退職金対策をしたい

- ・税負担を減らしたい

- ・社会保険料を減らしたい

- ・福利厚生を拡充したい など

このような方は、こちらのボタンからお気軽に資料請求・お問い合わせください。