「法人税を効果的に節税するにはどうしたらいいのだろう」とお悩みの経営者の皆様も多いでしょう。利益の出ている法人にとって、法人税の節税は大きな悩みです。

本記事では、法人税の効果的な節税方法10選を詳しく解説します。記事を読むと、自社に適した節税方法と、各方法の注意点が分かります。

記事の後半では、多くの企業におすすめな企業型確定拠出年金の制度も紹介します。役員の資産形成と高い節税効果が期待できる制度となりますので、他の方法とあわせて確認してみてください。

1.法人税の節税方法10選

法人税は、法人の企業活動によって得られる所得にかかる税のことです。法人の所得金額は、益金(売上収入や売却収入など)の額から損金(売上原価や販売費などの費用や損失)を差し引いて得られる金額です。

法人税は株式会社や有限会社をはじめ、医療法人などの普通法人、協同組合などに課税されます。公益性の高い公益法人などであっても、収益事業から生じた所得は課税対象とみなされます。

以下では、法人税の効果的な節税方法を解説します。

1-1.①役員報酬を損金計上する

法人税の節税対策のうち代表的なものは、役員報酬の損金計上です。法人の経営者は従業員が受け取るような給与でなく、役員報酬を受け取ります。

役員報酬は、賞与と同じく一定の要件を満たすことで損金としての計上が可能です。役員報酬を損金として計上できれば、課税所得を減額できます。

一方で、法人税の減額を目的にむやみに役員報酬を増額してしまうと、役員個人としての所得税・住民税・社会保険料の金額が増加してしまい、全体としての納税額が増えてしまうケースがあるので注意しなければなりません。

1-2.②決算賞与を支給する

決算賞与が通常の賞与と異なる点は、支払い時期が決算の前後となる点です。通常の賞与と同じく損金への計上が認められます。予想以上に企業利益が増加し決算前の節税対策が必要になったケースでも使用されます。

決算賞与の支払いを決めるのは決算直前となる場合が多いため、企業によっては資金繰りが間に合わないケースが生じることもあるでしょう。そういったケースでは、要件を満たせば未払いでも今期の損金としての計上が可能です。

1-3.③赤字を繰り越す

法人税の節税のためには、赤字を繰り越すことも1つの方法です。赤字を翌年度以降に繰り越すと、繰り越された赤字分は翌年度以降の所得が黒字であれば、相殺が可能になります。

青色申告をしている個人事業主の場合には赤字を3年間繰り越すことが可能です。法人の場合には、最大で10年まで繰り越すことができます。

法人税の課税が膨らむことが予想される年度に備えて、赤字を繰り越さずに残しておくといった方法もあります。

1-4.④貸倒引当金を損金計上する

貸倒引当金は、取引先が倒産するなどの理由で回収不能となる債権を、事前に予測して計上しておく勘定科目です。

回収が見込めなくなった売掛金を貸倒引当金として計上しておくことにより、損金扱いとなり、法人所得を減額することが可能です。

貸倒引当金としての計上が認められる債権には、売掛金のほかに受取手形、貸付金、未収金などがあります。

貸倒引当金には繰越限度額があるので、注意しておきましょう。

1-5.⑤設備投資を一括で損金計上する

通常の設備投資であれば、設備の耐用年数に応じて、利益から一定額を各期ごとにマイナスする会計処理になります。

一方で、中小企業経営強化税制を用いた即時償却では、一括で損金処理が行えます。即時償却により、設備取得年に前倒しで経費に計上すれば、その年度の利益が減って法人税の課税対象となる所得を少なく抑えることが可能です。

中小企業経営強化税制の活用対象となる対象企業が、限定される点には注意しましょう。

1-6.⑥福利厚生を充実させる

福利厚生を充実させるとともに、それに要した費用を損金計上することで節税が可能です。福利厚生の例として、以下のものがあります。

1-6-1.社員旅行

近年少なくなった社員旅行ですが、社員旅行を行うことは従業員のモチベーションやコミュニケーションに好影響を与える場合もあります。社員旅行を福利厚生費用にするには、会社が負担する金額に下記のような一般的な目安があります。

・従業員1人当たり10万円以内

・宿泊日数4泊5日以内

・従業員の50%が参加

上記の条件を満たす必要があります。

1-6-2.健康診断

従業員の健康診断にかかる費用は、損金としての計上が可能です。条件としては、従業員全員を対象にしていることです。

1-6-3.保険への加入

企業として従業員の年金保険や養老保険に加入すると、支払保険料の一部を損金として計上できます。

1-6-4.飲食費の負担

従業員を対象とする食事会(新年会・忘年会・送別会など)や社内で従業員の食事にかかる費用は、一定の要件を満たすことで福利厚生費で計上できます。

1-7.⑦中小企業向けの共済に加入する

中小企業向けの「中小企業倒産防止共済制度」に加入すれば、掛金が損金として計上できるので節税効果があります。中小企業倒産防止共済制度は、取引先の倒産時に中小企業が連鎖倒産・経営難に陥るのを防止する制度です。

1-8.⑧法人向けの生命保険に加入する

法人向けの生命保険に加入すれば、税金の支払いを将来に延期する課税の繰り延べが可能です。生命保険の解約返戻金や死亡保険金などは、特定の条件のもとで課税を繰り延べることができます。

解約返戻金を受け取れる保険商品では、保険料を支払ったときの全部または一部の金額を損金として計上できます。

1-9.⑨別会社の設立を検討する

中小企業の場合には、別会社を設立し2つの会社を経営することで税金対策になります。資本金が1億円以下の中小法人であれば、年間所得800万円以下の部分には15%の軽減税率が適用されるためです。

利益が大きい場合には、別会社の設立を検討し利益分散を行うことで軽減税率の適用を受けられる場合があります。

1-10.⑩社長(または家族)所有の不動産を法人に貸付する

社長個人が所有する不動産を法人に貸し付けることは、個人と法人との取引を利用した有効な節税方法です。

この場合、法人は不動産を使用するための地代家賃を個人に対して支払います。このときの地代家賃を経費計上できるため、節税効果が期待できます。

2.節税時の2つの注意点

ここでは節税時の注意点について見ていきましょう。節税するために、どんな方法を取ってもいいわけではありません。

2-1.投資と事業成長のバランスを検討する

節税のために出費を要する場合があります。売上が想定を上回ったようなときに、節税目的で十分な検討をせず必要性の低い設備を購入してしまっては、逆効果になる恐れがあります。

節税は、あくまで継続的な事業成長を前提として実施すべきものです。そのため、事業成長のために必要な出費を活用した節税を心がけましょう。

2-2.グレーな節税方法は企業のリスク

法律を遵守した上での節税には効果があります。一方で、税務調査で指摘を受ける可能性の高いグレーな節税は、企業にとってリスクとなります。

税務調査で指摘を受ければ、修正申告とその申告額での納税が必要です。場合によっては、延滞税や過少申告加算税のペナルティを課されることもあるでしょう。

3.節税と採用効果が期待できる企業型確定拠出年金

役員の資産形成につながり、高い節税効果が期待できる方法として企業型確定拠出年金があります。法人税の節税を考えている経営者は、制度の概要を把握しておくことをおすすめします。

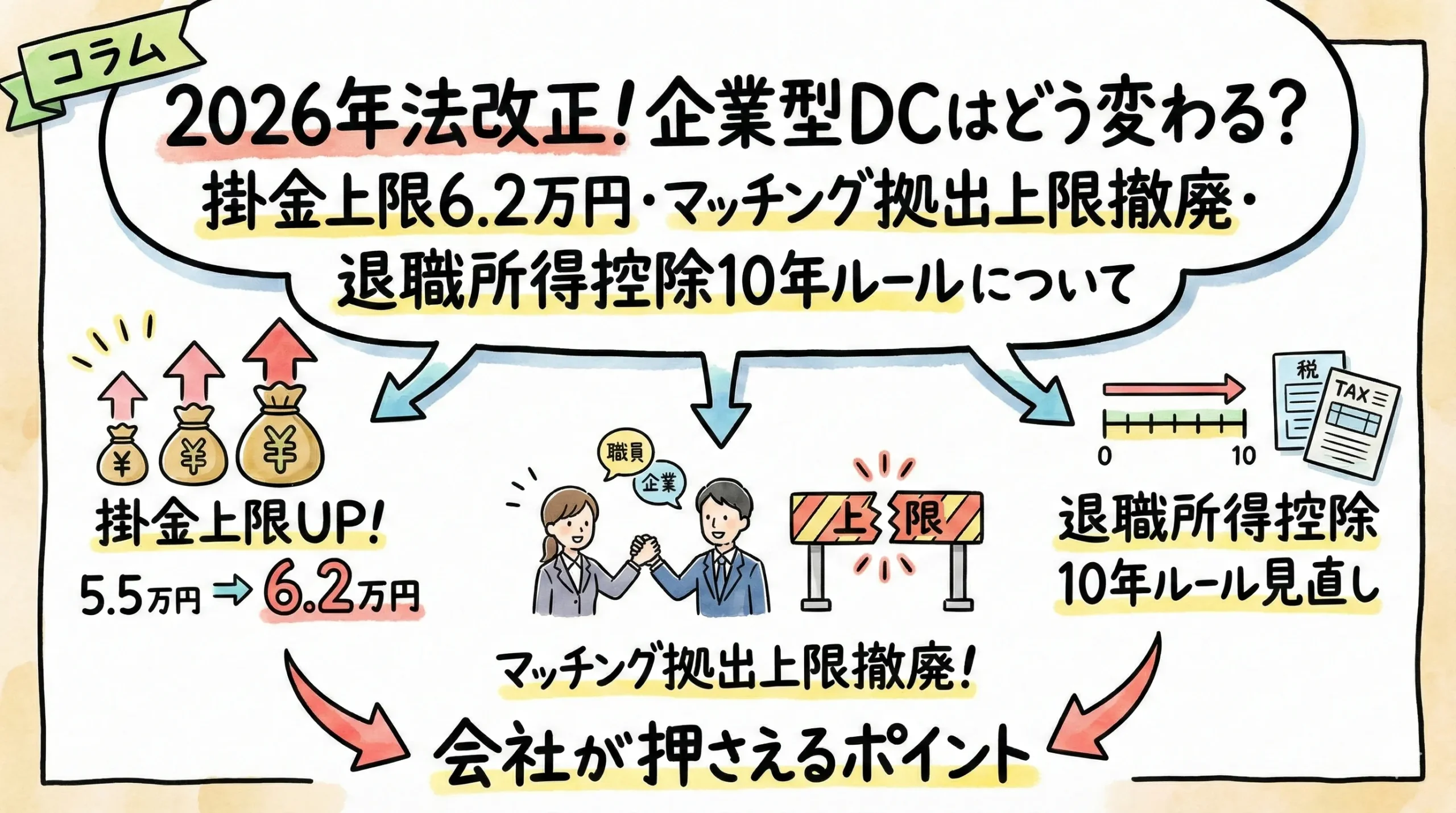

3-1.企業型確定拠出年金の概要

企業型確定拠出年金(企業型DC)は、企業が従業員ごとに毎月決まった額の掛金を積み立て(拠出し)て、従業員が自ら年金資産を運用する制度です。役員も加入できます。

加入者自身が掛金を運用し、その運用結果にもとづいて将来受け取れる年金額が変わります。

3-2.節税効果

企業型確定拠出年金は税制面でのメリットが多く、下記のような節税効果を期待できます。

・所得税と住民税の節税効果あり

・掛金は社会保険料の控除対象

・運用益が非課税

・老齢給付金を年金で受け取る際に公的年金等控除の適用があり、一時金受取りの場合に退職所得の適用あり

企業型確定拠出年金には節税効果が期待できるとともに、役員の資産形成にもつながります。掛金拠出時の負担はあるものの企業としての運用への負担がほぼ発生しない制度です。

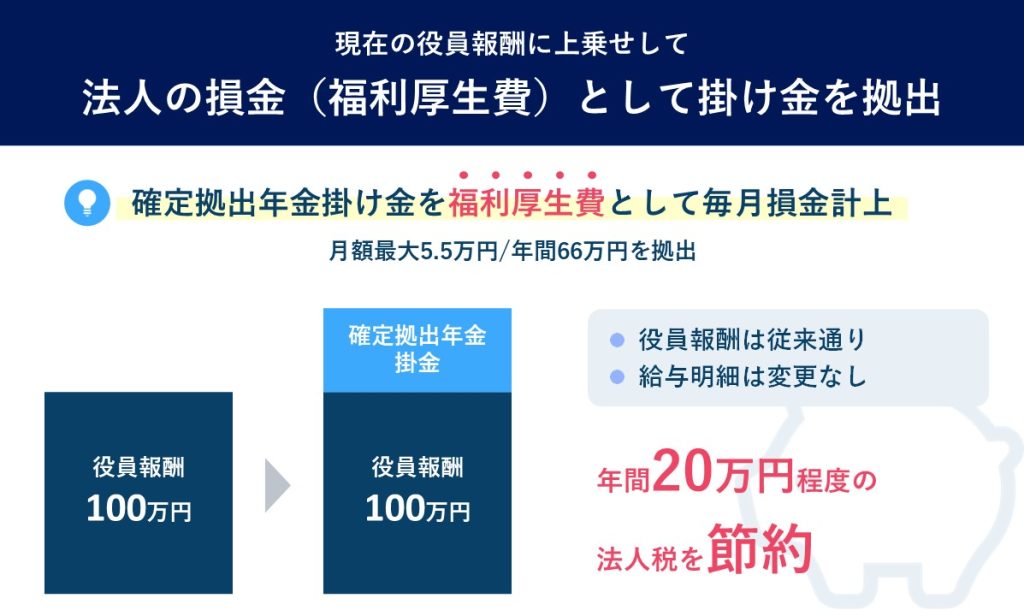

役員報酬に上乗せして、法人の損金(福利厚生費)として掛金を拠出する場合には、月額最大で5.5万円掛けることができます。

年間では、最大66万円(月額5.5万円)を福利厚生費として毎月損金に計上可能です。法人税を30%とすると約20万円程度が節税できます。

また、節税を契機に退職金制度や福利厚生が充実すれば、採用を有利に進めることも期待できるでしょう。

4.まとめ

本記事では、法人税の効果的な節税方法10選について詳しく解説しました。

また、税制面でのメリットが多く節税効果が高い手段として、企業型確定拠出年金について紹介しました。

それぞれの方法で具体的にどの程度の節税効果を得られるかは、企業の規模などにより異なります。各方法の節税効果を把握し、自社に合った制度を導入するためにも専門家によるシミュレーションを活用してみてください。

「節税効果の高い企業型確定拠出年金について知りたい」というご希望があれば、500社を超える企業の支援実績がある当社まで、ぜひ一度お気軽にお問い合わせください。