iDeCo(個人型確定拠出年金)は老後の資金準備だけでなく、税制上のメリットが魅力的な選択肢です。迷っている方々も、「税制上の優遇はどれほどあるのか?」という疑問を抱いていることでしょう。

iDeCoのメリットは、年間の拠出額や課税所得に応じて変わります。ただし、拠出額には上限があります。自身の状況によって税額控除額は異なります。

今回は、iDeCoが提供する税制上の優遇の詳細や、課税所得や国民年金の被保険者区分によって軽減される負担額などについて解説します。

1.iDeCoの仕組み

iDeCoは、国民年金や厚生年金とは別に、個人で老後資金を準備することを目的とした任意の私的年金制度です。毎月掛金を拠出し運用しながら資産を積み立て、通常60歳以降に受け取る仕組みです。

掛金の拠出金額や運用方法、受け取り方法などはすべて個人の裁量に委ねられています。運用する金融商品には、投資信託や定期預金などがありますが、加入する運営管理機関(金融機関など)によって異なります。

iDeCoは銀行や証券会社などの金融機関を通じて加入することが可能です。加入する際は、金融商品を選択し、運用していくことになります。投資信託は投資に関する知識がないと敬遠されがちですが、iDeCoは長期積立と分散投資を基本としているため、効率的に資産を築くことが可能な仕組みとなっています。

一部の商品には元本が保証される商品もありますので、これらと投資信託を組み合わせることで、iDeCoを安心して活用することができるでしょう。

1-1.国民年金や厚生年金との違い

国民年金や厚生年金などの公的年金とは異なり、iDeCoは個人が任意で加入するものです。

公的年金の仕組みは、世代間扶養となります。具体的には、現役で働いている世代が支払った保険料を高齢者の年金給付などに充当することで、世代間の支え合いを実現します。日本の公的年金制度には「国民年金」と「厚生年金」があります。国民年金は20歳以上の全ての人が加入するもので、厚生年金は会社員が加入するものです。

一方、iDeCoでは個人が金融商品を選択し、自己責任で運用を行います。受給額は運用次第となります。運用が上手くいかず元本割れした場合でも補填はありませんが、運用が順調の場合は資産が大きく増加する可能性があります。

2.iDeCoの節税効果は?負担軽減額を知ろう

iDeCoに加入する前に、税金のしくみを理解しておくことが重要です。税金の仕組みを理解する上では累進課税制度について知る必要があります。累進課税は所得が高いほど税金が多くなるシステムであり、現在の所得税の税率は5%から45%までの段階に分かれています。

2-1.課税所得で見る、所得税・住民税の負担軽減額

iDeCoの掛金額は国民年金の被保険者区分などによって上限が異なりますが、表を確認すると明らかなように、課税所得が高いほどiDeCoの所得控除の恩恵を受けることができます。

所得税・住民税の軽減効果は本人の課税所得や掛金額によって異なります。例えば、課税所得がゼロの場合は所得税・住民税の軽減効果はありません。

3.iDeCoの所得控除を受けるには手続きが必要

iDeCoに加入後、所得控除を受けるためには、特定の手続きが必要です。この章では「会社員・公務員」と「個人事業主・フリーランス」に分けて手続きを確認しましょう。

3-1.会社員や公務員は「小規模企業共済等掛金控除証明書」で年末調整

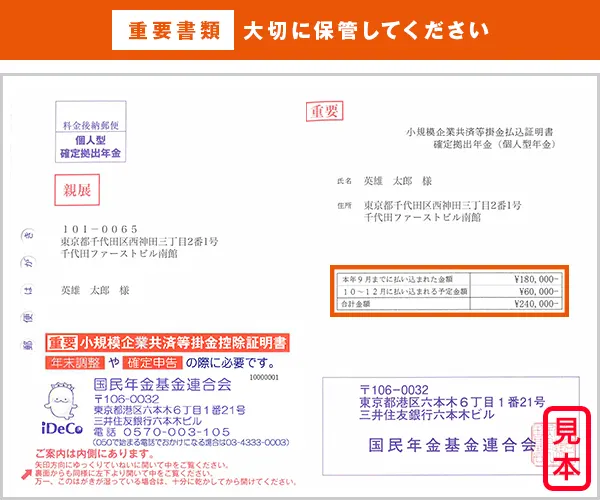

国民年金基金連合会から毎年10月下旬から送付される「小規模企業共済等掛金払込証明書」を受け取ります。この証明書は大切に保管しましょう。

引用:auのiDeCo「「小規模企業共済等掛金払込証明書」の発送について(2023年)」

次に、勤務先から提供される年末調整の書類となる「給与所得者の保険料控除申告書」に、その年において支払った掛金の合計金額を記入します。

最後に、「小規模企業共済等掛金払込証明書」を添付し、「給与所得者の保険料控除申告書」を会社に提出します。払込証明書は年末調整の書類に添付するため、大切に保管しておくことが重要です。

3-1-1.年末調整とは

年末調整は給与天引きされた所得税と復興特別所得税を年間で精算する手続きです。通常、毎月の給与から天引きされる税金は、iDeCoの所得控除や生命保険料控除などの控除額が考慮されていません。

そのため、年末になって給与の年間合計が確定すると、年末調整を通じて控除額を含めた税額を再計算する必要があります。

3-2.個人事業主やフリーランスを含む自営業者は確定申告で手続き

まずは、国民年金基金連合会から「小規模企業共済等掛金払込証明書」が届いたら保管しておきましょう。そして確定申告の申告書に記入し、払込証明書を添付して税務署に提出します。確定申告を実施することによって所得控除を受けることができます。

確定申告書には「小規模企業共済等掛金払込証明書」を参考にして支払金額を記入します。払込証明書は申告書に添付して税務署に提出しますが、電子申告の場合は添付を省略できます。その場合、5年間保管が必要です。

確定申告によってiDeCoの所得控除を受ける場合、所定の記入欄に金額を入力するだけで済むため、手続きはそれほど煩雑ではありません。

4.専業主婦(主夫)の掛金の節税効果は?

iDeCoには専業主婦(主夫)も加入可能です。ただし専業主婦が元々所得税や住民税を納めていないため、iDeCo(イデコ)に掛金を拠出しても、所得控除の恩恵は受けられません。しかし運用益が非課税というメリットは享受できます。

専業主婦は退職金がないため、老後に向けた資産を形成できることは大きな意義があります。

5.iDeCoのメリット

この章では改めてiDeCoの節税メリットについて解説します。メリットは、①掛金金額全額が所得控除の対象、②運用益は非課税、③受取時の税制優遇の3つです。

5-1.iDeCoの掛金は全額所得控除が適用される

iDeCoでは毎月5,000円以上1,000円単位で掛金を決め、積み立てていくことができます。この掛金全額が所得控除の対象となります。

所得税や住民税は、課税される所得額に税率が適用されて計算されます。したがって、iDeCoの掛金が所得から控除されることで、所得税と住民税の負担が軽減されます。

5-2.iDeCoの運用益は非課税となる

iDeCoは、運用によって利益(運用益)または損失が発生します。一般的な投資信託の場合、運用益は課税の対象となり、20.315%の税金がかかります。そのため、利益が増えるほど税金の負担も増加します。

しかし、iDeCoでは運用によって得られた利益は非課税ですので、利益が増えても税金の負担はありません。

5-3.受け取る際の税制優遇を受けられる

iDeCoでは、60歳からそれまでに積み立てた資金を、年金または一時金として受け取ることができます。年金として受け取る場合は「公的年金等控除」、一時金として受け取る場合は「退職所得控除」がそれぞれ適用されます。

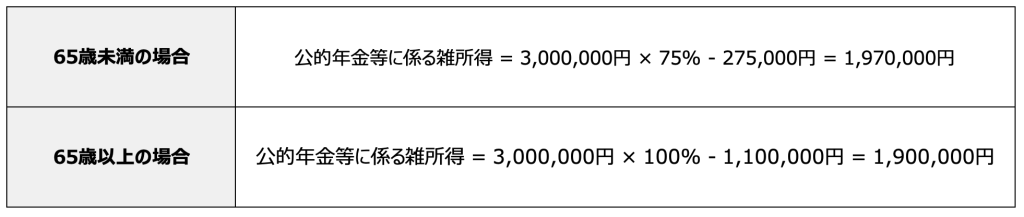

公的年金等控除の計算方法は、受給者の年齢や公的年金等の収入金額の合計、その他の所得の合計金額などによって異なります。

たとえば、公的年金等の収入金額合計が300万円の場合、65歳未満と65歳以上ではそれぞれ次のように「公的年金等に係る雑所得」が計算されます。

一方、一時金として受け取る場合に適用される退職所得控除の計算式は以下の通りです。

・勤続年数が20年以下の場合:40万円 × 勤続年数(ただし、80万円に満たない場合は80万円)

・勤続年数が20年超の場合:800万円 + 70万円 × (勤続年数 – 20年)

例えば、勤続年数が15年と25年の場合、それぞれ次のように「退職所得控除」が計算されます。

・勤続年数が15年の場合:400,000円 × 15年 = 6,000,000円

・勤続年数が25年の場合:8,000,000円 + 700,000円 × (25年 – 20年) = 11,500,000円

iDeCoの勤続年数とは、掛金の拠出年数に該当します。また積み立てた資産が、退職所得控除額以下の場合には課税はされません。

6.iDeCoのデメリット

iDeCoには大きなメリットがありますが、以下のデメリットもあります。メリットとデメリットを十分理解した上で、総合的な判断を行いましょう。

6-1.原則60歳まで引き出せない

iDeCoで積み立てた資産は、基本的に60歳になるまで引き出すことができません。投資という側面から誤解されることもありますが、iDeCoは老後資産形成を目的とした制度であるため、この制限があります。

途中でまとまった資金が必要になった場合でも、引き出しは制限されることを理解しておきましょう。

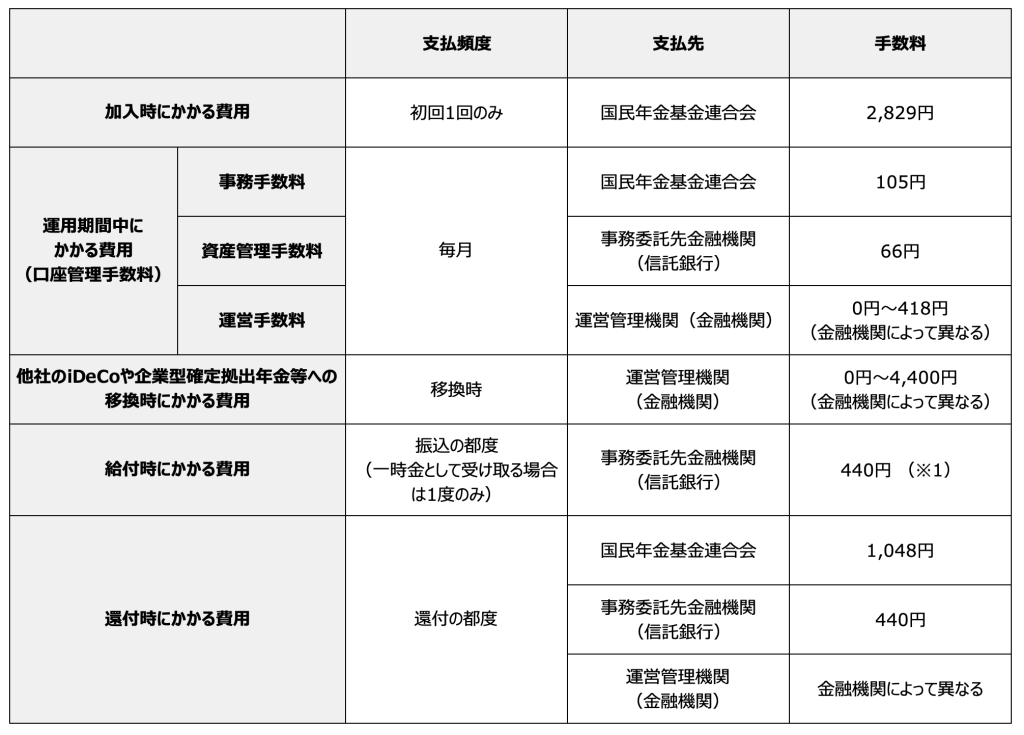

6-2.各種手数料がかかる

iDeCoには、加入時や運用時、他の金融機関の口座への移換時など、様々な手数料がかかります。以下の表は、iDeCoにかかる各種の手数料をまとめたものです。

■iDeCoにかかる手数料

(※1)あいおいニッセイ同和損害保険の場合は385円

6-3.元本を下回る可能性がある

iDeCoへ加入したとしても、必ずしも資産が増加するとは限りません。投資にはリスクが伴うことを理解しておきましょう。老後に向けて資産を増やすために投資を行ったとしても、元本を下回る可能性があります。

7.節税効果が高い企業型確定拠出年金

この章では、高い節税効果が期待できる企業型確定拠出年金について解説します。

7-1.企業型確定拠出年金の概要

企業型確定拠出年金は、企業が毎月掛金を拠出(選択制では従業員の給与の一部から掛金を拠出)し、従業員が自ら年金資産を運用する仕組みです。

従業員は、掛金をもとに金融商品の選択や資産配分を行い、60歳以降に、積み立てた年金資産を一時金もしくは年金形式で受け取ります。積み立てた資産は原則として60歳まで引き出せません。

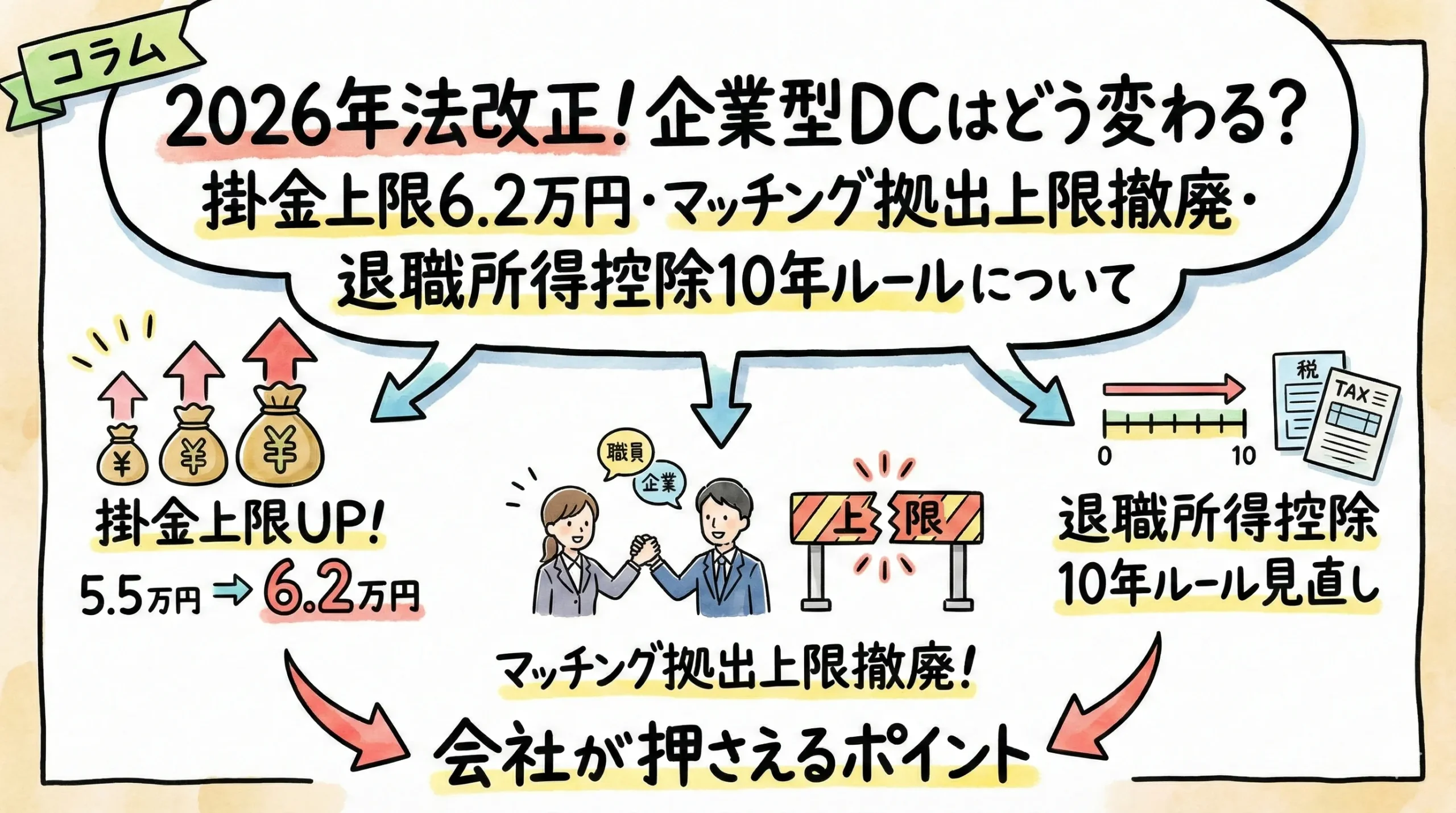

掛金の額に関して、制度上の上限額は以下のとおりです。この上限額を超える掛金は認められていません。

・他の企業年金がある場合:月額2万7500円(2024年12月に法改正あり)

・他の企業年金がない場合:月額5万5000円

※他の企業年金とは、厚生年金基金や確定給付企業年金などです。

iDeCoにはないものとして、選択制の場合、企業型確定拠出年金には社会保険料の軽減というメリットがあります。また、iDeCoの場合は、個人が口座管理手数料を負担しますが、企業型確定拠出年金の場合は、会社が口座管理手数料を負担します。

7-2.節税効果

企業型確定拠出年金には3つの税制優遇措置があります。

1つ目は、拠出する掛金は、所得税と住民税が非課税、社会保険料は課税対象外となる点です。そのため、従業員や企業が負担する税金が軽減されます。

2つ目は、運用で得た利益が全額非課税になります。証券会社で株式や投資信託など金融商品の売買を行う場合、その運用益に約20%の税金がかかりますが、企業型確定拠出年金では運用益が全額非課税になります。

3つ目は、積み立てた年金資産を60歳以降に受け取る際、一時金か年金形式かどちらを選択したとしても税制優遇が受けられます。一時金として受け取る場合は「退職所得控除」、年金として受け取る場合は「公的年金等控除」を適用でき、税金を軽減することができます。

8.まとめ

iDeCoは、老後に向けた資産を形成するための制度であり、老後の資産形成を促進することを目的としています。

60歳までの引き出し制限や、投資信託で運用することに不安を感じられる方はいるかもしれませんが、初心者でも取り組みやすく、リスクが最小限に抑えられています。

また、拠出上限額の違いや社会保険料の軽減効果などから、老後の資産形成においては、iDeCoと比べ企業型確定拠出年金の方がより効果的な制度であるという考え方ができるかもしれません。

当社マウンティンは、企業型確定拠出年金の導入から運用までトータルサポートしています。企業型確定拠出年金を活用した場合の節税効果をシミュレーションすることもできるため、制度に関心がある場合は、ぜひお気軽にお問い合わせください。