企業型確定拠出年金(企業型DC)は、企業が拠出した掛金を活用して従業員や役員の資産形成が可能な制度であり、注目を集めています。しかし、この制度を導入する際は、初期費用や手数料について考慮する必要があります。

手数料のなかには毎月発生するものもあるため、資産運用の前提に組み込む必要があります。

そこで本記事では、企業型DCの導入時に企業が負担する手数料の概要と基礎知識について、その種類と内容を詳しく解説していきます。制度導入の判断材料として、ぜひ最後までお読みください。

株式会社マウンティンは、企業型確定拠出年金の導入から運用までをトータルサポート。これまでに700社以上*の企業導入を成功に導いた豊富な実績とノウハウで、貴社の課題に寄り添い、最適な支援を提供いたします。

*2024年12月時点

【このような方へおすすめ】

・税負担を減らしたい

・社会保険料を減らしたい

・福利厚生を拡充したい

・退職金対策、資産形成をしたい など

【当社の強み】

・ワンストップ支援:総合経営グループのノウハウで貴社の手間を削減

・専門家によるサポート:CFP(FP)や税理士による勉強会・事前説明会を開催

・幅広い導入実績:一人社長から中小企業まで、多様な企業での支援経験

企業型確定拠出年金を活用した場合の節税効果や資産形成のシミュレーションも行っております。貴社に最適なプランをご提案しますので、お気軽にお問い合わせください。

企業型確定拠出年金の概要

企業型確定拠出年金(企業型DC)とは、従業員や役員が将来に備えるための資産形成を企業が支援する制度です。この制度は、企業が従業員や役員のために掛金を拠出し、その掛金をもとに従業員が資産運用を行います。その運用状況によって、将来受け取る年金額が変動するのが特徴です。

従来主流だった確定給付年金は、将来従業員が受け取る給付額を約束する制度でした。そのため、運用結果が悪い場合でも、企業が責任をもって約束した給付額を支払う必要がありました。

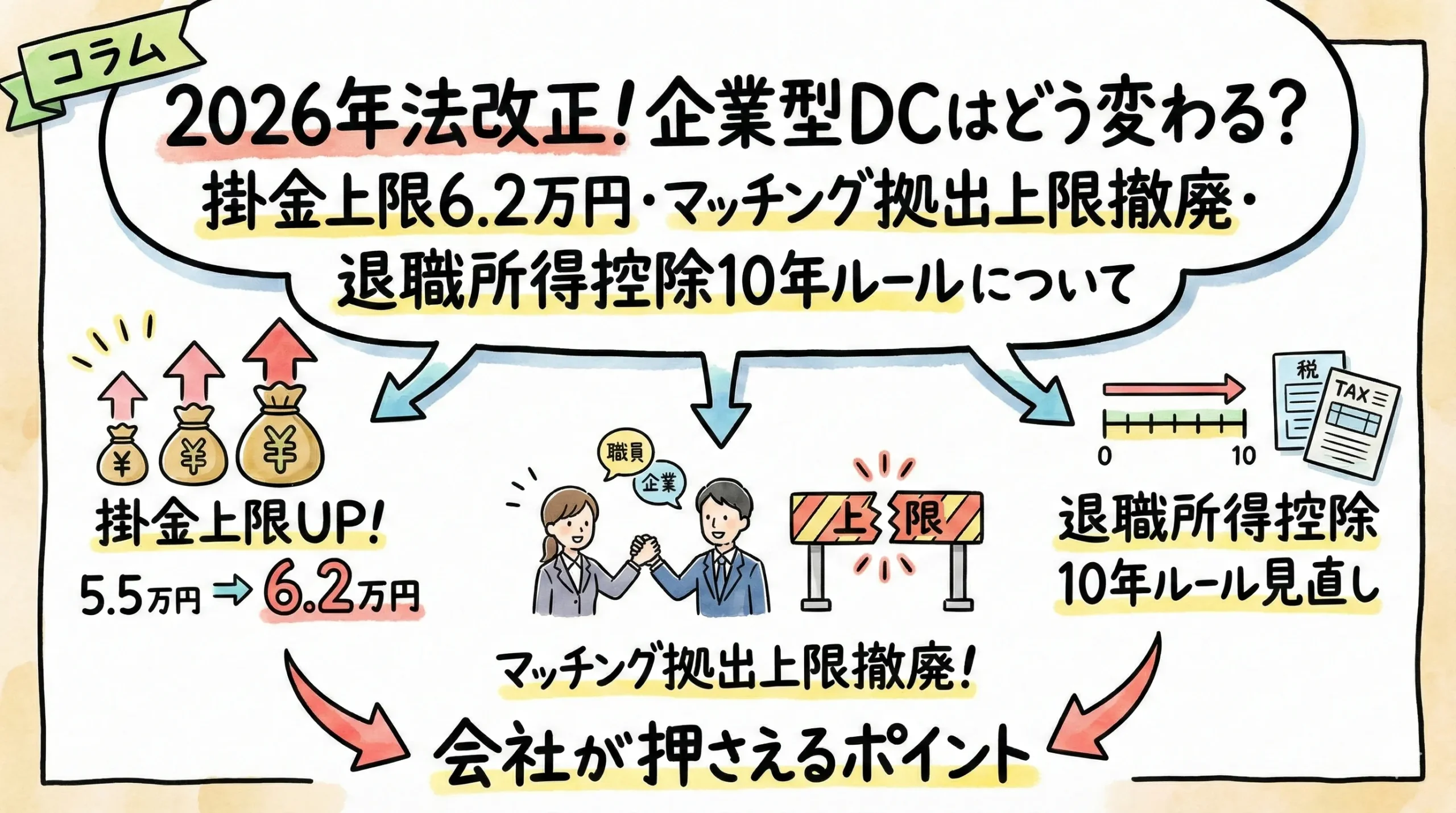

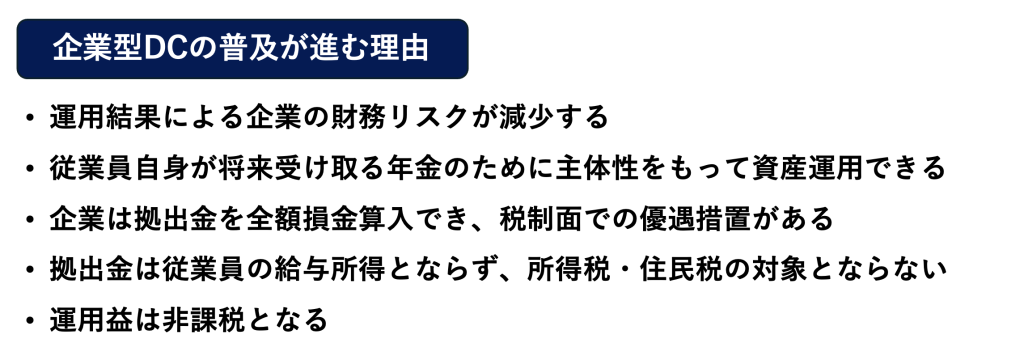

しかし、近年では以下の理由により、確定給付年金に代わり、企業型DCの普及が進んでいます。

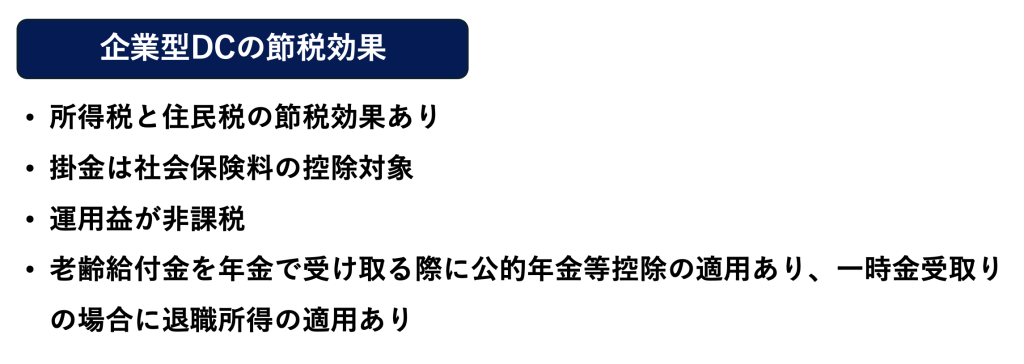

また、企業型DCには次のような高い節税効果も期待できます。

従業員および役員の資産形成につながる制度であり、今後ますます注目されると考えられます。

企業型確定拠出年金の手数料の基礎知識

大別すると、企業型DCの手数料には運営管理費用と資産管理費用の2種類があります。企業型DCを活用して、資産を運用する場合、これらの手数料も念頭に置く必要があります。

企業型DCにかかる手数料の特徴は、個人型確定拠出年金(iDeCo)の場合には個人が負担する手数料を、従業員ではなく企業が負担する点です。

手数料の具体的な金額は、選定した金融機関や加入形態により異なります。具体的には、企業が単独で加入するのか、複数の企業が加入する総合型を選択するのか、それによって費用が異なる可能性があります。そのため、自社に合った運営管理機関や資産管理機関を慎重に選ぶことが重要です。

ほかに必要となる支出には、従業員に対する投資教育のための費用などがあります。企業型DCは従業員に向けた福利厚生制度です。その効率化のための費用を、企業側が負担することも視野に入れておく必要があるでしょう。

企業型DCの導入にあたっては、手数料の詳細を把握するとともに、導入メリットと費用負担を十分考慮し検討することが重要です。

以下では、2種類の手数料について解説します。

運営管理手数料

企業型DCの運営管理手数料は、制度を運営するうえで必要な経費であり、運営管理機関に対して支払われます。運営管理機関は、従業員の情報管理、運用商品の選定、投資に関する教育支援などを行い、導入時または運営時の企業サポートも行います。

運営管理手数料は、経費として認められるため税制上のメリットもあります。

厚生労働省のサイト(※1)によると、運営管理機関は2023年10月現在223社で、主に金融機関が登録されています。

運営管理機関が破綻した場合、従業員の年金資産は全額保証され、別の金融機関に引き継がれる仕組みとなっています。企業は、長期間の運用を前提に、自社に合った運営管理機関を選択する必要があります。

大別すると、運営管理手数料には次の3つがあります。

- ・初期費用

- ・毎月発生する費用

- ・その他の費用

以下では、それぞれについて詳しく解説します。

初期費用

企業型DCを導入する際、初期費用として主に「導入一時金」「口座開設手数料」が必要です。

導入一時金は、制度を始める際に必要となる手数料です。具体的には、運営管理機関と契約を結ぶための手続きや制度設計などにかかる費用が含まれます。また、この費用は、1事業所ごとに発生するのが一般的です。

口座開設費用は、従業員一人ひとりが掛金を運用するための口座開設費用です。企業型DCを利用する従業員数に比例して総額が変動します。

導入一時金の具体的な金額は、企業によって異なりますが、口座開設手数料はどのサービスでも一緒です。

【導入一時金と口座開設手数料の例】

| 手数料 | 金額 |

| 導入一時金 | 220,000円/事業所 |

| 口座開設手数料 | 3,300円/加入者 |

初期費用は企業負担であり、運営管理機関によって具体的な金額や負担条件が異なるため、事前に見積もりで詳細を確認しておきましょう。

毎月発生する費用(経常費用)

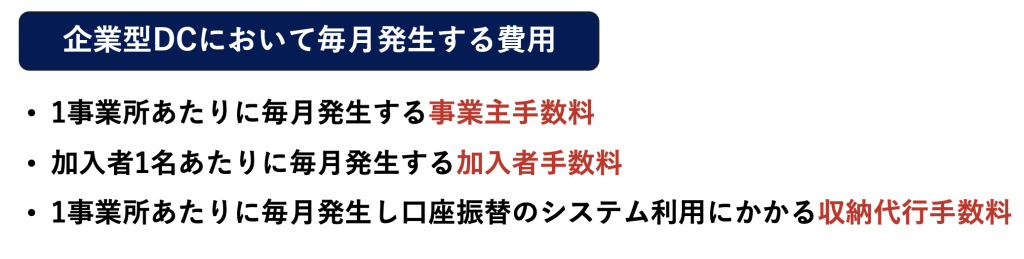

企業型DCには、毎月発生する費用もあります。この費用には、主に以下の3つがあります。

企業は、制度を維持するためにこれらの費用を毎月支払います。

「事業主手数料」は、企業型DCの運営に伴う事務手続きや管理業務に対する費用です。事業所単位で最低14,850円を支払わなければいけません。

「加入者手数料」は、企業型DCへの加入者が自分の専用口座で運用するために必要な維持費です。掛金を拠出する加入者のみが課金されます。

「収納代行手数料」は、掛金を企業が加入者から回収し、運営管理機関に振り込む際に発生する手数料です。

| 手数料 | 金額 |

| 事業主手数料 | 14,850円/事業所 |

| 加入者手数料 | 660円/加入者 |

| 収納代行手数料 | 330円/事業所 |

その他の費用

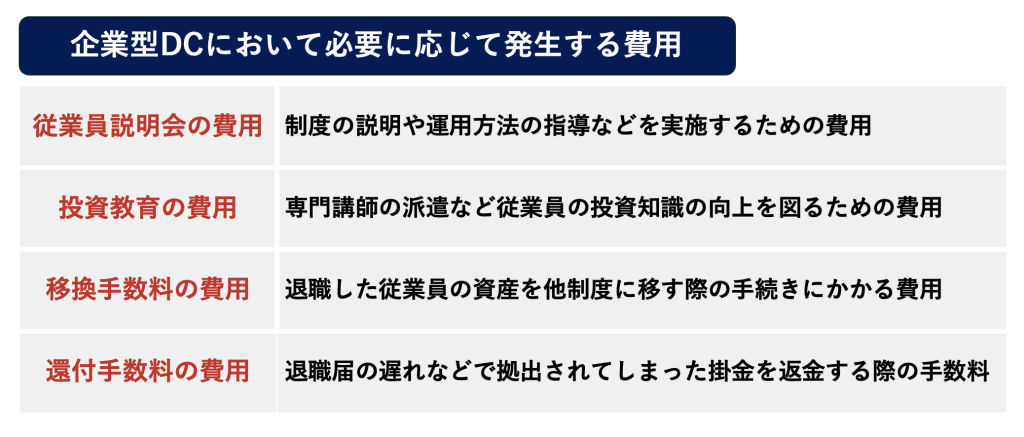

初期費用や毎月発生する費用以外にも、特定の状況のみに発生する手数料として「移管手数料」や「還付手数料」などがあります。代表的なものは以下のとおりです。

これらの費用は、制度の適切な運営と従業員の理解を深めるために必要な費用です。特に投資教育は、従業員自身のニーズに合った運用を行うために必要なものといえます。

また、従業員に対する投資教育は、事業主の努力義務とされており、制度の加入後も継続的な投資教育を提供する必要があります。

移管手数料は、運営管理機関が資産の移行手続きや記録の引き継ぎをするための費用です。従業員が転職や退職に伴い、企業型DCで運用していた資産をiDeCoや他の企業型DCに移す際に発生します。

還付手数料は、還付処理の事務作業や法的手続きをするための費用です。従業員が企業型DCの適用外となり、退職届の遅れなどで拠出されてしまった掛金を払い戻す場合に発生します。

資産管理手数料

企業型DCの資産管理手数料は、年金資産の管理・運用に必要な経費であり、資産管理機関に対して支払われます。資産管理機関は、主に信託銀行、証券会社、生命保険会社などで、掛金の管理、運用商品の購入、給付金の支払いが主な役割です。

資産管理手数料は、従業員が運用している年金資産の過去6ヶ月間(2月末時点と8月末時点)の月末平均残高に基づいて算出され、資産残高が多いほど高くなります。会計処理上では、企業の損金としての取り扱いとなるため、税務上のメリットにも繋がります。

また、企業の脱退や倒産に備え、1年分の資産管理手数料を無利息の預託金として預ける必要があります。この預託金は、不足分は積み増し、超過分は返還される仕組みとなっています。

企業型DCは、長期間運用することを前提に設計された制度です。資産管理手数料の支払いは長期に及ぶため、財務計画に組み入れる必要があるでしょう。

資産管理機関によっては、他の手数料がかかる場合もあります。次のような場合に「資産管理機関契約締結にかかる取扱手数料」として1事業主あたり33,000円の手数料を定めています。

・申し込み時に申告する厚生年金被保険者数が事業主単位で50名未満の場合に課金対象

資産管理手数料以外に、このような手数料が発生する場合もあるため、資産管理機関に事前に確認しましょう。

企業型DCを導入する3つのメリット

企業型DCを導入する主なメリットは、以下のとおりです。

・掛金を全額損金算入できる

・社会保険料の負担を軽減できる

・優秀な人材の確保・定着につながる

各メリットについて詳しく解説します。

1.掛金を全額損金算入できる

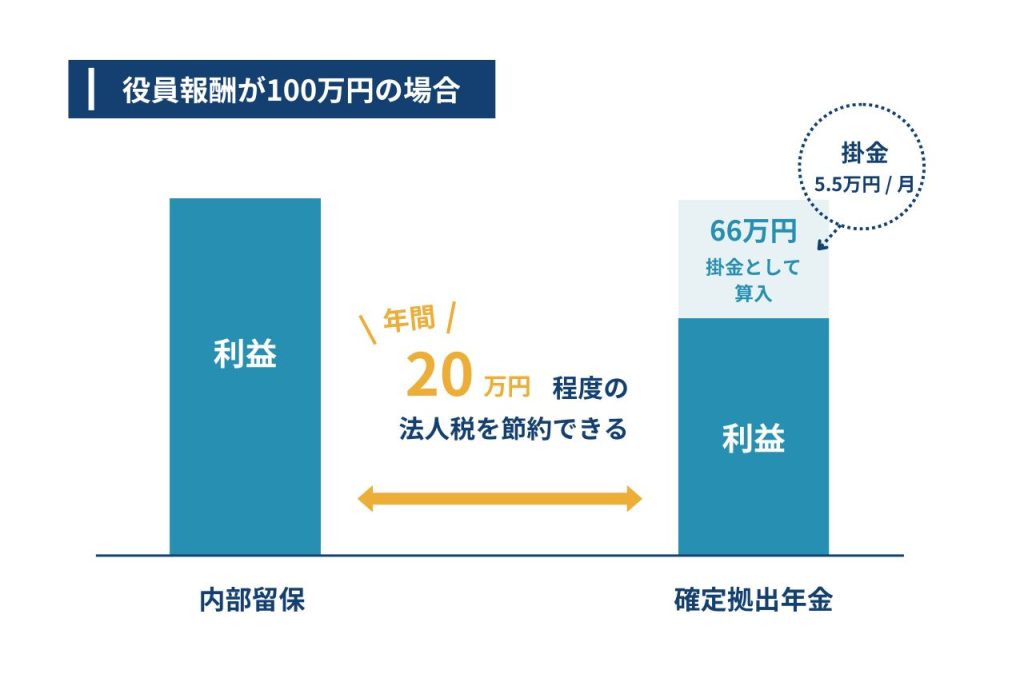

企業型DCを利用すれば、企業が拠出する掛金を全額損金算入できる点が大きなメリットのひとつです。つまり、企業が毎月拠出する掛金が税務上の経費として認められます。

役員への報酬や福利厚生費は一部が損金扱いとされるケースが多いですが、企業型DCの掛金の場合は例外的に全額が対象です。そのため、企業の課税所得が減少し、結果として法人税の負担を軽減できます。

例えば、役員報酬が100万円ある役員が毎月5.5万円(年間66万円)の掛金を拠出する場合、年間で20万円程度の法人税を節約できます。役員報酬は従来と変わらず支払われ、給与明細も変更の必要がありません。

このように、福利厚生を充実させながら、企業も税制上の優遇を受けられます。

2.社会保険料の負担を軽減できる

企業型DCを導入することで、社会保険料の負担を軽減できるメリットもあります。社会保険料は、従業員の給与に基づいて企業と従業員が半分ずつ負担する仕組みです。しかし、企業型DCでは企業が拠出する掛金は、社会保険料を計算する際の給与総額に含まれません。

具体的には、掛金分が給与から控除されるため、社会保険料算出の基準となる給与額が低くなります。その結果、企業が支払う厚生年金保険料や健康保険料などの負担額が減少します。また、従業員にとっても社会保険料の負担が軽くなります。

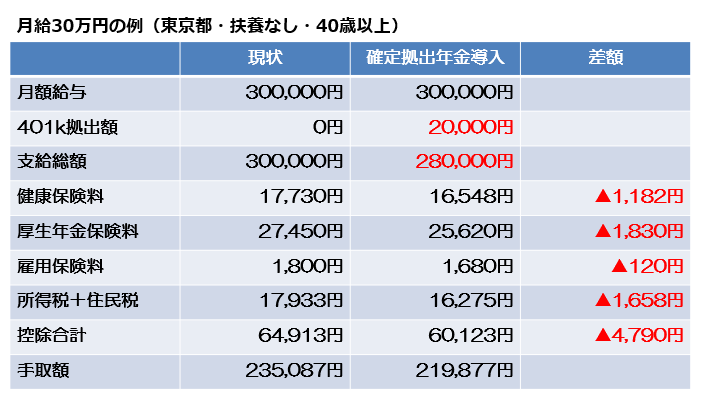

例のように、月給30万円(東京都・扶養なし・40歳以上)の場合、毎月の掛金を20,000円にすると、控除額の差は毎月4,790円です。年間にすると57,480円もの違いになります。

このように、企業型DCを導入することは、企業と従業員の双方にとってメリットが大きく、特に人件費の削減と従業員満足度の向上を両立できます。

3.優秀な人材の確保・定着につながる

企業型DCを導入することは、優秀な人材の確保や従業員の定着にもつながります。特に、情報感度が高く将来を見越して行動できる人材は、福利厚生制度が充実している企業を好む傾向があります。企業型DCは、従業員の老後の資産形成を支援する制度であり、長期的な視点を持つ優秀な人材にとって魅力的でしょう。

また、既存の従業員に対しても、企業型DCの導入は働きやすさや安心感を提供するため、退職防止の効果が期待できます。将来の生活に対する不安を軽減できる福利厚生制度は、従業員満足度を向上させるだけでなく、長期的な雇用維持にもつながります。

企業型DCは人材戦略の一環として重要な役割を果たし、導入することで企業の競争力を高めつつ、従業員との信頼関係を強化できるでしょう。

企業型確定拠出年金(企業型DC)を導入する3つのデメリット

企業型DCを導入することで多くのメリットが得られますが、その一方でいくつか注意すべきデメリットもあります。企業型DCの導入の主なデメリットは、以下のとおりです。

・掛金を拠出するための資金が必要になる

・運営コストがかかる

・制度改定にともなって負担が増える

導入するメリットだけでなく、デメリットも理解したうえで、企業型DCを始めましょう。

1.掛金を拠出するための資金が必要になる

企業型DCの導入に伴うデメリットのひとつは、掛金を拠出するための資金負担です。

企業型DCでは、従業員のために毎月拠出する資金は、企業が負担するため、掛金分の財源を確保しなければいけません(ただし選択制では給与の一部から掛金を拠出するため、企業の財務負担は増えません)。

特に、企業の従業員数が多い場合や掛金額を高めに設定する場合は、企業の資金負担が大きくなります。そのため、企業型DCを導入する際は、掛金拠出が企業の財務に与える影響を十分に考慮することが重要です。

また、長期的な運営を見据えて入念に資金計画を立てなければいけません。安定した制度運営のためには、掛金額や企業の財務状況を慎重に調整することが必要です。

企業型DCの導入を検討する際には、資金計画を綿密に立てることで、拠出金の負担を軽減できるでしょう。

2.運営コストがかかる

企業型DCを導入する2つ目のデメリットは、運営コストがかかる点です。具体的には、導入時に制度を構築するためのコンサルティング費用や、運営管理機関などに支払う手数料が発生します。また、運営に伴う事務作業も増えるため、企業の負担が増えます。

また、企業型DCは一度導入すると簡単に中止できないため、長期的に運営コストを支払い続けなければいけません。運営コストには、従業員の資産管理手数料や、定期的な制度の見直しに伴う費用などが含まれます。

このように、運営コストは企業の財務状況や事業計画に影響を与える可能性があるため、導入時には、長期的なコストを見据えた資金計画が重要です。

3.従業員への説明や制度改定を把握する必要がある

企業型DCを導入する際には、従業員への説明や制度改定を把握しなければいけません。企業型DCを導入する際は、既存の賃金制度や退職金制度の見直しが必要になる場合があり、制度設計の段階で慎重な調整が求められます。

また、企業型DCを適切に運営するためには、法改正や社会情勢の変化に応じた規程の改定も必要です。規程の改定が必要になった場合、企業は従業員に対して変更内容を丁寧に説明し、必要に応じて同意を得るプロセスを進めることが求められます。従業員が制度内容を十分に理解できるように、説明会の実施や資料配布をすると、企業担当者にとって大きな負担となるでしょう。

株式会社マウンティンでは、導入時に説明会や勉強会を実施し、導入後のフォローも充実しているため、企業担当者の負担を軽減できます。

企業型DCの導入方法

企業型DCを導入する際の主な流れは、以下のとおりです。

1.運営管理機関の検討

2.制度設計

3.予算の試算

4.導入スケジュール検討

5.社内承認

6.従業員説明

7.DC加入手続き

8.運用開始

まず、企業型DCの運営管理機関を選定します。サービス内容や手数料体系を比較し、企業に適した運営管理機関を選びます。

次に、制度設計で掛金額・対象者・運用商品などの詳細を決定します。既存の退職金制度や賃金制度との整合性を考慮することが大切です。その後、予算の試算で、掛金や運営コストが企業の財務に与える影響を検討し、導入後の資金計画を明確にします。

導入スケジュールの検討も欠かせません。導入に必要な期間を見積もり、各工程を計画的に進めるスケジュールを策定します。経営陣や関係部署と連携し、社内承認を取得した後は従業員説明で、企業型DCの仕組み・メリット・利用方法などを従業員にわかりやすく伝えます。運営管理機関と連携しながら、加入手続きが完了すれば、運用開始です。運用後も定期的に状況を確認し、必要に応じて制度を見直します。

導入手順を計画的に進めることで、企業型DCをスムーズに導入・運営できるでしょう。

株式会社マウンティンの「総経401kプラン」をおすすめする4つの理由

これまで解説してきた企業型DCを導入するメリット・デメリットを理解したうえで、企業型DCの導入を検討する際は、株式会社マウンティンの「総経401kプラン」がおすすめです。それぞれの理由を詳しく解説します。

1.加入者数に関係なく導入できるため

「総経401kプラン」では、加入者の数に関係なく導入できる点が大きな特徴です。

加入者数が一定以上であることを条件とする企業型DCは少なくありませんが、「総経401kプラン」では人数制限がありません。中小企業や小規模企業にとっては、従業員数が少なくても導入できることが大きなメリットです。

例えば、加入者が1名だけの場合や、企業が役員のみの場合でも対応できるため、幅広い企業に適しています。そのため、従業員規模にかかわらず、老後の資産形成をサポートする福利厚生制度を構築できます。

2.豊富な運用商品から選べるため

「総経401kプラン」では、豊富な運用商品ラインナップからの選択が可能です。

インデックス型の運用商品が充実しており、手数料の低い良質な金融商品を選べます。低コストでの運用が可能な商品を幅広く揃えているため、加入者が負担を抑えながら効率的に資産形成できます。

また、投資信託を購入する際には販売会社へ購入時手数料(販売手数料)を支払う必要がありますが、「総経401kプラン」では投資信託の購入時手数料(販売手数料)が一切かかりません。そのため、資産運用を始める際のハードルが低く、加入者は初期コストを気にせず、多様な商品から自分に合った運用先を選べます。

3.運営管理手数料を抑えられるため

「総経401kプラン」は、企業型DCの導入を検討する企業にとって、運営管理手数料を抑えられる点が大きなメリットです。システムコストを効率的に低く抑えられるため、比較的、割安な運営管理手数料を提示します。

企業型DCの運営管理手数料は、従業員や企業が制度を利用する際に必要な費用であり、長期的に考えれば決してコスト負担は小さくありません。しかし、「総経401kプラン」は運営管理手数料が割安なため、企業はコスト負担を軽減でき、より少ない費用で高品質な制度運営ができます。

4.導入前後のフォローが充実しているため

「総経401kプラン」では、導入前後に充実したフォロー体制を設けています。具体的には、以下のとおりです。

・従業員説明会や投資教育

・事務手続き

・給与明細変更の説明

企業型DCの導入前には、従業員説明会や投資教育だけでなく、加入者・掛金の登録や退職者の手続きなどの事務手続きもおこないます。そのため、総務担当者の負担を軽減できます。

また、企業型DCの導入後は、給与明細に生涯設計手当を追加変更することが必要です。給与明細上の変更処理の説明もいたします。

企業型DCの導入には「総経401kプラン」をご検討ください

本記事では、企業型DCの導入費用の内訳や料金、導入するメリット・デメリットについて解説してきました。

企業型DCを導入することで、掛金を全額損金算入でき、社会保険料の負担を軽減できます。また、優秀な人材の確保・定着にもつながります。ただし、掛金を拠出することから、財源を確保しなければいけません。また、法改正や社会情勢の変化に伴って、制度の改定や従業員への説明が必要です。このような企業の負担を懸念している方も少なくないでしょう。

企業型DCの導入には、当社サービス「総経401kプラン」がおすすめです。1名でも利用可能であり、導入前後のフォローも充実しています。そのため、コストやリソースの観点からも中小企業でも導入しやすくなっています。

当社は、これまでに700社以上(2024年12月時点)の企業に対して、企業型DCの導入を支援してきました。豊富な実績とノウハウを活かし、「総経401kプラン」について具体的かつ丁寧に説明いたします。企業型DCの導入をご検討中の方はぜひ一度お気軽にお問い合わせください。