「歯科医師国民年金基金のデメリットを知りたい」

「歯科医師国民年金基金の代わりの制度には何がある?」

このようにお悩みではありませんか?

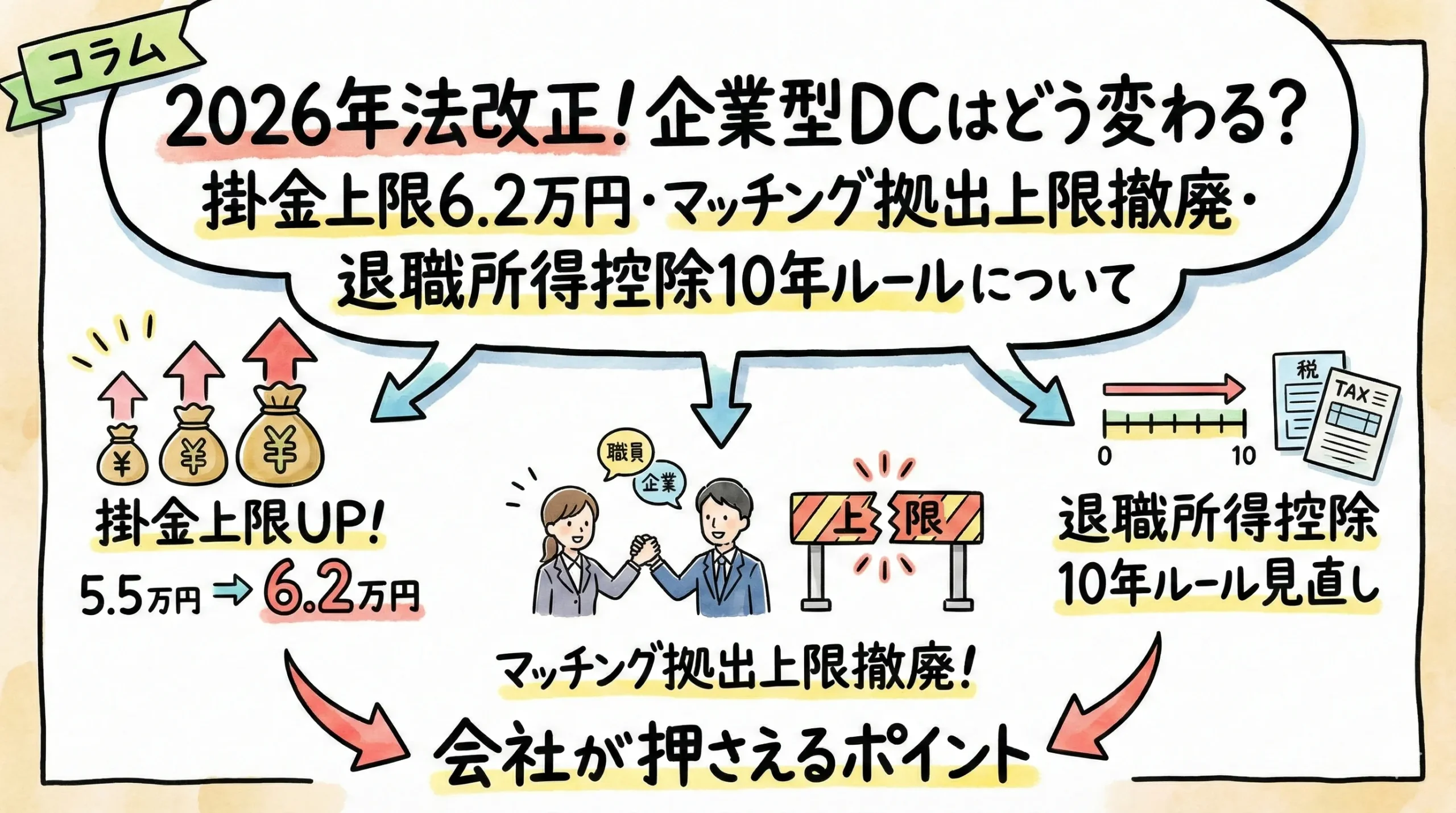

結論、歯科医師国民年金基金にはメリットもデメリットもあり、デメリットを回避する方法として「企業型確定拠出年金(以下、企業型DC)の選択肢があります。企業型DCを導入すれば法人の医療従事者の退職金制度として活用でき、人材確保や離職率の抑制など歯科医師業界の課題の解決にも寄与するでしょう。

本記事では歯科医師国民年金基金の概要やメリット・デメリット、向いている方・向いていない方の特徴、歯科医師国民年金のデメリット回避のために加入したい「企業型確定拠出年金(企業型DC)などについて解説します。

株式会社マウンティンは、企業型確定拠出年金の導入から運用までをトータルサポート。これまでに700社以上*の企業導入を成功に導いた豊富な実績とノウハウで、貴社の課題に寄り添い、最適な支援を提供いたします。

*2024年12月時点

【このような方へおすすめ】

・税負担を減らしたい

・社会保険料を減らしたい

・福利厚生を拡充したい

・退職金対策、資産形成をしたい など

【当社の強み】

・ワンストップ支援:総合経営グループのノウハウで貴社の手間を削減

・専門家によるサポート:CFP(FP)や税理士による勉強会・事前説明会を開催

・幅広い導入実績:一人社長から中小企業まで、多様な企業での支援経験

企業型確定拠出年金を活用した場合の節税効果や資産形成のシミュレーションも行っております。貴社に最適なプランをご提案しますので、お気軽にお問い合わせください。

歯科医師国民年金基金とは?

歯科医師国民年金基金とは、歯科医師などの自営業者と会社員や公務員の年金額の差を解消するために、いわゆる「2階部分」に相当する年金として日本医師会が母体になって始まった制度です。

平成3年(1991年)の発足当初は歯科医師のみが加入対象でしたが、平成25年(2013年)からは歯科診療所に従事する従業員ならびに60歳以上65歳未満の国民年金の「任意加入被保険者」も加入できるようになりました。

歯科医師国民年金基金には特徴が異なる7種類の年金があり、これらを組み合わせて月額6万8,000円の範囲内で自分に合うプランを自由に設定できます。

またiDeCo(個人型確定拠出年金)に加入している場合は、iDeCoの掛金と合わせて月額68,000円以内が上限です。

歯科医師国民年金基金のメリット

歯科医師が個人事業主である場合、国民年金の第2号被保険者(会社員など)だった期間がない限り、老後に受け取れるのは老齢基礎年金のみです。歯科医師国民年金基金に加入しておくことで厚生年金などが属する「2階部分」の制度として将来の年金額の増加が期待できます。

そのほかにも歯科医師国民年金基金にはメリットがあるため、事前に把握しておくことが大切です。

ここでは歯科医師の方が知っておきたい、歯科医師国民年金基金のメリットを解説します。

自分で運用ができる

歯科医師国民年金基金は、加入者自身でプランを選択し、自分自身で年金資金を運用できる点がメリットです。自身の責任やリスク許容度、将来設計などをもとに、将来の年金受給額が増額できるように運用方法を選択できます。

例えばリスク許容度に自信がある方は、長期的に成長が見込める投資商品を選んで積極的に資産形成を進められます。

将来の年金受取額の増加が期待できる

もともと、歯科医師は一般の会社員と比較しても高い収入を得られる可能性があります。つまり、国民年金について40年(480月)の年金保険料を無理なく納めて、満額の老齢基礎年金を受け取りやすいです。

加えて、歯科医師国民年金基金を運用して受給額の増加が期待できます。

歯科医師の収入であれば、最高6万8,000円の拠出は十分に可能であり、将来的に「満額の老齢基礎年金+歯科医師国民年金基金の受給」で大きな年金を受給できるでしょう。

税制優遇を受けられる

歯科医師国民年金基金のメリットの1つに、税制優遇が受けられる点もあります。歯科医師国民年金基金で支払う掛金は、全額が「社会保険料控除」、受け取る年金は「公的年金等控除」の対象となり、所得税や住民税の軽減が可能です。

例えば課税所得額が400万円の方の所得税率は20%、住民税率は10%と計30%です。年間の掛金額が50万円と仮定すると、50万円×0.3=15万円となり、所得税と住民税が合計で15万円軽減されます。

民間の個人年金保険の場合は所得税4万円、住民税2万8,000円の控除が上限であり、所得税と住民税の軽減額は約1万円に過ぎません。

民間の保険と比較しても節税額が大きく、年収の高い歯科医師であればより多くの税金を節税できる可能性もあります。

歯科医師国民年金基金のデメリット

歯科医師国民年金基金には将来の年金受給額を増やせる以外に節税につながるなどのメリットがありますが、デメリットもあります。主なデメリットとしては加入条件が複雑であること、口数制度が複雑であること、インフレリスクの存在などが挙げられます。

歯科医師国民年金基金のメリットだけでなくデメリットも把握したうえで、ほかの制度と上手に組み合わせた運用が将来の資産形成には大切です。

加入条件を満たさないと制度を利用できない

歯科医師国民年金基金には加入条件があり、歯科診療所に勤めていれば全員が加入できるわけではありません。

加入するためには、以下の3つの条件を全て満たす必要があります。

| 【歯科医師国民年金基金の加入条件】 次の3つの条件を全て満たす方 ・国民年金の第1号被保険者(20歳以上60歳未満)または国民年金の任意加入被保険者(60歳以上65歳未満)の方 ・歯科診療所に従事する歯科医師または従業員の方 ・他の国民年金基金に加入していない方 |

なお、以下のいずれかに該当する方は歯科医師国民年金基金に加入できません。

| 【歯科医師国民年金基金に加入できない方】 ・国民年金保険料の納付が免除、猶予されている方(※) ・厚生年金の加入者、及びその被扶養配偶者の方(第2号、第3号被保険者) ・農業者年金に加入されている方 ※障害基礎年金を受給するなど、法定免除されていても免除期間中の保険料を納付する方、産前産後期間中で保険料納付が免除されている方は加入できます。 |

年金の制度が複雑に感じる人もいる

歯科医師国民年金基金は、制度内容が複雑であることにデメリットを感じる可能性があります。

まず、1口目は以下の2種類の終身保険からプランを選択します。

| A型:65際からの終身年金(遺族一時金の保証付) B型:65際からの終身年金(遺族一時金の保証なし) |

2口目以降は、1口目を含めて月額6万8,000円以内で家計の余裕に応じて、以下の組み合わせから選択できます。

| 年金支給期間 | 遺族一時金保証期間 | ||

終身年金 | A型 | 65歳から終身 | 加入時から80歳まで |

| B型 | 65際から終身 | なし | |

確定年金 | Ⅰ型 | 65歳から80歳 | 加入時から80歳まで |

| Ⅱ型 | 65歳から75歳 | 加入時から75歳まで | |

| Ⅲ型 | 60歳から75歳 | 加入時から75歳まで | |

| Ⅳ型 | 60歳から70歳 | 加入時から70歳まで | |

| Ⅴ型 | 60歳から65歳 | 加入時から65歳まで | |

ただし、自由といってもルールはあり、2口目以降の確定年金に加入する場合は全体の年金額の半分以上は終身年金となるよう組み合わせる必要があります。

このように、制度内容が理解しにくいと感じる可能性もあるでしょう。

インフレリスクがある

インフレリスクがある点も、歯科医師国民年金基金のデメリットの1つです。

国民年金基金で将来に受け取れる金額は投資口数によって異なりますが、いずれにしても将来的に受け取れる年金額はあらかじめ確定しています。

よって将来的にインフレが進んで日本円の価値が下がったときに、資産の目減りを回避するインフレヘッジの機能がありません。

年金を受け取るまでに物価上昇が続いた場合、現在と比較して受け取れるお金の価値が目減りしてしまい、老後の生活への備えとして不十分になる可能性があります。

歯科医師国民年金基金に向いている方・向いていない方の特徴

歯科医師国民年金基金にはメリット・デメリットがあり、資産形成に向いているかどうかは個人の好みによっても異なります。

歯科医師国民年金基金に向いている方と向いていない方の特徴を端的にまとめると以下のとおりです。

・向いている方・・・控除を受けて節税分を老後に備えたい方

・向いていない方・・・積極運用で老後資金を増やしたい方

歯科医師国民年金基金は掛金の全額が社会保険料控除、将来受け取る金額も公的年金等控除の対象です。将来への金銭的な備えと節税を同時に進めたい方は、歯科医師国民年金基金が向いているでしょう。

一方、歯科医師国民年金基金は将来の受取額が決まっており、リスクを取った積極運用でより大きなリターンを得たい方には向いていない可能性があります。

歯科医師国民年金基金のデメリットを回避するなら企業型確定拠出年金もおすすめ

歯科医師国民年金基金は将来の年金額が増加するものの、昨今の物価上昇を加味すると、インフレによって増やした資産が目減りする可能性があります。

歯科医師国民年金基金のデメリットをカバーできる制度として「企業型確定拠出年金(企業型DC)が新たな選択肢として有力です。

企業型DCは企業が従業員の掛金を拠出して加入者自らが投資商品を選んで運用をおこないます。掛金の全額が所得控除になって所得税や住民税の軽減ができるだけでなく、運用期間中の利益は非課税になり、受け取り時にも税制優遇がある商品です。

歯科医師国民年金基金のデメリットを嫌うなら、お勤めの歯科診療所で企業型確定拠出年金の制度を活用できるか確認してみましょう。

国民年金基金よりインフレリスクに強い

企業型DCは仕組み上、将来の受取額が決まっている歯科医師国民年金基金と比較してインフレリスクに対応しやすいメリットがあります。

運用利回りが物価上昇を上回ることで、インフレに対応しながらも資産を増やせます。

インフレに対応できる投資対象は元本確保型の定期預金ではなく、元本保証がない代わりに効率的な資産運用が可能な「投資信託」です。

将来のリターンは投資対象と運用結果次第で変わりますが、投資信託のトータルリターンは物価上昇を超えるものがあり、運用次第ではインフレにも対応できるでしょう。

リスク許容度に応じた商品選択ができる

インフレを超える可能性のあるリターンを追い求めると値動きの幅が大きくなるため、人によっては「価格の上下を見るのがつらい」と感じることもあります。

企業型DCの場合、大幅な値上がりや利益は期待できないものの、元本が保証された「定期預金」「生命保険」など元本確保型の商品を投資対象として選択できます。

元本確保型の投資対象は投資信託が順調に値上がりしたときと比べて利益は少ないため、企業型DCのメリットである「運用中の利益が非課税」の恩恵が弱くなります。

一方、大きく資産を減らす心配もないため、リスク許容度の低い方は投資対象の一部に定期預金や保険を選択すると資産の値動きを小さくできるでしょう。

複利効果が期待できる

企業型DCはいつ加入するかで運用期間が異なるものの、一般的には20~30年以上の長期加入になります。長期的に投資信託に投資すると「複利効果」を得て効率的に資産形成を進められるメリットがあります。

複利効果とは、運用の利益を元本に加えて再投資をし、さらに大きな利益を得られる投資の仕組みのことです。

長期運用が前提の企業型DCは複利効果を得やすく、利益を現金化しないでどんどん再投資できることで、長期間でまとまった利益を確保しやすくなります。

歯科医師国民年金基金と企業型DCの違い

歯科医師国民年金基金も企業型DCも、投資商品やプランを自身で選んで運用できることは共通しています。また、掛金の全額が所得控除である点も共通です。

一方、運用の方法や将来受け取れる金額の期待値には違いが見られます。

運用方法の違い

歯科医師国民年金基金は運用するプランの選択こそするものの、運用の指示は必要ありません。一方、企業型DCは運用商品を自分で選択できるだけでなく、どのくらいの比率で投資するか、いつ売却するかなどの運用指示を加入者自らが行える点に違いがあります。

運用成果の違い

運用成果について、歯科医師国民年金基金は契約時に決まった金額を原則65歳以降(一部プランでは60歳以降)に受け取ることになり、運用成果によって受取額は変動しません。

一方の企業型DCは元本割れを起こすリスクがありますが、運用成果次第では歯科医師国民年金基金を大きく上回る利益の獲得も可能です。

歯科医師国民年金基金のデメリットが気になる方は企業型DCもご検討ください

歯科医師国民年金基金は、歯科医師の将来のための資産形成の手段として有力な選択肢になる制度です。平成25年度からは歯科診療所に従事する従業員や60歳以上65歳未満の国民年金の任意加入被保険者も加入できるようになったことで、福利厚生として活用しやすくなりました。

一方、加入条件を満たさないと加入できなかったり、インフレリスクを避けにくかったりなどのデメリットもあるため、歯科医師や従業員の満足度向上のためにも企業型DCの導入を検討してみてはいかがでしょうか。

企業型確定拠出年金を導入するなら、当社「株式会社マウンティン」にご相談ください!

グループ企業内に税理士、社会保険労務士、CFPなど確定拠出年金に詳しい専門家が多数在籍しており、企業型確定拠出年金の導入から運用、出口戦略までトータルにサポートいたします。

制度導入のための事務手続きや制度導入の説明会、従業員の投資教育などのサポートも行っており、できるだけ手間をかけずに導入したい企業の方もぜひ一度ご相談ください。

【このような方へおすすめ】

・歯科医師や従業員の資産形成を後押ししたい

・歯科診療所の人材確保や離職率低下を実現したい

・福利厚生を拡充させたい

・医療法人の節税をしたい など

まずは、こちらのボタンからお気軽に資料請求・お問い合わせください。