退職金制度の見直しや人材定着策に悩む企業担当者は少なくありません。

従業員の老後資金を支援しながら、企業の負担も軽減できる制度があれば、導入を検討したいと思う方もいるでしょう。

老後資金が不足するかもしれない懸念も払拭する手段のひとつとして、企業年金制度(以下、企業型DC)があります。企業年金は、企業が共同で設立する法人を通じて、年金制度を運営する仕組みです。

本記事では、企業年金基金の概要や、企業年金の種類、導入するメリット・デメリットをわかりやすく解説します。

株式会社マウンティンでは、企業型確定拠出年金(企業型DC)の導入から運用まで、ワンストップでサポートいたします。

これまでに850社以上*の企業様の導入を成功に導いた実績があり、税理士や社会保険労務士、CFPなどの専門家が在籍するグループの強みを活かし、貴社の課題に最適な支援を提供いたします。

*2025年6月時点

【このような方へおすすめ】

・税負担を減らしたい

・社会保険料を減らしたい

・福利厚生を拡充したい

・退職金対策、資産形成をしたい など

まずは、お気軽に資料請求・お問い合わせください!

企業年金基金とは?

企業年金基金とは、企業が従業員の退職後の生活を支援するために設けた年金制度「企業年金」の運営主体である法人・団体です。

企業年金基金自体は、企業が共同で出資・設立する法人格を持つ団体であり、確定給付企業年金(DB)制度の運営主体として機能します。

企業年金基金が企業の拠出した掛金を管理・運用し、公的年金だけでは不十分な老後資金を補完することで、従業員の安心した生活を保障します。

企業年金と退職金の違い

企業年金と退職金の違いは、受け取り方と受取時期にあります。

退職金は退職時に一括で支給されます。一方で、企業年金は退職後に年金として分割して受け取るケースが一般的です。

企業年金は、「一時金」として退職時に一括で受け取る方法と、「年金」として分割して受け取る方法があります。受給者のライフプランに応じた柔軟な給付が可能です。

また、退職金は原則として退職時に支給されるのに対し、企業年金は加入している制度で受給開始年齢や受取時期が異なります。

| 企業年金 | 退職金 | |

| 受け取り方 | 一時金または年金 | 一時金 |

| 受取時期 | 希望の受給年齢 | 退職したタイミング |

企業年金と厚生年金基金の違い

企業年金と厚生年金には、支給元と加入義務に違いがあります。

厚生年金は、国が運営する公的年金制度であり、会社員や公務員が必ず加入し、将来は国から年金が支給されます。

一方で、企業年金は、企業や企業年金基金などの関連団体が独自に運営する私的年金制度です。国民年金や厚生年金などの公的年金に上乗せして支給されるため、老後の生活資金を補う役割があります。

| 企業年金 | 厚生年金 | |

| 支給元 | 企業または企業年金基金などの関連団体 | 国(日本年金機構などの公的機関) |

| 加入義務 | 企業が任意で導入・加入も任意 | 会社員や公務員は法律で加入が義務 |

企業年金の種類

企業年金には、主に次の3種類があります。

- ・確定給付企業年金(DB)

- ・確定拠出年金(DC)

- ・厚生年金基金

企業の規模や従業員のニーズ、財務状況などを考慮し、最適な制度を選択することが重要です。まずは、各企業年金の特徴を理解しましょう。

確定給付企業年金(DB)

確定給付企業年金(DB)は、将来の給付額があらかじめ決められている企業年金制度です。

従業員にとっては退職後の受給額が確定しているため、老後の生活設計を立てやすいメリットがあります。給付額は勤続年数や給与水準に基づいて計算されることが一般的であり、長期勤続者ほど有利な制度設計です。

企業側は確定した給付に必要な掛金を拠出し、計画的に運用します。ただし、市場環境が悪化した場合には追加拠出が必要になる可能性があり、運用リスクを負担しなければいけません。

実施形態には、企業年金基金を設立して運営する「基金型」と、企業が自ら制度を設ける「規約型」の2種類があります。それぞれの企業に適した形態を選択できます。

確定拠出年金(DC)

確定拠出年金(DC)は、企業が毎月一定額の掛金を拠出し、加入者である従業員が自ら運用する制度です。

将来受け取る年金額は、選んだ商品の運用成果で決まるため、従業員の運用スキルや市場環境が受給額に大きく影響します。

企業にとっては拠出額が確定しているため、将来の財務負担を予測しやすいメリットがあります。運用リスクは従業員が負担するため、企業が抱える財務リスクの抑制が可能です。

主に企業型DCが該当し、企業年金のひとつとして導入が進んでいます。

厚生年金基金

厚生年金基金は、企業が厚生労働大臣の認可を受けて設立し、公的年金の一部を代行しながら、独自に上乗せ給付をする制度です。

国の年金に追加して支給されるため、従業員にとっては手厚い老後保障が特徴でした。しかし、運用環境の悪化や制度上の課題が表面化し、法改正により2014年以降は新たな設立が認められていません。現在は多くの基金が解散し、企業年金基金や確定拠出年金など他の制度へ移行しています。

企業年金の受け取り方

企業年金の受け取り方には、年金形式と一時金形式の2通りの方法があります。

年金形式では、毎月一定額を受け取ることで、安定した老後収入を確保できます。一方で、退職時に全額を受け取る一時金形式では、まとまった資金を自由に利用することが可能です。

一部を一括で受け取り、残りを年金として受け取る併用型の給付も可能な場合があります。

受取方法で税制上の取り扱いが異なるため、個人の税務状況を考慮した選択が重要です。

企業型確定拠出年金(DC)を導入するメリット

企業型DCを導入する主なメリットは、以下のとおりです。

- ・税負担を軽減できる

- ・人材確保や定着率向上につながる

- ・退職金支払いコストを抑えられる

それぞれ詳しく解説します。

税負担を軽減できる

企業型DCを導入することで、税負担の軽減が期待できます。

企業が拠出する掛金は全額損金算入が可能です。課税所得が減少するため、法人税の支払額を抑えられます。

従業員にとって将来の備えとなり、企業側は福利厚生の充実を図りつつ、実質的な税負担の軽減につなげることが可能です。

人材確保や定着率向上につながる

企業型DCの導入は、優秀な人材の確保と既存従業員の定着率向上につながります。

福利厚生が充実することで会社への信頼感が増し、定着率の向上につながるでしょう。

また、年金制度のある企業は求職者からの評価も高く、競合他社と差別化でき、採用活動で優位に立てます。特に長期的なキャリア形成を重視する人材にとって、企業年金は重要な判断材料です。

退職金支払いコストを抑えられる

企業型DCの導入により、退職金の支払いコストを抑えられます。

企業型DCを利用すれば、一時金で支払う従来型の退職金制度とは異なり、毎月の掛金として費用の分散が可能です。結果として、退職者が集中した際の多額な資金流出を避けやすくなります。

また、定期的な拠出で資金の見通しが立てやすくなり、企業の長期的な経営管理や財務計画の安定化にもつながります。

企業型確定拠出年金(DC)を導入するデメリット

企業型DCを導入することでさまざまなメリットが得られる一方で、いくつかのデメリットや課題も存在します。企業型確定拠出年金制度の導入にともなう主なデメリットは、以下のとおりです。

- ・掛金を拠出するための資金が必要である

- ・導入・運営コストがかかる

- ・制度設計や規則の見直しが必要になる場合がある

それぞれのデメリットを十分に検討し、企業の実情に適した制度設計をしましょう。

掛金を拠出するための資金が必要である

企業型DCの導入には、継続的な掛金拠出が必要です。企業の財務状況次第では、拠出の負担が重荷となる可能性があります。

景気の変動や業績の悪化でキャッシュフローが厳しくなった場合でも、拠出義務がある点は大きな負担です。特に業績が不安定な企業や成長投資を優先したい企業には大きな費用負担となるため、慎重に検討しなければいけません。

企業型DCの導入時には、企業の継続的な成長性や財務安定性を考慮したうえで、安定した拠出の可否を判断する必要があります。

導入・運営コストがかかる

企業型DCを導入する場合、一定の初期コストと運営コストがかかります。

企業型DCを始める際には、口座開設やシステム準備などにともなう初期費用が必要です。さらに、毎月の事務費や管理費用などの継続的な支出も発生します。

導入後も、運営管理機関への手数料や手続きに関する管理コストがかかり続けます。企業年金を導入する場合は、制度の恩恵だけでなく、長期的なコスト負担も含めて検討しましょう。

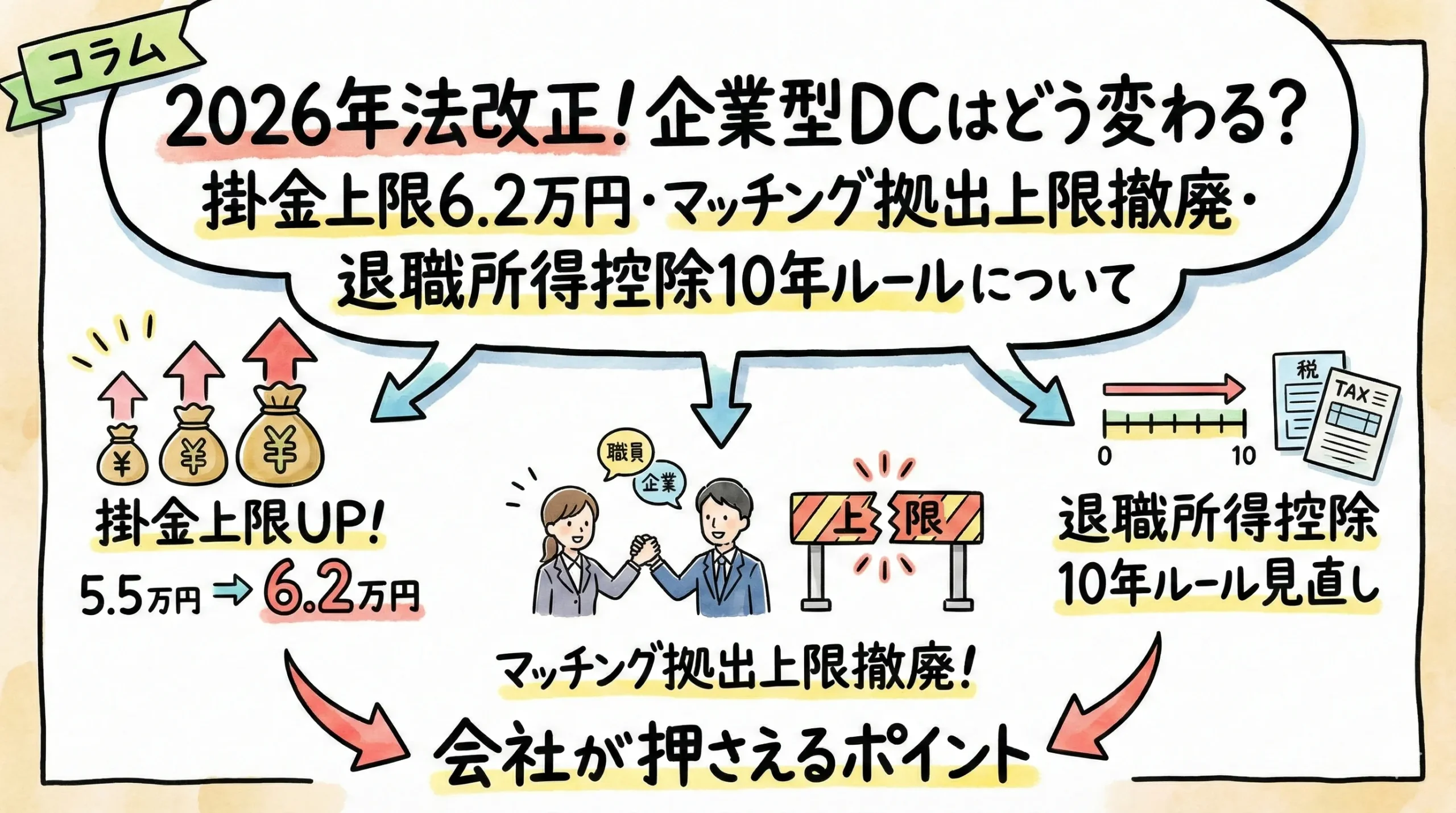

制度設計や規則の見直しが必要になる場合がある

企業型DCの導入後、法改正や企業の状況変化に応じて、既存の制度と整合性をとるため、制度設計の見直しが必要になる場合があります。

また、就業規則への反映や社内説明なども必要であり、関係部署と調整しなければいけません。

法改正への対応には専門的な知識が求められるため、社労士や制度設計の支援機関などの外部専門家への相談費用も発生します。

企業年金の導入には企業型DC「総経401kプラン」がおすすめ

企業年金の導入を検討している企業には、企業型DCの「総経401kプラン」がおすすめです。「総経401kプラン」をおすすめする主な理由は、以下のとおりです。

- ・運営管理手数料を抑えられる

- ・導入前後に充実したフォローを受けられる

- ・加入者数に関係なく導入できる

それぞれ解説します。

運営管理手数料を抑えられる

「総経401kプラン」を利用する企業は、運営管理手数料を抑えられます。

企業型DCの運営管理手数料は、従業員や企業が制度を利用する際に必要な費用です。長期的な観点では、コスト負担は小さくありません。

しかし、「総経401kプラン」は運営管理手数料が割安なため、企業と従業員の双方にとって負担の少ない料金体系を実現しています。

導入前後に充実したフォローを受けられる

「総経401kプラン」の利用で、導入前後に充実したフォローを受けられます。

企業型DCの導入前は、従業員説明会や投資教育で、制度理解の促進と従業員の金融リテラシー向上をサポートします。また、各種事務手続きも代行してくれるため、総務担当者の負担軽減が可能です。

企業型DCの導入後も、給与明細上の変更処理を丁寧に説明してもらえます。

加入者数に関係なく導入できる

「総経401kプラン」は、従業員数の規模に関わらず導入できる制度設計が大きな特徴です。

加入者数が一定以上であることを条件とする企業型DCは少なくありません。しかし、「総経401kプラン」は、従業員数が比較的少ない中小企業や小規模企業でも導入できます。

加入者が1名だけの場合や、企業が役員のみの場合でも導入可能です。

企業年金を正しく理解して導入を検討しよう

本記事では、企業年金基金の概要や、企業年金の種類や受け取り方、導入するメリット・デメリットを解説しました。

企業年金は、退職後の生活を支える重要な制度です。退職金との違いや公的年金との関係を理解することで、より適切な制度設計が実現できます。

企業型DCや企業年金基金など種類も多く、自社に合った制度を選択しなければいけません。また、導入にはコストや制度設計の手間もありますが、人材定着や税負担の軽減などの効果も見込めます。

企業年金制度の仕組みを正しく理解し、自社の成長につながる年金制度を導入してみてはいかがでしょうか。

株式会社マウンティンは、850社以上(2025年6月時点)の導入支援実績がある、企業型確定拠出年金(企業型DC)の導入支援のプロフェッショナルです。確かな知識と豊富な実績で、企業型DCの導入を支援します。

企業型DCでは、会社拠出型で掛金を拠出した場合、全額損金で経費計上でき、法人税の節税にもなります。また、当社のプランでは、一人法人でも企業型DCを導入する企業もあります。

まずは、こちらのボタンからお気軽に資料請求・お問い合わせください。