「企業型確定拠出年金で、運用商品の選び方がわからない…」

「おすすめの配分があれば知りたい」

企業型確定拠出年金を導入すると、従業員からこのような質問や悩みが寄せられることがあります。企業は従業員に対して投資教育を実施しなければならないので、運用商品の選び方を把握しておくことが大切です。

本記事では、運用商品のおすすめの選び方や配分を理解するために、まず企業型確定拠出年金における商品の種類と、商品選択の割合とリスクについてグラフを用いて解説します。記事の後半では、主な運用手法と、おすすめの運用方法・配分を紹介します。

企業型確定拠出年金の商品を選ぶのは、加入者である従業員です。この記事を読むと選び方の基本となる考えが理解できるので、従業員の投資教育にぜひお役立てください。

1.企業型確定拠出年金とは?商品にはどんな種類がある?

企業型確定拠出年金とは、企業が掛金を拠出し、加入者である従業員が運用して老後の資金を形成する制度のことです。拠出時や運用時だけでなく、受け取り時にも節税ができ、退職金制度として導入する企業が増加しています。

企業型確定拠出年金についての詳細は、以下の記事で解説しています。導入するメリットについても詳しくご紹介しているので、あわせてご覧いただけると幸いです。

▶企業型DC(企業型確定拠出年金)とは?導入に迷っている人事担当者必見

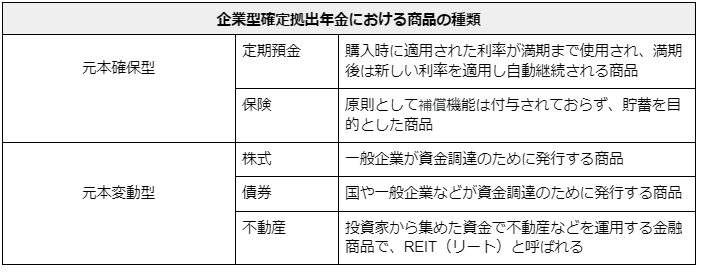

企業型確定拠出年金で用意されている商品には、大別して「元本確保型」と「元本変動型」の2種類があります。

次に、それぞれの商品の特徴を解説します。

2.元本確保型

元本確保型とは、元本割れのリスクがない商品のことです。受け取り時に、元本と利息の合計である元利金をもらえます。元本確保型は、元本割れのリスクがないので掛金をそのまま取り戻せる点がメリットです。一方で、低金利が続く現状では、老後に必要な資産が増えない点がデメリットといえます。

元本確保型には「定期預金」と「保険」があり、それぞれの特徴を次に解説します。

2-1. 定期預金

定期預金は、購入時に適用された利率が満期まで使用され、満期後は新しい利率を適用し自動継続される商品です。商品の提供会社が破綻しない限り、元本が減るリスクはありません。提供会社が破綻してしまった場合は、元本1,000万円とその利息が保護対象となります。

低金利が続く現状では、定期預金の商品を運用しても老後に得られるリターンはあまり期待できません。しかし、通常の定期預金を利用するより、企業型確定拠出年金で定期預金の商品を運用した方が、さまざまな税制優遇があります。そのため、元本を確保して節税しながら堅実に老後資金を積み立てたい人におすすめです。

2-2. 保険

企業型確定拠出年金の保険は、貯蓄を目的とした商品です。通常の保険のように、死亡保障などの機能はありません。損害保険会社が取り扱う損害保険商品には、ケガによる死亡で給付金が割り増しになるケースもあります。しかし、原則として補償機能は付与されておらず、貯蓄を目的としている点が特徴です。

上記の定期預金と同様、保険の積み立て金にも利息がつき、満期になると元利金を受け取れます。定期預金と異なる点は、保険商品を中途解約すると解約控除が適用され、元本割れの可能性があることです。途中で解約するときは、元本割れが生じないか確認しましょう。

3.元本変動型(投資信託)

元本変動型は投資信託とも呼ばれ、投資家から集めたお金の運用をプロが担う商品を指します。元本割れのリスクはありますが、運用状況によっては元本確保型よりも老後資金が大きく増える可能性があります。長期的に積み立てることで、元本割れのリスクを抑えながら資産形成ができます。また、投資信託の商品を売却し、他の商品を購入する、いわゆるスイッチングを手数料なしで行える点もメリットです。

元本変動型には、株式、債券、不動産の3種類が主にあります。値動きが異なる資産や地域に資産を分配して投資すれば、元本が減るリスクを小さくできます。

3-1.株式

株式は、一般企業が資金調達のために発行します。そのため、企業型確定拠出年金の運用者が「株式に投資する」とは、「企業に出資する」ことと同様の効果があります。

株式投資は、元本確保型の定期預金や保険とは異なり、値上がり益が期待できます。株価は企業の業績などを反映しているので、景気が良ければ大きな収益を得られるでしょう。さらに、企業の株主優待を受け取れる場合もあり、投資の楽しみを増やしたい人におすすめです。

一方で、企業の業績や景気が悪化すると、株価も同じく影響を受けるので、定期預金などと比べてリスクが高い点に注意が必要です。

3-2.債券

債券は、国や一般企業などが資金調達のために発行します。そのため、企業型確定拠出年金の運用者が「債券に投資する」とは、「国や企業にお金を貸す」ことを意味します。

債券を満期まで保有すると元利金を受け取れるので、株式と比較して安定的です。しかし、債券の発行体である国や企業の財務状況によって債券価格は変化します。発行体に返金能力があるか確かめるために、民間の格付会社が付与する「格付」を参考にすると良いでしょう。

3-3.不動産

投資家から集めた資金で不動産などを運用する金融商品は、REIT(リート)と呼ばれています。「REITに投資する」とは、「間接的に不動産の運営に携わる」ことと近い効果があります。

REITの配当金は主に家賃収入で生まれるため、安定した配当が期待できる点がメリットです。また、家賃は物価上昇に合わせて高くなる傾向にあるので、インフレに強い点も特徴の一つです。

しかし、景気が悪化して家賃収入が下がると、REITも下落してしまう点に注意する必要があります。

4.【グラフで見る】企業型確定拠出年金|商品選択の割合とリスク

ここで、企業型確定拠出年金における運用商品の選択状況と、商品ごとのリスクとリターンを見てみましょう。どの商品がどれくらいの割合で選択されているか、リスクの低い/高い商品がどれかわかるので、資産形成の参考にしてください。

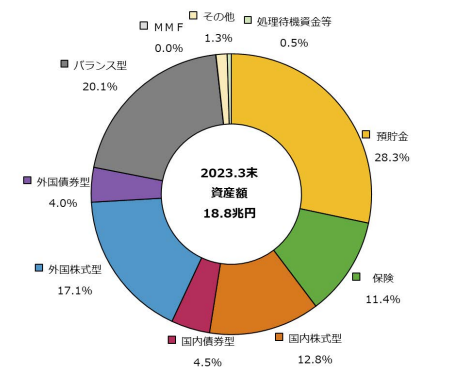

4-1.商品選択の割合

引用元:確定拠出年⾦統計資料(2023年3月末)|運営管理機関連絡協議会

2023年に企業年金連合会が報告した統計資料によると、2023年3月末の企業型確定拠出年金における資産額は合計で18.8兆円に上りました。最も多く選択されていた商品は「預貯金」で28.3%、次いで、次章で解説する「バランス型」が20.1%とわかりました。

また、「元本確保型」と「元本変動型」に分けて見ると、元本確保型が39.7%、元本変動型が58.5%となり、元本変動型の割合がやや多い結果となっています。

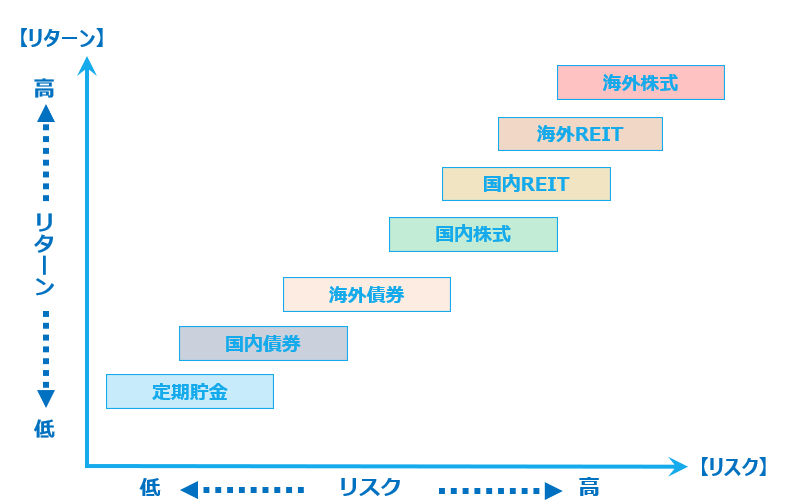

4-2.商品ごとのリスクとリターン

次に、商品ごとのリスクとリターンを見てみましょう。定期預金が最もリスクが小さく、リターンも低い場所に配置されています。上に行くにつれてリスクは大きくなるものの、リターンも高くなっています。一般的に、最も高いリターンを得られる商品は海外株式や海外REITとされています。ただし、為替レートの影響も大きく受けるので、注意が必要です。

このように、企業型確定拠出年金の商品を選択する際は、リスクとリターンを考慮しながら決めるのがおすすめです。

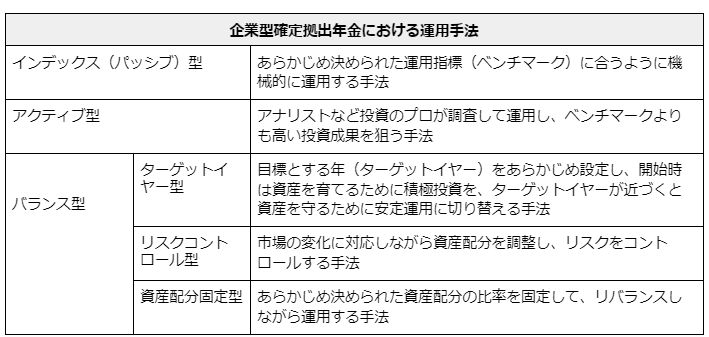

5.企業型確定拠出年金の運用手法

企業型確定拠出年金の運用手法を大別すると、「インデックス(パッシブ)型」と「アクティブ型」があります。「インデックス(パッシブ)型」は株価指数に連動した成果を、「アクティブ型」は株価指数を上回る成果を目指す点がそれぞれの特徴です。また、複数の資産や市場に投資する「バランス型」があります。

バランス型として、「ターゲットイヤー型」「リスクコントロール型」「資産配分固定型」があり、ここではそれぞれの意味を解説します。

5-1.手法1.インデックス(パッシブ)型

インデックス(パッシブ)型では、東証株価指数や日経平均株価など株価指数と連動した投資成果を目指します。株価指数のことを「インデックス」と呼ぶため、「インデックス型投資信託」とも呼ばれています。

インデックス(パッシブ)型は、あらかじめ決められた運用指標(ベンチマーク)に合うように機械的に運用するため、複雑な計算をする必要がありません。そのため、下記で解説するアクティブ型と比較して、手数料を低く抑えられる点がメリットです。

しかし、市場の平均利回り以上の成果を上げることは難しく、世界経済の悪化に影響される点がデメリットといえます。

5-2.手法2. アクティブ型

アクティブ型では、上記の株価指数である市場の平均値を上回る投資成果を目指します。インデックス(パッシブ)型とは異なり、アクティブ型はアナリストなど投資のプロが調査し、運用する投資信託です。そのため、インデックス(パッシブ)型よりもコストがかかります。

しかし、ベンチマークよりも高い投資成果を狙える点がメリットです。その分リスクは高くなりますが、高いパフォーマンスをあげたい人はアクティブ型の商品も加えることがおすすめです。

5-3.手法3.バランス型

バランス型では、国内株式/外国株式、国内債券/外国債券など、性質の異なる商品のポートフォリオを組むことで、価格変動のブレによるリスクを抑えます。

バランス型は安定的に運用できる点がメリットですが、リターンが低い点に留意する必要があります。バランス型は、「少額で分散投資したい」と考える人が始めやすい投資信託です。

①ターゲットイヤー型

ターゲットイヤー型は、目標とする年(ターゲットイヤー)をあらかじめ設定し、開始時は資産を育てるために積極投資を、ターゲットイヤーが近づくと資産を守るために安定運用に切り替える投資信託です。

具体的には、例えば現在30歳の会社員が65歳を退職する年(ターゲットイヤー)に設定し、若い間は株式やREITの比率を高め、65歳に近づくとその比率を下げて債券などの比率を高めます。運用はファンドにお任せできるので、「長期的に資産運用したいけれど、忙しくて配分を変える時間がない」人におすすめの投資信託です。

②リスクコントロール型

リスクコントロール型は、リスク管理を徹底しながら資産配分を変更する投資信託です。市場の変化に対応しながら、資産配分を調整します。具体的には、株式市場の下落が予測される場合は、株式の割合を下げて、債券などの割合を高めてリスクをコントロールします。

一方で、リスクコントロール型は、信託報酬として支払うコストが高くなる点がデメリットです。コスト負担が重ければ運用結果に大きく影響するので、リスクコントロール型の投資信託を選ぶ前に必ず確認しましょう。

③資産配分固定型

資産配分固定型は、あらかじめ決められた資産配分の比率を固定して運用する投資信託です。

「株式50%、債券50%」を維持すると決めても、市場が変動するとあらかじめ決めた割合からズレてしまうのが一般的です。そこで資産配分固定型では、投資資産の値上がりや値下がりに応じて、配分を調整しながら運用します。「リバランスしながら資産配分を維持したい」という方針を持つ人におすすめの投資信託です。

6.確定拠出年金のおすすめの運用方法・配分とは?

確定拠出年金は、投資リテラシーや年齢、運用歴など状況に応じておすすめの運用方法や配分が異なります。ここでは、おすすめの運用方法・配分を6つのパターン別に解説します。

6-1.老後資産を増やしたいなら投資信託がおすすめ

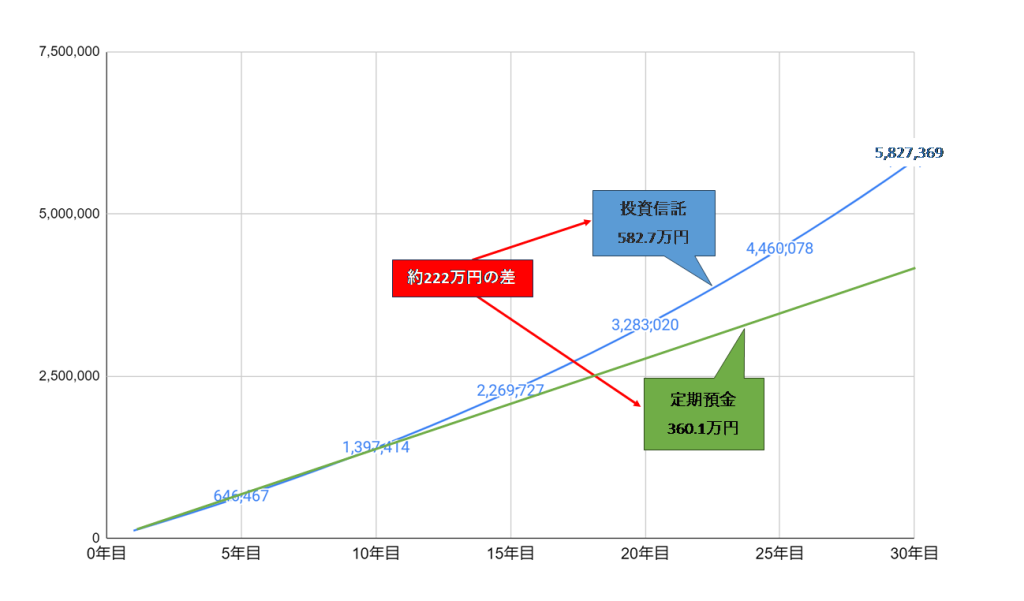

老後資産を元本よりも増やしたいなら、元本変動型である投資信託がおすすめです。投資信託は、元本確保型の定期預金などよりもリターンが大きいためです。

例えば、毎月1万円ずつ、30年積み立てたとしましょう。単純計算をすると、投資信託(リターン3%)では30年後の資産が約582万円、定期預金(年利0.002%)では約360万円となり、その差は約222万円となります。

投資にはリスクもあり確約できるわけではありませんが、投資信託と定期預金では運用結果に大きな違いをもたらすと考えられます。そのため、老後資産を増やしたい場合は投資信託への投資を検討すると良いでしょう。

6-2.異なる対象資産に少しずつ分散して運用する

異なる対象資産に少しずつ分散することで、リスクを抑えながら運用できます。投資信託の中でも、インデックス(パッシブ)型とアクティブ型を組み合わせると良いでしょう。具体的には、日経平均株価または東証株価指数に連動するインデックスファンドと、大きいリターンが期待できる新興国株式などに分配すると、リスクを分配できます。

ただし、大きいリターンを期待するあまりリスクの高い海外株式を中心にポートフォリオを組むと、景気が悪化したときに資産に大きな影響を及ぼすので注意が必要です。

6-3.投資初心者で配分がわからないならバランス型がおすすめ

投資初心者で配分の知識があまりなければ、まずはバランス型から始めるのも一つの方法です。「手法3.バランス型」で解説したように、バランス型を選択すれば複数の商品に分散投資ができます。バランス型には、ターゲットイヤー型、リスクコントロール型、資産配分固定型があるので、「手法3.バランス型」を参考に選択しましょう。

6-4.手数料が低い投資信託がおすすめ

投資信託を選択する場合、運用成果にかかわらず信託報酬がかかります。信託報酬とは、投資の運用や管理にかかる手数料のことです。商品によって手数料は異なるので、選択前に必ず確認しましょう。企業型確定拠出年金を長期運用する場合、手数料が少し違うだけで、数十年後の受け取り時に数万円の差が生じることもあります。

信託報酬の目安として、資産の0.2%前後が一般的といわれています。0.5%を超えると運用結果に影響を及ぼす恐れがあるので、0.5%よりも手数料が低い投資信託がおすすめです。

6-5.50代なら債権やバランス型、20〜40代は株式がおすすめ

50代なら債券やバランス型を中心にリスクを抑えて、20〜40代はアクティブ型を中心にリターンが高い商品を中心に配分するのがおすすめです。定年退職が近い50代の資産運用では、資産を守ることが重要です。そこで、リスクが少ない国内債券やバランス型を中心に運用すると良いでしょう。

働き盛りである20〜40代では、株式を中心にリターンが期待できる攻めの商品を運用すると、資産増加が期待できます。値動きが起こりやすい株式でも、長期投資を前提とするなら運用益の振れ幅は小さくなる傾向にあります。50代に差し掛かってきたタイミングで、アクティブ型からリスクを抑えた配分に変更するのも一つの手法です。

6-6.長期間かけて積み立てることが重要

企業型確定拠出年金では、長期間かけて積み立てることが重要です。投資信託は、元本確保型よりも元本割れのリスクが高い傾向にあります。しかし、途中で売却したり積み立てを止めたりせず、長期的に運用するとリスクを抑えられ、資産の増加が期待できます。また、長期運用では、増加した資産を投資に回してさらに資産を増やす「複利の効果」も見込めます。

途中で積立投資を停止してしまうと、複利の効果が弱くなり元本割れのリスクがあるので、長期運用を前提として投資を始めましょう。

企業型確定拠出年金の商品を理解して運用しよう

企業型確定拠出年金は、企業が掛金を拠出して加入者である従業員が運用します。運用を担うのは従業員であったとしても、企業は従業員へ投資教育を実施する必要があります。その際、投資が初めての従業員から「どの商品を選べばいいのだろう」「おすすめの選び方を知りたい」など不安の声や質問が寄せられるでしょう。

しかし、日々の業務に忙しい経営者や人事担当者が、従業員からの質問にすべて答えるのは現実的ではありません。そこで、投資知識のある専門家からサポートを受けることが大切です。

当社マウンティンは、企業型確定拠出年金の導入から運用までトータルサポートしています。サービスの一環として投資教育も提供しているので、従業員の投資リテラシーが向上するよう支援いたします。また、導入前に企業型確定拠出年金の説明会も開催し、不明点の解消に努めている点も特徴の一つです。

事前シミュレーションはもちろん、導入のための各種手続きも承っています。貴社にあわせた最適なサポートを実施いたしますので、ぜひお気軽にお問合せください。

.png)