「確定拠出年金の相談はどこにすればよい?」

「確定拠出年金の導入を手伝ってほしい」

このようにお悩みの方は多いのではないでしょうか。

確定拠出年金は、従業員の老後を支える年金制度です。大切な従業員の生活に関わる制度だからこそ、満足のいく形にして導入したいですよね。そのためには、信頼できる窓口に相談することが重要です。

この記事では、確定拠出年金の相談ができる窓口や、相談時の注意点を解説します。従業員の生活を充実させ、仕事に集中できる環境を整えるためにも、適切な窓口に相談し、有益なアドバイスを得ましょう。

1.確定拠出年金の相談窓口は?分からなければここに相談!

確定拠出年金に関する不明点は、以下の窓口で相談できます。ただし、相談窓口によっては注意すべきポイントもいくつかあります。ここでは、相談方法やそれぞれの相談窓口のメリットや注意点を解説します。

1-1.銀行

銀行では、コールセンターやウェブサービス、店舗窓口での相談が可能です。銀行によっては相談窓口が限られているため、公式HPなどでどのような手段で相談できるかを確認すると良いでしょう。

ただし、確定拠出年金を取り扱っている銀行は、自社やグループの金融機関が取り扱う商品を勧める場合が多いと考えられます。商品を選ぶ際には、担当者の意見を鵜呑みにすることなく、様々な情報から総合的に判断するようにしましょう。

商品の選択方法については、「企業型確定拠出年金|運用商品のおすすめの選び方や配分を徹底解説」の記事もぜひ参考にしてください。

1-2.証券会社

証券会社では、コールセンターや店舗窓口、ウェブサービスでの相談が可能です。また、セミナーを開催している証券会社もあります。確定拠出年金の基礎から知りたい方におすすめです。

しかし銀行と同様に、確定拠出年金のサービスを持っている証券会社には、自社の商品を勧められるでしょう。そのため、商品はご自身で選ぶようにしてみてください。

1-3.生命保険会社

生命保険会社では、コールセンターや店舗窓口、ウェブサービスでの相談が可能です。既に生命保険会社とつながりのある方は、保険の見直しの際に合わせて確認してみるのも良いでしょう。

生命保険会社は、保険やライフプランに詳しい人が多いため、生涯設計に合わせた確定拠出年金の商品選択をしたい方におすすめです。

1-4.FP(ファイナンシャルプランナー)

確定拠出年金の不明点は、お金の計画を立てるプロのFPに相談できます。企業に所属している企業系FPと独立系FPがあり、どちらにも相談可能です。

FPはWebサイトや個人のSNSなどで探すといいでしょう。また、FP協会では無料相談を電話で実施しているので、そちらで一度相談するのもいいかもしれません。

1-5.DCプランナー

DCプランナーは、確定拠出年金の仕組みや必要な手続きの内容、投資運用に関する知識などの専門知識を持っています。確定拠出年金に特化したプランナーに相談したい方は、DCプランナーがおすすめです。

DCプランナーは商工会議所や経理の専門会社に勤めています。気になる方は、お問い合わせをしてみてください。

【法人様へ】確定拠出年金の導入は弊社にご相談!

「企業型DCを導入したいけど調べたりする時間がない」

「退職金制度を整備したい、既にある退職金制度を見直したい」

このようにお考えの方はいませんか?

当社マウンティンは、グループ会社に税理士、社会保険労務士、CFPという専門家が在籍し、企業型確定拠出年金の導入から運用までトータルサポートしています。

導入後の投資教育はもちろん、導入前の従業員説明会からすべての手続きをサポートします。

企業型確定拠出年金の導入を検討されているなら、ぜひ一度気軽にお問合せください。

2.確定拠出年金とは?

確定拠出年金とは、拠出された掛金とその運用益との合計額をもとに、将来の給付額が決定する年金制度です。

老後の生活費を補う一つの手段が確定拠出年金などの私的年金です。公的年金だけではライフプラン通りの可能性があるため、私的年金を活用して老後に備えることが大切です。

私的年金には、「個人が拠出するiDeCo」と「企業が拠出する企業型DC」があります。ここでは、各制度の加入対象者や限度額などを解説します。

2-1.個人型確定拠出年金(iDeCo)

個人型確定拠出年金(iDeCo)とは、国民年金基金連合会が実施している制度です。自分で拠出した掛金を自分で運用し、60歳以降の老後資金を形成する年金制度です。加入できる人、加入できない人は、下の表の通りです。

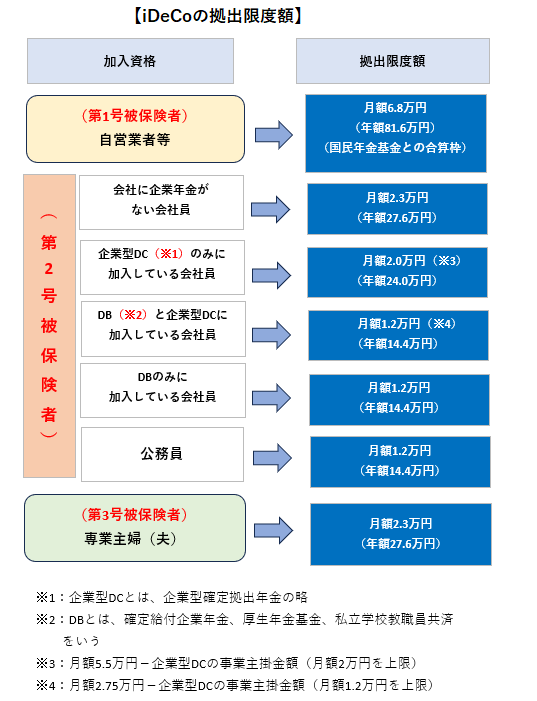

iDeCoは、毎月5,000円から拠出できます。また、1,000円単位で拠出金を増額可能です。拠出できる上限額は年金の加入状態によって変わります。加入状況による月額の掛金上限額は以下の通りです。

iDeCoは掛金や受取金にかかる税金が控除されるメリットがあります。また、転職などのライフスタイルの変化に合わせて拠出額を変更できるため、ご自身に合った資産形成が可能です。

しかし、iDeCoは原則60歳まで受給できないため、用途は老後の資産形成に限られます。さらに、運用方法によっては元本が保証されていないことや、手数料がかかることなどの注意点もあります。

2-2.企業型確定拠出年金(企業型DC)

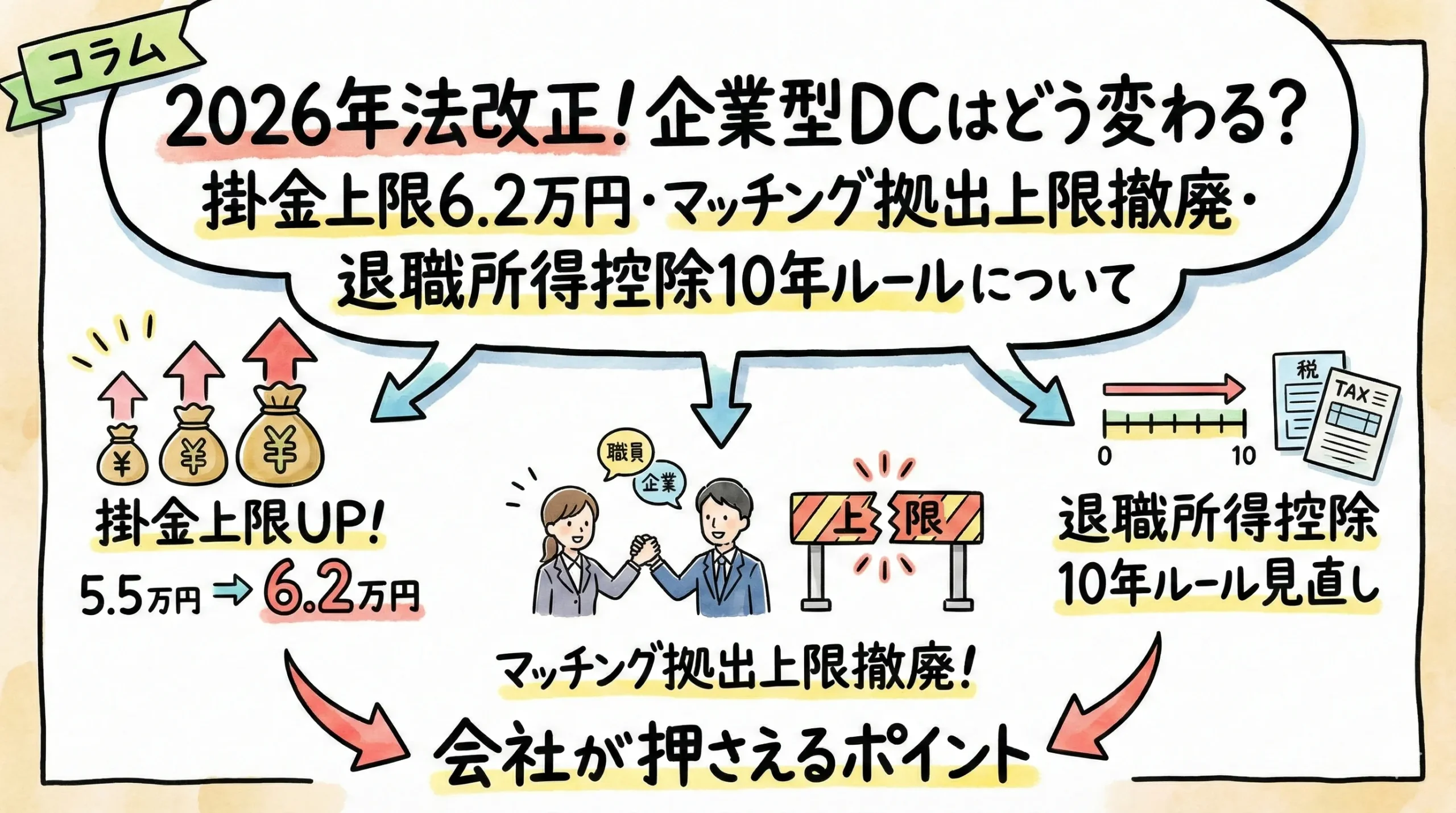

企業型確定拠出年金とは、企業が実施主体となり運用する制度で、企業が拠出した掛金を従業員が運用します。企業が拠出した掛金に自らの掛金も上乗せする「マッチング拠出」なども選択できます。

企業型確定拠出年金の対象者は、企業型拠出年金を実施している企業の70歳未満の従業員です。掛金の上限は月額55,000円です。

企業型確定拠出年金もiDeCoと同じく、掛金や受取金にかかる税金が控除されるなどのメリットがあります。また、掛金や手数料は企業負担です。従業員は金銭的な負担を負うことなく資産を形成することができます。

しかし、運用は従業員が自分でしなければなりません。そのほか、運用方法によっては元本が保証されていないことや、原則60歳まで受給できないなどの注意点もあります。

3.確定拠出年金の事前相談は必要!理由を解説

iDeCo、企業型確定拠出年金のどちらも「運用して得られた利益が非課税になる」というメリットがあります。そのため、運用して資産を増やしていくことが大切です。しかし、運用の結果によっては資産が増えることも減ることもあるため、事前に知識をつけておく必要があります。

3-1.運用商品を自分で選ばなければならないから

確定拠出年金の資産運用は個人が行わなければなりません。金融機関等が選定・提示する投資信託や保険商品、預貯金等などの商品の中から、加入者自身が商品を選んで運用します。

運用次第では資産が減少したり、元本割れしたりするリスクがあります。そのため、それぞれの商品の特徴、リターンやリスクを理解しておくことをおすすめします。

3-2.運用方法によっては資産が増減するから

iDeCoや企業型確定拠出年金などで60歳以降の資産形成を行うことで、豊かで安心した老後生活を送ることができます。これを実現するためには、長期的な資産運用が欠かせません。投資額や運用方法によって受給金額が変わるため、ライフプランをしっかり考えた上で運用する必要があります。

現役時代から将来の設計を考え、働けなくなった時に備えられるよう、必要な知識をつけることが大切です。

4.個人型確定拠出年金(iDeCo)の相談窓口を選ぶ注意点

個人型確定拠出年金(iDeCo)の相談窓口は、以下の3つの点に気をつけて選ぶと良いでしょう。

● iDeCoに精通した担当者がいるか

● 相談費用は予算内に収まるか

● iDeCoの実施機関に相談できないか

それぞれの理由を解説します。

注意点1.iDeCoに精通した担当者がいるか

iDeCoについて相談する際、制度について詳しい担当者がいるかが大切です。たとえ「お金に詳しい人」がいたとしても、その人がiDeCoに詳しいとは限りません。

例えば、銀行業務や住宅ローンに詳しい人、不動産に詳しい人、税務や納税に詳しい人など、担当者によって得意分野は様々です。全ての銀行員やFPがiDeCoについて高度な知識を持っている訳ではありません。そのため、iDeCoに詳しい人に相談することが的確なアドバイスを引き出すポイントになります。

注意点2.相談費用は予算内に収まるか

iDeCoの相談をする際には、費用が予算に収まるかも大切です。FPに相談する場合、平均で8,100円の相談料がかかるというデータもあります。事前に相談料を確認して、予算に収まるか確かめましょう。

銀行や保険の場合は、無料相談窓口を設けていることがあります。しかし無料の場合でも2回目以降、有料となる場合もあるため、注意が必要です。

注意点3.iDeCoの実施機関に相談できないか

iDeCoの実施機関である国民年金基金連合会には、コールセンターの窓口があります。iDeCoに関する基本的な質問であれば、コールセンターに問い合わせると良いでしょう。

電話番号

0570-086-105

また公式HPもありますので、HP内のQ&Aや制度の概要から解決できないかを確認するのもいいでしょう。

iDeCo公式HP

https://www.ideco-koushiki.jp

5.企業型確定拠出年金(企業型DC)の相談窓口を選ぶ注意点

企業型確定拠出年金の導入は、企業と従業員にとって大きなイベントになります。お互いが満足できる制度にするためにも、以下の点に注意して相談窓口を選んでください。

注意点1.確定拠出年金の相談実績・導入実績があるか

企業や専門機関に企業型確定拠出年金の相談をする際には、過去に相談実績があるかを確認すると良いでしょう。確定拠出年金の相談実績が豊富だったとしても、iDeCoに特化した企業かもしれません。選定の際には、企業型確定拠出年金の導入実績数が多いかどうかを確認すると良いでしょう。

iDeCoは個人型年金のため、同じ確定拠出年金である企業型DCと比べても、仕組みが大きく異なります。企業型DCに特化した専門会社に相談しても、iDeCoの知識は乏しいかもしれません。相談する際には、企業型DCの相談実績が豊富かをしっかり確認しておきましょう。

注意点2.柔軟な制度設計が可能か

事前に制度設計とシミュレーションを提示してくれるかを確認しておくと良いでしょう。金融機関などによっては、制度設計やプランが決まってしまっているケースもあります。

制度導入目的や会社規模に応じて、様々な設計やプランに合わせられる企業がおすすめです。

注意点3.規程・制度の改定までサポートしてくれるか

企業型DCを導入すると、多くの場合、就業規則や給与規程、退職金規程などの改定が必要です。改定の際には、規約との整合性が取れているか、従業員に不利益が生じないかなどの検証も必要になります。

従業員への説明や、場合によっては労働組合との交渉などが必要な場合もあります。また、年金や税制、社内規約の変更があった際にも都度対応が必要です。そういった場合にもサポートしてくれる会社に依頼しましょう。

注意点4.社員への教育を行ってくれるか

企業型DCは、導入後も運営が必要です。従業員への制度理解の推進や、投資教育も必要です。年金知識をはじめ、金融商品の選び方などを企業の担当者だけでサポートするには、非常に負担が大きいでしょう。

老後の生活に関わる制度のため、教育は企業型DCに詳しいプロに任せた方が従業員の役に立つ情報が得られます。導入や投資教育だけでなく、受取時の税金シミュレーションや老後の資金計画の立て方などのフォローもしてくれる企業を選定すると良いでしょう。

導入を検討する際には、導入後もサポートしてくれる体制があるかを確認しておくと良いでしょう。

注意点5.対応エリアは問題ないか

最後に、企業によっては一部地域にしか対応していない場合もあります。自社が対応エリアに入っているかも忘れずに確認しましょう。

対応エリアについては、オンラインで相談・導入対応サポートまで可能な窓口を選ぶという方法もあります。

当社マウンティンは、企業型確定拠出年金の導入から運用〜出口戦略まで、オンラインでもトータルサポートしています。

グループ企業内に、税理士だけでなく社会保険労務士、CFPなど専門家が揃っている点が強みです。

導入実績は500件を超えている当社に、ぜひお気軽にお問合せください。

6.確定拠出年金に関するよくある相談

確定拠出年金に関するよくある相談をまとめました。

Q.資格を喪失してから6ヶ月以内に手続きをしないとどうなる?

A.国民年金基金連合会に資産が移転します。

これを「自動移換」と言います。自動移換されると資産を運用することができず、現金で管理されてしまいます。管理には手数料がかかるため、管理期間が長くなればなるほど資産が減ります。

自動移換中は、通算加入期間に含まれないため、受給開始年齢が遅くなるなどのデメリットが生じます。

Q.転職時に移換の手続きは必要?

A.必要です。

企業型確定拠出年金やiDeCoには、加入者等が離転職した場合や、勤務先の年金制度や退職金制度が変わった場合に、積み立てた資産を他の年金制度に移行する仕組みがあります。これを「ポータビリティ」といいます。

転職先に企業型確定拠出年金があれば、担当者にその旨を伝え、忘れずに加入するようにしましょう。

Q.転職した会社に企業型確定拠出年金がない場合はどうすれば良い?

A.「iDeCo(個人型確定拠出年金)への移換」もしくは「脱退一時金の受給」を選びましょう。

企業型確定拠出年金がない企業に勤める場合は、これまでの拠出額をiDeCoに移すことが可能です。iDeCoにした場合、月額23,000円(年額276,000円)まで拠出できます。

転職先に企業型確定拠出年金がない場合は、脱退一時金として現金を受給することもできます。しかし、受給するためには以下の全ての要件を満たさなければなりません。

積立金が15,000円以下の場合

● 企業型確定拠出年金加入者、企業型確定拠出年金運用指図者、iDeCo加入者及びiDeCo運用指図者

でないこと。

● 資産額が15,000円以下であること。

● 最後に企業型確定拠出年金加入者の資格を喪失してから6ヶ月を経過していないこと。

積立金が15,000円以上の場合

● 企業型確定拠出年金加入者、企業型確定拠出年金運用指図者、iDeCo加入者及びiDeCo運用指図者でないこと。

● 最後に企業型確定拠出年金加入者の資格を喪失してから6ヶ月を経過していないこと。

● 60歳未満であること。

● iDeCoに加入できない者であること。

● 日本国籍を有する海外居住者(20歳以上60歳未満)でないこと。

● 障害給付金の受給権者でないこと。

● 企業型確定拠出年金加入者及びiDeCo加入者として掛金を拠出した期間が5年以下であること、

または、個人別管理資産額が25万円以下であること。

まとめ|確定拠出年金は実績豊富な窓口に相談しよう

確定拠出年金を導入するには、規約の制定や従業員への教育など、様々な手間がかかります。しかし、知識がないまま導入してしまい、間違った運用をしてしまうと、法律違反になる場合もあります。

確定拠出年金は、企業にとっては福利厚生になり、従業員にとっては資産形成の一助になる制度です。全員が納得して導入するためにも、実績が豊富で信頼できる窓口に相談するようにしてください。

当社マウンティンは、グループ会社に税理士、社会保険労務士、CFPという専門家が在籍し、企業型確定拠出年金の導入から運用までトータルサポートしています。

導入後の投資教育はもちろん、導入前の従業員説明会からすべての手続きをサポートします。

企業型確定拠出年金の導入を検討されているなら、ぜひ一度気軽にお問合せください。