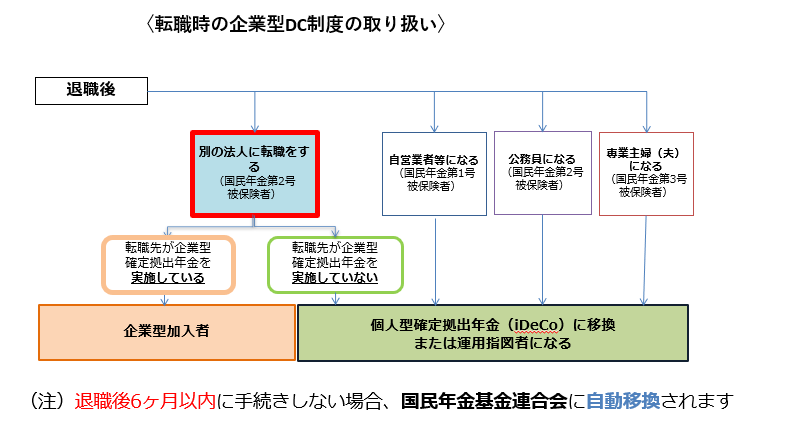

企業型DCの資産は、退職や転職後も「ポータビリティ制度」を利用して他の年金制度へ持ち運びが可能です。 しかし、退職後6ヶ月以内に必要な手続きを怠ると、資産が自動的に国民年金基金連合会に移換(自動移換)されてしまいます。 自動移換されると、運用が停止されたり、手数料が発生し続けたり、将来受け取れるはずの年金額が減ってしまったりと、多くのデメリットが生じます。

大切な老後資金を守るためには、転職や退職の際に、必ず期限内にご自身の状況に合った手続きを行うことが重要です。本記事では、転職後の企業型確定拠出年金の取り扱いについて、パターン別の選択肢から、放置した場合のリスク、iDeCoへの移換手続きのポイントまで、網羅的に解説します。

株式会社マウンティンでは、企業型確定拠出年金(企業型DC)の導入から運用まで、ワンストップでサポートいたします。

これまでに900社以上*の企業様の導入を成功に導いた実績があり、税理士や社会保険労務士、CFPなどの専門家が在籍するグループの強みを活かし、貴社の課題に最適な支援を提供いたします。

*2025年8月時点

【このような方へおすすめ】

・税負担を減らしたい

・社会保険料を減らしたい

・福利厚生を拡充したい

・退職金対策、資産形成をしたい など

まずは、お気軽に資料請求・お問い合わせください!

そもそも企業型確定拠出年金とは? 基礎をおさらい

企業型確定拠出年金(企業型DC)は、企業が掛金を拠出し、従業員(加入者)自身が運用商品を選んで資産を形成していく私的年金制度です。将来の給付額は、毎月の掛金と運用成果の合計によって変動します。

同じ確定拠出年金には、個人で加入するiDeCo(個人型確定拠出年金)もありますが、掛金の拠出元や加入対象者、手数料の負担者が異なります。

給付金を受け取れる時期は、原則60歳以降です。受け取り方は2種類あり、退職金のように「一時金」としてまとめて受け取るか、年金方式で分割で受け取るかを選択します。

ただし、以下の以下のケースでは、60歳未満でも受け取ることが可能です。

- ・障害給付金…政令で定める障害状態になった場合

- ・死亡一時金…加入者本人が亡くなった場合に親族が受け取る

- ・脱退一時金…一定の要件を満たした場合

詳しくはこちらで解説しています。

企業型確定拠出年金、転職後はどうなる?制度の流れと選択肢

60歳未満で企業型DCを導入している企業を退職した場合、これまで積み立てた年金資産を他の年金制度へ持ち運ぶ「ポータビリティ制度」を利用するのが基本です。 転職後の企業型DCの取り扱いは、転職先の企業年金制度の有無や、ご自身の働き方によって選択肢が異なります。

ご自身の状況に合わせて、どのような手続きが必要になるか、確認していきましょう。

転職先に企業型確定拠出年金制度がある場合

転職先に企業型DC制度がある場合、これまで積み立ててきた資産を新しい勤務先の企業型DCに移すことが可能です。 これにより、転職後も継続して老後資金の形成を行えます。

移換手続きは、通常、転職先の企業を通じて行います。入社時に企業から提供される企業型DCの案内にしたがって、手続きを進めましょう。多くの場合、前の勤務先の運営管理機関から送付される「加入者資格喪失手続完了通知書」などが必要になります。

もし、転職先の企業型DCが、前の勤務先と異なる金融機関(運営管理機関)を利用している場合は、移換に際して運用商品を新たに選び直す必要があります。希望する商品が見つからない場合や、ご自身の資産運用方針によっては、転職先の企業型DCとは別に、これまでの資産をiDeCoに移換して運用を続けるという選択肢も考えられます。

移換手続きには、通常1ヶ月半から3ヶ月程度の期間がかかるため、早めに手続きを開始することをおすすめします。

転職先に制度がない場合

転職先に企業型DC制度がない場合、または制度があっても加入しない場合は、iDeCoへの移換が主な選択肢となります。 iDeCoへ移換する場合、以下の2つのどちらかを選択できます。

- ・加入者になる

移換後も掛金を継続して拠出し、資産運用を続けます。

- ・運用指図者になる

新たな掛金は拠出せず、これまでに積み立てた資産の運用のみを続けます。 退職や収入減などで掛金の拠出が難しい場合に選ばれることが多い選択肢です。

また、転職先の企業が「確定給付企業年金(DB)」を導入している場合、その規約によっては、企業型DCで運用していた資産をDBに移換できる可能性もあります。

公務員になる場合や、自営業者・フリーランス・専業主婦(夫)・無職になる場合も、企業型DCには加入できないため、iDeCoへの移換手続きが必要です。

短期離職(3年未満)の場合

勤続3年未満で退職する場合、企業の年金規約によっては「事業主返還」が適用される可能性があります。

事業主返還とは、企業型DCにおいて、企業が拠出した掛金の一部または全額が企業に返還される制度です。 これは、従業員の早期退職を抑制する目的で設けられています。

事業主返還が認められるのは、企業型DCの規約にその旨の定めがあり、かつ勤続3年未満での退職であること(規約でより短い期間が定められている場合はその期間未満)、退職理由が自己都合であることなどの要件をすべて満たす場合に限られます。

ただし、障害給付金の受給権がある場合や死亡した場合、または企業型DC制度の廃止など企業側の理由による資格喪失の場合は、勤続3年未満でも事業主返還の対象外です。

事業主返還の対象となるのは、原則として企業が拠出した掛金の元本部分です。返還される割合は、企業の年金規約によって異なります。 運用によって得られた利益(運用益)や、従業員自身が上乗せで拠出した掛金(マッチング拠出分)、他の確定拠出年金制度から移換した資産は、加入者本人の年金資産となり、事業主返還の対象にはなりません。

事業主返還の対象となった場合は、企業から「事業主返還のお知らせ」といった通知が届きます。事業主返還が適用されたとしても、運用益やご自身で拠出した掛金などは個人の資産として残るため、それらの資産を他の年金制度へ移換する「ポータビリティ制度」の手続きは別途必要です。

3年未満の退職時の綺語型DCの取り扱いについては以下で詳しく解説しています。

企業型確定拠出年金を放置するとどうなる?リスクとデメリット

企業型DCの加入者が60歳未満で会社を退職した場合、原則として6ヶ月以内に他の年金制度への移換手続きを行わなければなりません。 もし、この期限内に手続きを怠ると、年金資産は自動的に現金化され、国民年金基金連合会に「自動移換」されてしまいます。

自動移換は、加入者の申し出がなくても行われる場合があり、以下のような多くのデメリットが生じます。

| 項目 | 手続きをした場合(iDeCo等へ移換) | 放置した場合(自動移換) |

|---|---|---|

| 運用 | 継続可能 | 停止(現金化される) |

| 手数料 | 金融機関所定の手数料 | 特定運営管理機関…3,300円国民年金基金連合会…1,048円管理手数料…52円/月(4ヶ月目以降) |

| 税制優遇 | 継続 | 掛金拠出期間にカウントされず、退職所得控除(一時金受取の場合)が減る可能性あり |

| 受給開始 | 60歳から可能(通算加入者等期間による) | 60歳からの受取開始が遅れる可能性あり |

資産の運用が停止する

自動移換された年金資産は現金化されて管理されるため、投資信託などでの運用ができなくなります。 本来得られるはずの運用益を獲得する機会を失い、資産を効率的に増やすことができなくなってしまいます。現金で管理されるため、利息もつきません。

管理手数料が発生する

自動移換時には特定運営管理機関に3,300円、国民年金基金連合会に1,048円の手数料が発生します。さらに、自動移換から4ヶ月目以降は、月額52円の管理手数料が毎月差し引かれ続けます。

これらの手数料はすべてご自身の資産から支払われるため、何もしなくても資産が目減りしていくことになります。

税制優遇効果が低くなる

老齢給付金を一時金で受け取る際には「退職所得控除」という税制優遇が適用されますが、この控除額は掛金を拠出した期間(勤続年数)が長いほど大きくなります。

自動移換されている期間は、この掛金拠出期間としてカウントされません。 そのため、将来の一時金受け取り時の節税効果が低くなる可能性があります。

老齢給付金の受取開始時期が遅れる可能性がある

老齢給付金を受け取るためには、通算加入者等期間(加入者および運用指図者であった期間の合計)が一定年数以上必要です。

しかし、自動移換されている期間はこの期間に算入されません。 そのため、60歳になっても受給要件を満たせず、年金の受け取り開始年齢が後ろ倒しになってしまう可能性があります。 また、自動移換中は、老齢給付金や障害給付金を受け取ることもできません。

iDeCoへの移換時に知っておきたい金融機関選びのポイント

転職先に企業型DC制度がない場合や、ご自身の判断でiDeCoへの移換を選択する場合、自分でiDeCoの口座を開設する金融機関を選ぶ必要があります。iDeCoの口座は1人1つしか開設できません。 後から金融機関を変更することも可能ですが、手間と時間がかかるため、最初の金融機関選びは重要です。

iDeCoへの移換を検討する際の金融機関選びのポイントとして、以下の3つを比較検討しましょう。

運用コストが低いかどうか

iDeCoでは、口座管理手数料や運用商品の信託報酬などを加入者自身が負担します。 これらの手数料は金融機関によって大きく異なり、特に長期で運用するiDeCoでは、その差が将来の資産額に大きく影響します。

近年、口座管理手数料を無料にしている金融機関も増えています。 しかし、それだけでなく、投資信託を保有している間ずっとかかり続ける「信託報酬」も重要な比較ポイントです。できるだけ低いコストで運用できる金融機関を選ぶことが、資産形成を成功させるためのポイントとなります。

取り扱い商品の数が豊富であるか

iDeCoで選択できる運用商品は、金融機関によって異なります。 商品ラインナップには、元本が保証されている定期預金などの「元本確保型商品」と、国内外の株式や債券などに投資する「投資信託」があります。

法律で、各金融機関が取り扱える運用商品は3本から35本までと定められています。ご自身の年齢やリスク許容度、投資方針に合った商品を選べるように、幅広い選択肢を提供している金融機関を選ぶと良いでしょう。

サービスが充実しているか

iDeCoは、60歳以降まで長く付き合っていく制度であるため、金融機関のサポート体制も重要です。

- ・Webサイトやスマホのアプリが見やすい・使いやすいか

- ・運用状況の確認や商品の入れ替え(スイッチング)がスムーズに行えるか

- ・コールセンターや、専門家によるサポート体制が整っているか

これらの点を事前に確認し、安心して利用できる金融機関を選びましょう。

iDeCoへ移換するメリット・デメリット

企業型DCからiDeCoへ資産を移換することには、メリットとデメリットの両方が存在します。以下で詳しく確認していきましょう。

メリット

【手厚い税制優遇を受けられる】

iDeCoの最大のメリットは、税制上の優遇措置です。 まず、iDeCoに拠出した掛金は、その全額が所得控除の対象となり、所得税や住民税が軽減されます。 さらに、通常、金融商品の運用で得た利益には20.315%の税金がかかりますが、iDeCoの運用益は非課税で、そのまま再投資に回すことができます。

【自己管理による柔軟な資産運用が可能】

iDeCoでは、加入者自身が運用商品を選び、運用方針を決定します。そのため、ご自身のライフプランやリスク許容度に合わせて、柔軟に資産を管理・運用することが可能です。

デメリット

【口座維持費用は自己負担】

企業型DCでは会社が負担してくれることが多い口座管理手数料ですが、iDeCoでは加入者自身が負担する必要があります。 この手数料は長期的に見ると資産に影響を与えるため、金融機関選びの際にしっかりと比較検討すべき点です。

【原則60歳まで引き出せない】

iDeCoは老後の資産形成を目的とした制度であるため、原則として60歳になるまで資産を引き出すことができません。 急に資金が必要になった場合でも、途中での解約や一部引き出しは認められていません。ただし、国民年金保険料の免除を受けているなど、一定の要件をすべて満たす場合は、例外的に60歳未満でも「脱退一時金」として引き出すことが可能です。

企業型確定拠出年金の年末調整・確定申告の扱い

前職で企業型DCに加入していた場合、会社が拠出した掛金については、従業員が年末調整で手続きする必要は基本的にありません。

ご自身が給与から掛金を上乗せして拠出する「マッチング拠出」をしていた場合は、その掛金が「小規模企業共済等掛金控除」の対象となり、年末調整で控除を受けることができます。

転職後にiDeCoに加入し、ご自身で掛金を拠出する場合も同様に、「小規模企業共済等掛金控除」の対象となります。年末調整の際には、国民年金基金連合会から送付される「小規模企業共済等掛金払込証明書」を勤務先に提出する必要があります。

転職後の確定拠出年金を正しく扱って将来資産を守ろう

転職先に企業型DC制度がある場合は、そこへ資産を移換するのが一般的です。制度がない場合は、iDeCoへ移換し、「加入者」として掛金の拠出を続けるか、「運用指図者」として運用のみを続けるかを選択します。

注意したい点は、手続きを忘れて資産が「自動移換」されてしまうことです。自動移換されると、運用が停止し、手数料だけが引かれ続け、将来の税制優遇や給付金の受け取りにも悪影響が及ぶ可能性があります。

退職後は、健康保険や年金の切り替えなど、さまざまな手続きが必要で忙しいかもしれません。しかし、企業型DCの手続きも、退職後6ヶ月という期限が定められています。 手続きが難しそうだと感じても、後回しにせず、まずは転職先の担当部署やiDeCoを取り扱う金融機関に相談してみましょう。

株式会社マウンティンでは、企業型確定拠出年金(企業型DC)の導入から運用まで、ワンストップでサポートいたします。

これまでに900社以上*の企業様の導入を成功に導いた実績があり、税理士や社会保険労務士、CFPなどの専門家が在籍するグループの強みを活かし、貴社の課題に最適な支援を提供いたします。

*2025年8月時点

【このような方へおすすめ】

・税負担を減らしたい

・社会保険料を減らしたい

・福利厚生を拡充したい

・退職金対策、資産形成をしたい など

まずは、お気軽に資料請求・お問い合わせください!